Рынок первичного публичного предложения ценных бумаг: пути развития в Украине

Initial Public Offering Market: Ways of Development in Ukraine

Авторы

Аннотация

В статье раскрыты предпосылки для активизации рынка ІРО в Украине, а также факторы, препятствующие его развитию в настоящий момент. Проанализирована история выхода компаний на иностранные площадки, в результате чего выявлены ключевые тенденции развития рынка ІРО украинских компаний за рубежом. Разработаны практические рекомендации по активизации рынка ІРО непосредственно в Украине, а также предложена структурная модель его функционирования.

Ключевые слова

ІРО, украинский рынок ІРО, фондовый рынок, фондовая биржа, эмитент, инвестор, тенденции развития рынка ІРО, структурная модель функционирования рынка ІРО.

Рекомендуемая ссылка

Гладчук Ксения Николаевна. Рынок первичного публичного предложения ценных бумаг: пути развития в Украине // Современные технологии управления. ISSN 2226-9339. — №10 (34). Номер статьи: 3402. Дата публикации: 08.10.2013. Режим доступа: https://sovman.ru/article/3402/

Authors

Abstract

The article reveals preconditions for Ukrainian IPO market activization, as well as factors restraining its development at present. The history of Ukrainian IPOs on foreign stock exchanges was analyzed. As a result, key trends dominating the IPO market of Ukrainian companies abroad were specified. Practical guidelines of Ukrainian IPO market activization and the structural model of its functioning were suggested.

Keywords

IPO, Ukrainian IPO market, securities market, stock exchange, issuer, investor, IPO market trends, structural model of IPO market functioning.

Suggested citation

Gladchuk Kseniia Nikolaevna. Initial Public Offering Market: Ways of Development in Ukraine // Modern Management Technology. ISSN 2226-9339. — №10 (34). Art. # 3402. Date issued: 08.10.2013. Available at: https://sovman.ru/article/3402/

Переход экономики Украины к рыночным основам хозяйствования вызвал существенные изменения в функционировании украинского рынка капитала. Важной задачей финансового менеджмента на данном этапе является уменьшение долговой нагрузки предприятий и использование новых методов финансирования, в том числе акционирования. В условиях финансовой глобализации широкое распространение приобретает такая форма привлечения акционерного капитала, как первичное публичное предложение ценных бумаг, или ІРО. Последняя является эффективной не только с точки зрения отдельной компании, которая получает долгосрочные ресурсы для расширения деятельности, но и положительно влияет на экономику и имидж страны в целом.

В последнее время в научной и практической литературе значительное внимание уделяется проблеме привлечения капитала через IPO. Среди работ, посвященных исследованию данного вопроса, можно выделить труды таких зарубежных ученых, как Дж. Риттер [16], И. Уэлч [18], С. Брэгг [17], А. Лукашов [5], А. Могин [12] и др. В данных трудах, в основном, обобщены исследования эмпирических данных по рынку IPO в странах с развитым рынком ценных бумаг (США, Европа), систематизированы длительный опыт и практика проведения IPO. В украинских научных кругах исследованием явления ІРО занимаются следующие ученые: В. Грушко и А. Чумаченко [1], Г. Карпенко [3], В. Кукса [4], Т. Майорова [6], Л. Мельничук [7] и др. Значительное внимание данному вопросу уделяется аналитическими компаниями типа Ernst & Young, PBN Hill + Knowlton Strategies, Renaissance Capital, PwC, ДАГДА, которые исследуют современное состояние мирового и локальных рынков IPO. Однако, несмотря на существенный интерес со стороны ученых и аналитиков к IPO, недостаточно освещены вопросы перспектив развития данного рынка в Украине.

Целью статьи является выявление факторов, сдерживающих развитие украинского рынка IPO, анализ его современного состояния, а также разработка рекомендаций по его активизации.

К сожалению, до 2013 г. в Украине не было совершено ни одной полноценной IPO-сделки. Фактически рынок отсутствует. Выход на локальные фондовые биржи осложняется отсутствием развитого рынка ценных бумаг, недостаточной психологической подготовленностью компаний к повышению прозрачности своего бизнеса, а также низкой заинтересованностью инвесторов выступать участниками рынка ІРО.

Тем не менее, исследование предпосылок становления рынка IPO в Украине показало, что для его активизации уже сегодня есть все необходимые предпосылки. Среди них: значительный инвестиционный потенциал (в первую очередь, за счет сбережений населения); большое количество акционерных обществ, остро нуждающихся в финансировании для развития бизнеса (в частности, агропредприятий); действующий биржевой рынок; начальная законодательная база и инфраструктура; наличие ряда компаний, которые имеют опыт проведения ІРО за рубежом, зарекомендовали себя и в перспективе будут возвращаться на внутренний рынок ІРО, привлекая к нему не только локальных, но и иностранных инвесторов.

Одновременно выявлен ряд факторов, которые все еще заставляют отечественных эмитентов выбирать иностранные юрисдикции для осуществления первичного публичного предложения акций. К ним относятся: недостаточный уровень защиты прав инвесторов, несоблюдение основных стандартов корпоративного права и норм взаимодействия с инвесторами; слабый уровень раскрытия информации эмитентами; полицентрическая биржевая система; неразвитый институт финансового посредничества; низкая активность населения на фондовом рынке; невосприятие отечественного фондового рынка иностранными участниками (инвесторами и эмитентами).

Проведенный анализ показал, что сегодня рынок ІРО как таковой в Украине отсутствует, однако на смену ему активно функционирует рынок ІРО украинских компаний за рубежом. Так, за период 2005-2012 гг. украинским предприятиям удалось привлечь 2,32 млрд. долл. США (23 сделки). Но по сравнению с рынками ІРО развитых стран такой показатель является незначительным. Например, за 2004-2012 гг. в США и Китае привлечено 366 и 456 млрд. долл. США в результате проведенных 1397 и 1814 сделок соответственно. Польша провела 764 сделок на сумму 24 млрд. долл. США. Компании из России в течение только 2010-2011 гг. получали по 5 млрд. долл. США ежегодно, а общий капитал, привлеченный ими с 1996 г., составил 66 млрд. долл. США (табл. 1).

Таблица 1

Сравнительная характеристика рынков ІРО США, Китая, Польши, России и Украины по состоянию на конец 2012 г.*

| Страна |

Показатели рынка ІРО за 2004-2012 гг. |

|

|

Количество |

Объемы, млрд. долл. США |

|

| Китай |

1814 |

456 |

| США |

1397 |

366 |

| Россия |

93 |

66 |

| Польша |

764 |

24 |

| Украина |

23 |

2,32 |

Источник: составлено и рассчитаноавтором самостоятельно на основе данных [2; 8, с. 8; 9; 10; 11; 13, с. 11, 17; 14; 15, с. 108].

*Примечание. Все ІРО-сделки украинских эмитентов проведены за границей, т.е. фактически показатели украинского рынка ІРО нулевые.

В результате проведенного исследования нами выявлены тенденции развития рынка ІРО украинских компаний за рубежом:

1) Доминирование компаний агросектора (56,5%). Привлекательность агробизнеса для инвесторов состоит в устойчивом спросе на сельскохозяйственную продукцию и привлекательных условиях для развития. Кризис 2007 г. практически не затронул АПК, что еще больше стимулирует вложение средств в него;

2) Выбор эмитентами Варшавской (52%) и Лондонской (39%) фондовых бирж, что объясняется лояльными требованиями для русскоязычных эмитентов и заинтересованностью инвесторов в украинских предприятиях;

3) Выход на международный рынок через предложение акций и депозитарных расписок иностранной холдинговой компании, владеющей украинскими активами. Причина — валютные и законодательные ограничения на прямое предложение ценных бумаг украинских компаний за рубежом. Наиболее популярными юрисдикциями являются Нидерланды, Кипр, Швейцария, Австрия, Великобритания, Люксембург и Британские Виргинские острова.

Установлено, что дальнейшие перспективы применения IPO в Украине зависят от многих факторов. На основании достижений зарубежного и отечественного опыта разработан ряд рекомендаций, которые позволят ускорить развитие рынка IPO в Украине.

Анализ мировой практики показал, что для успешного функционирования рынка ІРО компании- эмитенты должны, прежде всего, соблюдать лучшие практики и стандарты корпоративного управления и связей с инвесторами. Данная задача является особенно актуальной для украинских акционерных обществ. Необходимым условием также является наличие в стране ведущей фондовой биржи с разделением ее на главный и альтернативный сегменты, активная ее интеграция в мировое фондовое пространство, получение членства во Всемирной федерации бирж и установление тесных связей с иностранными фондовыми площадками. С целью обеспечения стабильного спроса на IPO предлагается активизировать участие негосударственных пенсионных фондов (НПФ) в ІРО-сделках по мере развития накопительной составляющей пенсионной системы, в частности, через увеличение норматива инвестирования в акции с 40% до 90%. Не менее важным шагом является популяризация ІРО среди украинского населения с целью повышения уровня защиты прав индивидуальных инвесторов и их активности на рынке ІРО. Развитию рынка IPO в Украине может поспособствовать осуществление «народных» приватизационных сделок с продажей определенного процента ІРО-акций исключительно населению ( например, 15 % по аналогии с Польшей). Актуальным будет проведение кампании по рекламированию украинского рынка ІРО в мире, которая будет включать следующие мероприятия: открытие зарубежных представительств национальной фондовой биржи; запуск специального Интернет-сервиса, посвященного данному рынку, доступного как минимум на английском, немецком, русском и украинском языках; проведение ряда форумов, конференций, семинаров для международного инвестиционного сообщества. Важным шагом станет допуск к рынку ІРО иностранных участников, в частности, эмитентов, обладающих активами в Украине, и инвесторов из других стран.

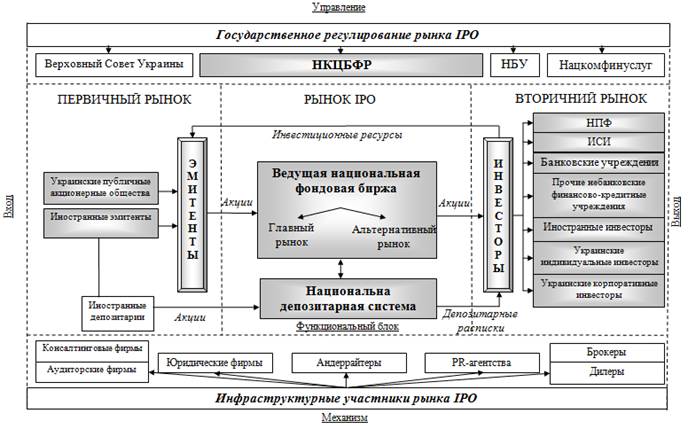

По результатам проведенного исследования современного состояния и перспектив использования IPO в Украине, предложена структурная модель функционирования рынка IPO в Украине как процесса, включающего следующие составляющие звенья (согласно методологии функционального моделирования IDEF0) (рис. 1): 1) входящее, предусматривающее предложение ценных бумаг эмитентов на первичном рынке; 2) исходящее, отражающее спрос на ценные бумаги эмитентов со стороны инвесторов и дальнейшее их обращение на вторичном рынке; 3) звено управления, согласно которому государственное регулирование рынка ІРО осуществляют Национальная Комиссия по ценным бумагам и фондовому рынку Украины (НКЦБФР), Верховный Совет Украины, Национальная комиссия, осуществляющая государственное регулирование в сфере рынков финансовых услуг (Нацкомфинуслуг), и Национальный банк Украины (НБУ); 4) звено механизма, которое устанавливает взаимосвязи между всеми участниками рынка ІРО; а также 5) функциональный блок, обеспечивающий движение ценных бумаг от эмитентов к инвесторам в обмен на инвестиционные ресурсы на рынке ІРО. Внедрение данной модели может поспособствовать притоку инвестиционных ресурсов в отечественную экономику.

Рисунок 1. Структурная модель функционирования рынка ІРО в Украине, построенная согласно стандарту IDEF0

Источник: составлено автором самостоятельно

Заключение

Украина имеет все необходимые предпосылки для активизации локального рынка IPO. Это: значительный инвестиционный потенциал; большое количество акционерных обществ, остро нуждающихся в финансировании для развития бизнеса; действующий биржевой рынок; начальная законодательная база и инфраструктура; наличие ряда компаний, которые имеют опыт проведения ІРО за рубежом, зарекомендовали себя и в перспективе будут возвращаться на внутренний рынок ІРО. Но ряд факторов заставляет украинских эмитентов выбирать иностранные юрисдикции для осуществления первичного публичного предложения акций. Среди них: недостаточный уровень защиты прав инвесторов, несоблюдение основных стандартов корпоративного права и норм взаимодействия с инвесторами; слабый уровень раскрытия информации эмитентами; полицентрическая биржевая система; неразвитый институт финансового посредничества; низкая активность населения на фондовом рынке; невосприятие отечественного фондового рынка иностранными участниками (инвесторами и эмитентами).

Сделан вывод о том, что сегодня рынок ІРО как таковой в Украине отсутствует, однако вместо него активно функционирует рынок ІРО украинских компаний за рубежом. Анализ его современного состояния позволил выявить основные тенденции развития: доминирование компаний агросектора (56,5%); выбор эмитентами Варшавской (52%) и Лондонской (39%) фондовых бирж; выход на международный рынок через предложение акций и депозитарных расписок иностранной холдинговой компании, владеющей украинскими активами.

Дальнейшие перспективы применения IPO в качестве инструмента финансирования в Украине зависят от многих факторов. Нами предложен ряд мер, которые позволят ускорить развитие украинского рынка ІРО. Среди них: внедрение в украинских акционерных обществах лучших практик и стандартов корпоративного управления и связей с инвесторами; консолидация существующих биржевых площадок в ведущую национальную фондовую биржу, активная ее интеграция в мировое фондовое пространство; стимулирование украинских негосударственных пенсионных фондов к участию в ІРО путем увеличения норматива инвестирования в акции с 40% до 90%; популяризация ІРО среди украинского населения с целью повышения уровня защиты прав индивидуальных инвесторов и их активности на рынке ІРО; осуществление «народных» приватизационных ІРО-сделок с продажей определенного процента ІРО-акций исключительно населению ( например, 15 % по аналогии с Польшей); активная кампания по рекламированию украинского рынка ІРО и допуск к нему иностранных участников (эмитентов, владеющих активами в Украине, и инвесторов).

Предложена структурная модель функционирования рынка IPO в Украине (построенная согласно стандарту IDEF0), внедрение которой может поспособствовать притоку инвестиционных ресурсов в отечественную экономику.

Читайте также

Библиографический список

- Грушко В.И. Первичное публичное размещение акций (IPO): теория и практика отечественных компаний: монография / В. И. Грушко, О. Г. Чумаченко. – К.: Дорадо-Друк, 2009. – 252 с.

- Данные аналитического портала «IPO Tracker в России и СНГ» компании PBN Hill + Knowlton Strategies / Режим доступа: <http://pbn-hkstrategies.com/lng/en/pageTag/page:ipo_tracker>.

- Карпенко Г. Проблемы и перспективы привлечения инвестиционного капитала украинскими предприятиями на мировых рынках путем ІРО // Финансы Украины. — №10. — 2008.

- Кукса В. Это сладкое слово — ІРО. Украинские предприятия открывают для себе прогрессивный способ интеграции в мировую экономику // Зеркало недели. — 28.09.2007. — № 35 / Режим доступа: <www.dt.ua>.

- Лукашов А.В. Процесс приобретения капитала: первичное публичное размещение акций компании (IPO) // Управление корпоративными финансами. — 2004. — №.4 / Режим доступа: <www.grebennikov.ru>.

- Майорова Т.В. ІРО как форма привлечения инвестиционного капитала // Финансы Украины. – 2010. – №6. – С. 80-88.

- Мельничук Л. Начало истории украинских IPO. Взгляд из Лондона // Зеркало недели. — 16.06.2006. — №22 / Режим доступа: <www.dt.ua>.

- Обзор рынка ІРО в Европе за 2012 год / Отчет международной аудиторской компании PwC / Режим доступа: <http://www.pwc.ru/ru/capital-markets/ipo-watch-2012-review.jhtml>.

- Пионеры ІРО. Выпуски 1, 3, 4. Аналитические обзоры публичных предложений, состоявшихся в 2005, 2007, 2008 годах в России — The PBN Company / Режим доступа: <www.pbnco.com>.

- Рэнкинг Эмитентов IPO/SPO/PO 2006-2011 Данные информационно-аналитический проект «Публичные и Частные размещения акций»/Offerings.ru, подготовленный аналитической группой «ReDeal» / Режим доступа: <http://www.offerings.ru/market/ placement/lastplacement>.

- Статистические данные представительства Варшавской фондовой биржи в Украине / Режим доступа: <http://ipowse.com.ua/Information/ 253.34.html>.

- IPO от І до O: Пособие для финансовых директоров и инвестиционных аналитиков / Андрей Лукашов, Андрей Могин. — 2-е изд., испр. и доп. — М.: Альпина Бизнес Букс, 2008. — 361 с.

- Global IPO Trends Report 2012 / Звіт міжнародної аудиторської компанії Ernst&Young — 29 с. / Режим доступа: <http://www.ey.com/Publication/vwLUAssets/Global_IPO_trends_2012/$FILE/ Global_IPO_trends_2012.pdf>.

- IPO Center of Excellence Data / Данные информационного портала Ernst&Young / Режим доступа: <http://www.ey.com/GL/en/Services/Strategic-Growth-Markets/ipocenter/# exhibits/ipo-lobby2>.

- IPO from A to Z: The Guide for the Issuer 2010 («ІРО от А до Я: Посибие для Эмитента 2010») / Отчет компании Dagda LLC. ― 2010. ― 134 с.

- Ritter J.R., December 31, 2011. Initial Public Offerings: Tables Updated Through 2011 / Режим доступа: <http://bear.warrington.ufl.edu/ritter>.

- Running a public company: from IPO to SEC reporting / Steven M. Bragg, John Wiley & Sons, Inc., 2009. — 316 p.

- Welch, I., 1989. Seasoned offerings, imitation costs, and the underpricing of initial public offerings. Journal of Finance 44, 421–449.

References

- Grushko V.I. Initial Public Offering of Shares (IPO): theory and practice of domestic companies: monograph [Pervichnoe publichnoe razmeshchenie aktcii (IPO): teoriia i praktika otechestvennykh kompanii: monografiia]. V.I. Grushko, O.G. Chumachenko. Kyiv: Dorado-Druk, 2009. 252 p.

- IPO Tracker for Russia and CIS / Data prepared by PBN Hill + Knowlton Strategies [Dannye analiticheskogo portala «IPO Tracker v Rossii i SNG» kompanii PBN Hill + Knowlton Strategies]. Root: <http://pbn-hkstrategies.com/lng/en/pageTag/page:ipo_tracker>.

- Karpenko G. Problems and prospects of attracting investment capital by Ukrainian enterprises in global markets via IPO [Problemy i perspektivy privlecheniia investitcionnogo kapitala ukrainskimi predpriiatiiami na mirovykh rynkakh putem ІRO]. Finances of Ukraine. №10. 2008.

- Kuksa V. What a Sweet Word — ІРО. Ukrainian Companies open for themselves a progressive way of integration into global economy [Eto sladkoe slovo — ІRO. Ukrainskie predpriiatiia otkryvaiut dlia sebe progressivnyi sposob integratcii v mirovuiu ekonomiku]. Mirror of the Week. 28.09.2007. № 35. Root: <www.dt.ua>.

- Lukashov A.V. Process of capital acquisition: initial public offering of company’s shares (IPO) [Protcess priobreteniia kapitala: pervichnoe publichnoe razmeshchenie aktcii kompanii (IPO)]. Corporate Finance Management. 2004. №.4. Root: <www.grebennikov.ru>.

- Maiorova T.V. ІРО as a form of investment capital attraction [ІRO kak forma privlecheniia investitcionnogo kapitala]. Finances of Ukraine. 2010. №6. pp. 80-88.

- Melnichuk L. The Beginning of Ukrainian IPO History. A Look from London [Nachalo istorii ukrainskikh IPO. Vzgliad iz Londona]// Mirror of the Week. — 16.06.2006. — №22 / Root: <www.dt.ua>.

- European IPO Market Review – 2012 [Obzor rynka ІRO v Evrope za 2012 god]/ Report prepared by PwC. Root: <http://www.pwc.ru/ru/capital-markets/ipo-watch-2012-review.jhtml>.

- ІРО Pioneers. Issues 1, 3, 4. Analytical reviews of IPOs conducted in Russia in 2005, 2007, 2008. — The PBN Company [Pionery ІRO. Vypuski 1, 3, 4. Analiticheskie obzory publichnykh predlozhenii, sostoiavshikhsia v 2005, 2007, 2008 godakh v Rossii — The PBN Company]. Root: <www.pbnco.com>.

- IPO/SPO/PO Issuer Ranking – 2006-2011 / Data prepared by ReDeal Analytical Group [Renking Emitentov IPO/SPO/PO 2006-2011 Dannye informatcionno-analiticheskii proekt «Publichnye i Chastnye razmeshcheniia aktcii»/Offerings.ru, podgotovlennyi analiticheskoi gruppoi «ReDeal»]. Root: <http://www.offerings.ru/market/ placement/lastplacement>.

- Statistical Data prepared by the Warsaw Stock Exchange representative office in Ukraine [Statisticheskie dannye predstavitelstva Varshavskoi fondovoi birzhi v Ukraine]. Root: <http://ipowse.com.ua/Information/253.34.html>.

- IPO from І to O: The Guide for CFOs and investment analysts [IPO ot І do O: Posobie dlia finansovykh direktorov i investitcionnykh analitikov]. Andrei Lukashov, Andrei Mogin. — Moscow: Alpina Business Books, 2008. 361 p.

- Global IPO Trends Report 2012. Report prepared by Ernst&Young. 29 p. Root: <http://www.ey.com/Publication/vwLUAssets/Global_IPO_trends_ 2012/$FILE/Global_IPO_trends_2012.pdf>.

- IPO Center of Excellence Data. Data from Ernst&Young information portal. Root: <http://www.ey.com/GL/en/Services/Strategic-Growth-Markets/ ipocenter/# exhibits/ipo-lobby2>.

- IPO from A to Z: The Guide for the Issuer 2010. Report prepared by Dagda LLC. 2010. 134 p.

- Ritter J.R., December 31, 2011. Initial Public Offerings: Tables Updated Through 2011. Root: <http://bear.warrington.ufl.edu/ritter>.

- Running a public company: from IPO to SEC reporting / Steven M. Bragg, John Wiley & Sons, Inc., 2009. 316 p.

- Welch, I., 1989. Seasoned offerings, imitation costs, and the underpricing of initial public offerings. Journal of Finance 44, 421–449.