Управления рисками в инновациях банков Узбекистана

Risk management innovations in Uzbekistan banks

Авторы

Аннотация

В статье дается краткий обзор современного состояния дистанционного банковского обслуживания в Узбекистане и классификация банковских рисков с точки зрения инновационной деятельности. Также, автор берет объектом исследования операционный риск. Некоторое решение ликвидации или же минимизации операционного риска, находится в применении модели технологической цепочки процесса управления операционным риском как составной части интегрированной системы управления в банках.

Ключевые слова

Инновация, дистанционное банковское обслуживание, риск, операционный риск, управление риском.

Рекомендуемая ссылка

Юлдашев Фарходбек Абдумуталибович. Управления рисками в инновациях банков Узбекистана // Современные технологии управления. ISSN 2226-9339. — №6 (18). Номер статьи: 1806. Дата публикации: 08.06.2012. Режим доступа: https://sovman.ru/article/1806/

Authors

Abstract

The article gives a brief overview of the current state of e-banking in Uzbekistan and the classification of banking risks from the innovation point of view. Also, the author takes operational risk as a subject to study. Some solutions of elimination or minimization of operational risk are lies in applying model of process chain model in operational risk management as part of an integrated management system in banks.

Keywords

Innovation, distance banking, risk, operational risk, risk management.

Suggested citation

Yuldashev Farhodbek Abdumutalibovich. Risk management innovations in Uzbekistan banks // Modern Management Technology. ISSN 2226-9339. — №6 (18). Art. # 1806. Date issued: 08.06.2012. Available at: https://sovman.ru/article/1806/

Введение

В период модернизации экономики Республики Узбекистан поставлена задача преодоления проблем ресурсной нехватки за счёт активного внедрение достижений науки и техники в деятельность всех экономических субъектов, перевода экономики нашей республики на инновационный путь развития. Значительную роль в экономике Узбекистана играют коммерческие банки. Функционируя в период мирового финансово-экономического кризиса, при снижении доходности некоторых традиционных видов банковских операций и увеличении рисков банковской деятельности, коммерческим банкам для повышения эффективности своей деятельности необходимо активно внедрять в банковскую практику новые продукты, услуги и технологии. Внедрение инноваций позволит банкам оптимально распределять свои ресурсы, минимизировать издержки, совершенствовать каналы доставки банковских продуктов до потребителя, улучшить качество предлагаемых услуг и тем самым повысить эффективность банковской деятельности и обеспечить рост конкурентоспособности банка на финансовом рынке.

Сущность и характеристика банковских инноваций

Понятие инновационной деятельности банка широкое. Банковская инновация – это не только создание и внедрение новых продуктов, но и расширение спектра предлагаемых услуг, использование современных технологий, которые открывают клиентам банка различные возможности получения банковских услуг. Инновационные решения охватывают сферу управления банка в целом, его филиалов и минибанков. Инновационные подходы наблюдаются в вопросах оценки кредитоспособности заёмщиков и управления рисками [1;2]. В банковской системе Узбекистана необходимо разработать и внедрить инновации, так как это явится основным механизмом поддержания рентабельности всей деятельности банков в соответствии с процессами, происходящими в экономике страны.

Банковской инновации свойственны следующие особенности:

- короткий жизненный цикл инновации, эта характеристика относится в первую очередь к инновационным банковским продуктам;

- высокая скорость распространения наиболее успешных инноваций банковского бизнеса;

- минимальные затраты на научные, особенно теоретические, исследования, связанные с разработкой банковских инноваций;

- цепной характер инноваций, т.е. одна инновация порождает необходимость и возможность создания другой для более полного удовлетворения потребностей клиентов.

Новые банковские продукты, технологии и услуги явились результатами инновационной деятельности лидеров мирового банковского бизнеса. В сфере информационных банковских технологий наступила эра электронного банковского бизнеса, т.е. дистанционного банковского обслуживания [3;4].

На сегодняшний день более 30 банков Республики Узбекистан внедрили в сферу банковского обслуживания инновационные продукты с использованием Интернета: Интернет-Банкинг, Банк-Клиент, SMS-Банкинг, мобильный банкинг.

Дистанционное банковское обслуживание — технологии предоставления банковских услуг на основании распоряжений, передаваемых клиентом удаленным образом (то есть без его визита в банк), чаще всего с использованием компьютерных и телефонных сетей [4].

Банк-Клиент — система, доступ к которой осуществляется через компьютер. На рабочей станции пользователя устанавливается отдельная программа-клиент. Программа-клиент хранит на компьютере все свои данные, как правило, это платежные документы и выписки по счетам. Обычно для соединения с банком используется прямое соединение через модем.

Интернет-банкинг – сервис, позволяющий клиентам банка управлять своими депозитными счетами, включая открытые под пластиковые карты, через интернет. Данный сервис позволяет клиенту банку в режиме реального времени проводить платежи. Пользователь входит в систему через веб-браузер. Система интернет-банкинг размещается на веб-сервере банка. Все данные пользователя (платежные документы и выписки по счетам) доступны на веб-сайте банка.

Посредством интернет-банкинга клиент в любое время на рабочем месте или любом другом месте, где есть доступ в интернет может:

- проводить платежи;

- следить за процессом прохождения платежей;

- получать необходимые отчеты, в том числе о поступлении средств на счет.

По технологии интернет-банкинга строится также система мобильного банкинга.

SMS-банкинг – уведомление клиентов банка об операциях по их депозитным счетам, включая карточные, состоянии указанных счетов посредством отправки SMS-сообщений на указанный клиентом номер мобильного телефона.

Услуга SMS-банкинг позволяет клиенту получать оперативную информацию о:

- поступлении средств на счет;

- списании средств со счета;

- балансе счета;

- проведенных в течение дня банковских операциях.

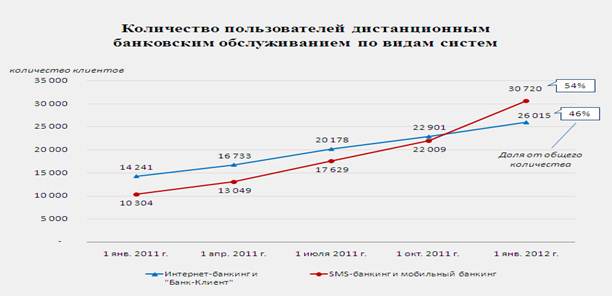

Эти новые виды услуг все больше и больше заинтересовывают клиентов коммерческих банков Узбекистана. За прошлый год общее количество пользователей дистанционным банковским обслуживанием увеличилось более чем на два раза и составило 56 735 клиентов (таблица) [7].

Темпы роста объема дистанционного банковского обслуживания в Узбекистане пока набирают обороты. Но, как и другие банковские операции, этот вид инновационной продукции тоже подвержен воздействию отрицательных факторов (рисков), или же наоборот, инновационная деятельность оказывает влияние на структуру и характер рисков банковской деятельности.

Источник: http://www.cbu.uz/

Классификация рисков в банковских инновациях

Применительно к банковскому бизнесу существует достаточно большое разнообразие в понимании сущности риска [5]. Анализ различных точек зрения на эту проблему показал, что, отождествляя риск с упущенной выгодой, с финансовым ущербом, с незапланированными затратами, некоторые исследователи смешивали сущность риска с его последствиями. Существуют объективные условия функционирования банка, которые ставят под угрозу всю деятельность банка или отдельные его направления. Вероятность проявления этой угрозы и есть риск банковской деятельности. Необходимы управленческие решения, чтобы свести отрицательное воздействие риска к минимуму, нивелировать воздействие риска на управляемый процесс, или добиться положительного результата в управляемом процессе [8]. Такое понимание риска банковской деятельности смещает акценты. Необходимо не преодолевать негативные последствия, а действовать так, чтобы эти последствия не наступили.

Поэтому, пока банки Узбекистана и их клиенты пользующиеся инновационными продуктами не подверглись серьезным проблемам, нужно создать эффективную систему управления рисками. Для создания эффективной системы управления рисками необходимо классифицировать риски и идентифицировать те из них, которые в наибольшей степени влияют на эффективность деятельности банка в конкретный момент времени. Не претендуя на универсальность, она позволит идентифицировать все внутренние риски банковской деятельности и детализировать операционный риск, значимость которого увеличивается при инновационной банковской деятельности.

Проблема понимания сути операционного риска состоит в том, что этот вид риска многофакторный. Операционным риском нельзя управлять только в пределах одного структурного подразделения, поскольку сам риск затрагивает интересы всей кредитной организации в целом.

Содержание операционного риска можно раскрыть, выделив его первичные элементы: внутреннее и внешнее мошенничество; проблемы, непосредственно связанные с кадровым составом банка; проблемы, связанные с обслуживанием клиентов; материальный ущерб форс-мажорных обстоятельств; проблемы в сфере информационных технологий; проблемы, связанные с выполнением операций, доставкой и управлением процессом [9]. Помимо этих первичных элементов операционного риска содержательно в понятие «операционный риск» входит юридический риск (согласно Базелю II), а так же, внедренческий риск и риск неэффективности.

Внедренческий риск и риск неэффективности непосредственно связаны с инновационной деятельностью банка. Освоение новых направлений в банковской деятельности, выход в виртуальное пространство (Интернет-банкинг), активное предложение новых продуктов расширили профиль операционного риска. Внедрение инновационных решений приводит к увеличению накладных расходов банка, что провоцирует рост риска неэффективности. Таким образом, любая банковская инновация значительно увеличивает операционный риск.

Анализируя идентифицируемые риски и оценивая влияние на их количество и величину инновационных решений банка, мы рассмотрим следующую классификацию (таблица):

Классификация банковских рисков с точки зрения инновационной деятельности

|

Группа рисков |

Характеристика группы |

Возможные виды рисков |

| Регулярные риски | При инновационной деятельности банка появляется данный вид риска или его влияние усиливается | Стратегический. репутационный |

| Снижающиеся риски | Внедрением инновации в деятельность банка риски уменьшаются | Валютный, рыночный, кредитный |

| Инновационные риски | Ранее данный вид риска отсутствовал, однако, при внедрении инновации этот вид риска появляется, характерно для инновационной услуги или при освоении новых рынков | Рыночный, кредитный, страновой, отраслевой, валютный и т.д. |

| Увеличивающиеся риски | Внедрение инновации увеличило величину или значимость уже присутствующего ранее риска. | Операционный, кредитный, рыночный и т.д. |

Воздействие, которое оказывают инновации на величину риска, может быть:

- положительное – внедрение инновационного решения способствовало уменьшению риска;

- отрицательное – внедрение инновационного решения способствовало увеличению риска;

- неопределённое – знак влияния зависит от условий (чаще всего – внешних) функционирования, а именно, при позитивном развитии экономики влияние инновации сказывается благотворно на общий уровень риска, при кризисных явлениях инновация может привести к росту конкретного вида риска (например, рыночного риска) и повышению общего рискового уровня продукта, услуги или технологии.

Поэтому, необходимо разработать направления совершенствования управления банковскими рисками на основе упорядочения их структуры и создать единую для банка систему управления рисками путём внедрения концепции интегрированной системы управления рисками [6].

Интегрированная система управления рисками

Банковские инновации не создают абсолютно новых видов рисков для банков, они лишь усиливают (или уменьшают) уже имеющиеся риски, а если и генерируют новые, то с этими видами рисков банковские специалисты знакомы.

Идентифицируя риски, присущие банковской деятельности, необходимо иметь в виду, что возможны ситуации когда риски, казавшиеся главными становятся хотя бы временно второстепенными, а малозаметные вторичные риски могут оказаться фатальными для банковского бизнеса. Следовательно, необходимо выделить рисковый ландшафт на конкретный промежуток времени и, в первую очередь, уделить особое внимание «наиболее актуальным» на данный момент рискам.

Существование автономных систем управления конкретным риском или группой однородных рисков на современном этапе развития банковского дела не отвечает как требованиям времени, так и возможностям, которыми сегодня располагает кредитная организация. Интегрированная система управления рисками, в основу которой положена концепция объединения разрозненных управленческих подсистем в сфере риск-менеджмента, представляет собой такую систему, благодаря которой банки могут контролировать риски на всех уровнях и подразделениях из единого центра управления – подразделения, отвечающего за управление рисками на уровне всего банка.

По сути, сама интегрированная система управления рисками является на данный момент технологической инновацией национального уровня. Необходимость внедрения в банковской системе Узбекистана интегрированной системы управления рисками обусловлена следующими факторами:

- внешние факторы: недостаточная развитость национального финансового рынка, возрастающая неопределенность мирового финансового рынка, периодически возникающие кризисы, усиление давления регулирующих органов, совершенствование механизмов управления рисками;

- внутренние факторы: повышение финансовой устойчивости банка, увеличение кредитного рейтинга, оптимизация ожидаемых прибылей и убытков, снижение непредвидимых убытков.

Активное внедрение инноваций в банковскую практику и заметное их влияние на структуру банковских рисков предопределило необходимость сформулировать принципы управления рисками, связанными с заключительным этапом инновационной деятельности – внедрением инноваций.

Заключение. Подводя итог исследованию, мы сочли необходимым сгруппировать принципы управления рисками внедрённых инноваций в четыре блока:

Первый блок. Принципы управления должны формулироваться для уровня руководства банков, они связаны с контролем за бизнес-процессами и допустимым уровнем идентифицируемых при инновационной деятельности рисков, а также надежностью партнёров, которые разрабатывают для банка те или иные инновационные проекты или обеспечивают надежное функционирование банковского сервиса.

Второй блок. Принципы управления рисками инфо-коммуникационных технологий.

Третий блок. Принципы, связанные с продажей клиентам инновационных продуктов и предоставлением им качественных банковских услуг.

Четвертый блок. Принципы управления стратегическим и репутационным рисками.

Так как операционный риск является неотъемлемой частью инновационной деятельности банка, необходимо создать систему управления операционным риском под которой понимается комплекс мероприятий и процедур по идентификации, измерению, мониторингу, контролю и ограничению операционного риска, осуществляемых на интегрированной основе с использованием современных информационных технологий. Для решения этой задачи нужно внедрить модель технологической цепочки процесса управления операционным риском как составной части интегрированной системы управления:

- Ведение технологических карт бизнес-процессов банка;

- Статистика сбоя по традиционным первичным элементам операционного риска;

- Учёт жалоб, нареканий и выговоров со стороны внутрибанковских подразделений, руководства, клиентов, партнёров;

- Обработка информации статистическими методами;

- Оценка риска экспертными и количественными методами:

- Контроль на превышение допустимого уровня по каждому первичному элементу;

- Расчёт суммарного риска по первичным элементам и контроль на превышение допустимого уровня;

- Расчёт вероятности потерь от внедренческого риска;

- Расчёт вероятности потерь по риску неэффективности.

- Расчёт суммарного показателя операционного риска;

- Расчёт требований на капитал для покрытия операционного риска;

- Расчёт лимитов потерь на операционный риск в разрезе бизнес-процессов:

- Регулярный мониторинг реализовавшихся операционных потерь, контроль лимитов;

- Формирование отчётов по элементам операционного риска.

Внедрение интегрированной системы управления рисками будет способствовать достижению стратегических целей: повышению устойчивости коммерческих банков Узбекистана.

Читайте также

Библиографический список

- Управление инновационными проектами / под ред. В.Л. Попова. -М.: ИНФРА-М, 2007. — 336 с.

- Викулов В.С. Инновационная деятельность кредитных организаций //Менеджмент в России и за рубежом. — 2001. — №1. — С.79-89.

- Банковские информационные системы / под ред. В.В. Дика. — М.: Маркет ДС, 2006. — 816 с.

- Тедеев А.А. Электронные банковские услуги и Интернет-банкинг: правовое регулирование и налогообложение / А.А. Тедеев. — М.: Новый индекс, 2002. — 320 с.

- Грачева М.В. Банковская система развитых стран: некоторые проблемы цифровых технологий / М.В. Грачева. — М.: Ось-89, 2003. — 96 с.

- Кох Л. В. Банковский менеджмент: учеб. пособие /Л.В. Кох, Ю.В. Кох. — Владивосток: Изд-во ВГУЭС, 2006. — 280 с.

References

- Innovative project management /ed. V.L. Popov. -M.: INFRA-M, 2007. – 336 p.

- Vikulov V.S. Innovative activities of credit institutions // Management in Russia and abroad. – 2001. – № 1. – P.79-89.

- Banking information systems /ed. V. Dick. -M.: Market DS, 2006. – 816 p.

- Tedeev A.A. Electronic banking and Internet banking: legal regulation and taxation /A.A. Tedeev. – M.: Noviy indeks, 2002. – 320 p.

- Grachev M.V. Banking system developed countries: Some problems of digital technology /M.V. Grachev. – M.: Os-89, 2003. – 96 p.

- L. Koch. Bank Management: Textbook. / L. Koch, Y. Koch. – Vladivostok: publishing house VGUES, 2006. – 280 p.