Риск как объект управления инвестиционными проектами на строительных предприятиях

Risk as an object of investment project management in construction enterprises

Авторы

Аннотация

Управление рисками является важнейшей характеристикой и неотъемлемой частью процесса управления инвестиционного проекта.

Риск - это экономическая категория, представляющее собой событие, которое может произойти или не произойти.

Данная статья посвящена управлению рисками инвестиционными проектами на строительных предприятиях. Рассмотрена полная характеристика определения «риск». Проиллюстрирована классическая технология управления рисками. Достаточно подробно авторами изучена качественная и количественная оценка риска. Выявлены основные методические подходы к количественной оценке рисков.

Ключевые слова

инвестиционный проект, риск, управление, неопределенность, оценка риска.

Рекомендуемая ссылка

Строкин Константин Борисович, Кирюхина Мария Юрьевна. Риск как объект управления инвестиционными проектами на строительных предприятиях // Современные технологии управления. ISSN 2226-9339. — №7 (67). Номер статьи: 6703. Дата публикации: 06.07.2016. Режим доступа: https://sovman.ru/article/6703/

Authors

Abstract

Risk management is a key feature and an integral part of the management process of the investment project.

Risk is an economic category that represents an event that can happen or not happen.

This article focuses on the risk management of investment projects on construction enterprises. Considered a complete characterization of the definition of "risk". Illustrated classic technology risk management. In sufficient detail the authors have studied the qualitative and quantitative risk assessment. Identified the main methodological approaches to quantitative risk assessment.

Keywords

investment project, risk, management, uncertainty, risk assessment.

Suggested citation

Strokin Konstantin Borisovich, Kirjuhina Marija Jur'evna. Risk as an object of investment project management in construction enterprises // Modern Management Technology. ISSN 2226-9339. — №7 (67). Art. # 6703. Date issued: 06.07.2016. Available at: https://sovman.ru/article/6703/

Для более полной характеристики определения «риск» целесообразно выявить понятие «положение риска», которое можно определить как сочетание, совокупность различных обстоятельств и условий, создающих определенную обстановку для того или иного вида деятельности. При этом обстановка может способствовать или препятствовать осуществлению данного действия.

Среди различных видов положений особое место занимают положения риска. Функционированию и развитию многих экономических процессов присущи элементы неопределенности. Это обусловливает появление положений, не имеющих однозначного исхода (решения).

Если существует возможность количественно и качественно определять степень вероятности того или иного варианта, то это и будет положение риска. Отсюда следует, что рискованная ситуация связана со статистическими процессами и ей сопутствуют три сосуществующих условия:

- наличие неопределенности;

- необходимость выбора альтернативы (при этом следует иметь в виду, что отказ от выбора также является разновидностью выбора);

- возможность оценить вероятность осуществления выбираемых альтернатив.

Следует отметить, что положение риска качественно отличается от ситуации неопределенности. Ситуация неопределенности характеризуется тем, что вероятность наступления результатов решений или событий в принципе не устанавливаема.

Таким образом, положение риска можно охарактеризовать как разновидность неопределенной ситуации, когда наступление событий вероятно и может быть определено (в этом случае объективно существует возможность оценить вероятность событий, предположительно возникающих в результате совместной деятельности партнеров по производству, контрдействий конкурентов или противника, влияния природной среды на развитие экономики, внедрения научно-технических достижений и т.д.).

Можно выделить несколько модификаций риска:

- субъект, делающий выбор из нескольких альтернатив, имеет в распоряжении объективные вероятности получения предполагаемого результата, основывающиеся, например, на проведенных статистических исследованиях;

- вероятности наступления ожидаемого результата могут быть получены только на основе субъективных оценок, т.е. субъект имеет дело с субъективными вероятностями;

- субъект в процессе выбора и реализации альтернативы располагает как объективными, так и субъективными вероятностями.

Стремясь избежать рисковой ситуации, субъект делает выбор и стремится реализовать его.

Этот процесс находит свое выражение в понятии риск. Последний существует как на стадии выбора решения (плана действий), так и на стадии его реализации. И в том и в другом случае риск предстает моделью снятия субъектом неопределенности, способом практического разрешения противоречия при неясном (альтернативном) развитии противоположных тенденций в конкретных обстоятельствах.

В этом определении, наряду с опасностью, возможностью неудачи присутствует такая черта, как альтернативность. В явлении «риск» выделим следующие основные элементы, взаимосвязь которых и составляет его сущность:

- возможность отклонения от предполагаемой цели, ради которой осуществлялась выбранная альтернатива;

- вероятность достижения желаемого результата;

- отсутствие уверенности в достижении поставленной цели;

- возможность материальных, нравственных и др. потерь, связанных с осуществлением выбранной в условиях неопределенности альтернативы.

Рассмотрев понятие «риск» детально, можно сформулировать следующее определение, которое позволит поставить четкую грань в цепочке: риск-вероятность-неопределенность.

Риск – это вероятность недополучения высоких результатов (доходов) того или иного предприятия в условиях неопределенности. Где категория «риска» является ситуацией, в которой руководство предприятия не знает что случится, но представляет вероятность исходов, а «неопределенность» — есть недостаток информации о вероятных будущих событиях. Вероятность же благоприятного или неблагоприятного исхода для предприятия является количественной мерой риска.

В процессе реализации инвестиционно-строительного проекта значительному количеству рисков подвержены все его участники, поскольку согласно ст. 211 Гражданского Кодекса Российской Федерации (ГК РФ), любой собственник несет риск случайной гибели или случайного повреждения принадлежащего ему имущества, если иное не предусмотрено законом или договором.

Однако наибольшая доля ответственности за ход реализации инвестиционно-строительного проекта ложится на подрядные организации. Поскольку подрядчики несут ответственность (если иное не предусмотрено договором подряда):

- за гибель или повреждение объекта строительства до приемки этого объекта заказчиком (ст. 741 п. 1 ГК РФ);

- за несохранность предоставленного заказчиком имущества, оказавшегося во владении подрядчика в связи с исполнением договора подряда (ст. 714ГКРФ);

- за ненадлежащее качество предоставленных подрядчиком материалов и оборудования (ст. 704 ГК РФ);

- за нарушение как начального и конечного, так и промежуточных сроков выполнения работы (ст. 708 ГК РФ);

- за качество готового объекта (ст. 755 ГК РФ);

Генеральный подрядчик несет перед заказчиком ответственность за последствия неисполнения или ненадлежащего исполнения обязательств субподрядчиков, а перед субподрядчиком — ответственность за неисполнение или надлежащее исполнение заказчиком обязательств по договору подряда (ст. 706, ст. 313 п. 1,ст.403 ГК РФ).

Таким образом, строительные организации, выполняющие функции подрядчика или генподрядчика, при осуществлении такого сложного процесса как строительство несут наибольшую долю ответственности по сравнению с другими участниками. Поэтому строительные организации должны тщательно подходить к вопросу выявления и минимизации рисков.

Управление рисками в широком смысле представляет собой особый вид деятельности, направленной, с одной стороны, на смягчение воздействия нежелательных или неблагоприятных внутренних и внешних факторов риска на результаты бизнеса, а с другой – на использование благоприятного влияния этих факторов, обеспечивающего дополнительные полезные результаты или иные преимущества по сравнению с конкурентами [2].

В более узком смысле управление рисками сводится только к обеспечению безопасности бизнеса на основе учета неблагоприятных факторов и снижения или ликвидации их самих или последствий их влияния.

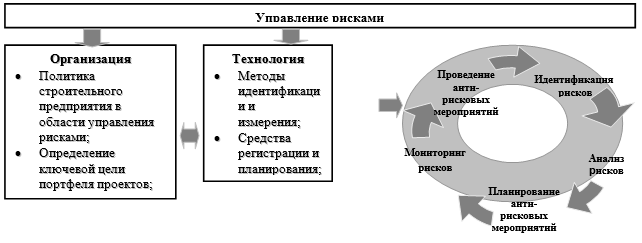

Управление рисками – это взаимообусловленность организации процессов и применяемых технологий – рис. 1.1.

Рисунок 1.1. Процесс управления рисками

Организационное обеспечение управления рисками подразумевает:

- Организационную поддержку процедуры сбора и обработки данных по рискам:

- Наличие специального подразделения риск-менеджмента и/или выделенных риск-менеджеров в составе подразделений;

- Раздел в должностных инструкциях (на уровне подразделений и конкретных исполнителей).

- Документационное обеспечение управления рисками:

- Регламент управления проектами Компании;

- Регламент управления рисками;

- Регламент проекта.

Учет корпоративных методов управления выражается в создании распределенной системы управления рисками:

- Руководители подразделений отвечают за оперативность выявления и эффективность управления рисками, связанными с деятельностью подразделения.

- Руководители временных рабочих групп проектов и управляющие проектами несут персональную ответственность за объективность, полноту и качество оценки рисков проекта и эффективность мер по их минимизации.

- Сотрудники Компании обязаны предоставлять по запросу или инициативно доводить до руководителей информацию, связанную с рисками проектов.

- Не доведение или умышленное сокрытие информации, связанной с рисками проекта или рисками коммерческой деятельности Компании в целом, считается серьезным нарушением трудовой дисциплины и подлежит дисциплинарному наказанию наравне с разглашением коммерческой тайны.

Классическая технология управления рисками представлена на рис. 1.2.

Существует альтернативный подход при оценке влияния рисков на календарный график проекта – метод PERT (Programs Evaluation and Revision Technology). Суть метода в том, что для каждой работы календарного графика инвестиционного проекта задаются три значения длительности: наиболее вероятная; оптимистическая; пессимистическая. На выходе получается набор сценариев реализации проекта, различающихся сочетанием длительностей работ и, соответственно, общей длительностью проекта.

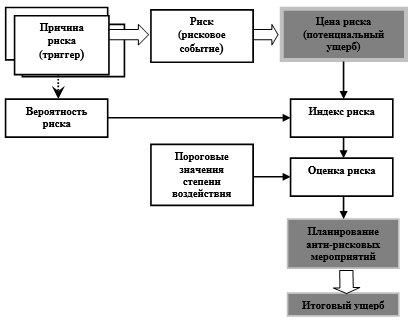

Учет рисков – это важнейшая функция управления. Это подтверждает тот факт, что три этапа процесса управления непосредственно связаны с учетом — идентификация рисков, качественная оценка рисков, количественная оценка.

Целью качественной оценки рисков является классификация рисков по степени влияния на проект и планирование анти-рисковых мероприятий по каждому риску. Общая схема качественной оценки рисков представлена на рис. 1.2.

Рисунок 1.2. Схема качественной оценки рисков

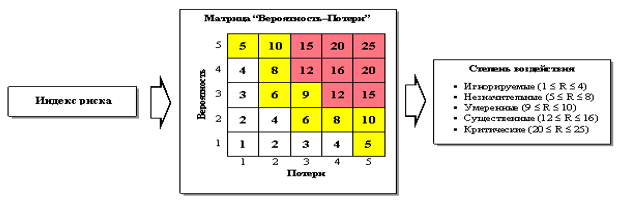

Цель данного этапа выявить риски, которые по вероятности возникновения (пронормированные от 1 до 5) и по величине потерь (пронормированные значения от 1 до 5) могут не учитываться при дальнейшей оценке и разработке плана мероприятий по устранению рисков (их последствий) – рис. 1.3.

Рисунок 1.3. Использование матрицы «Вероятность — Потери»

Количественная оценка рисков определяет вероятность возникновения рисков и влияние последствий рисков на проект, что помогает группе управления проектами верно принимать решения и избегать неопределенностей. Количественная оценка рисков позволяет определять:

- Вероятность достижения конечной цели проекта;

- Степень воздействия риска на проект и объемы непредвиденных затрат и материалов, которые могут понадобиться;

- Риски, требующие скорейшего реагирования и большего внимания, а также влияние их последствий на проект;

- Фактические затраты, предполагаемые сроки окончания.

Количественная оценка рисков часто сопровождает качественную оценку и также требует процесс идентификации рисков. Количественная и количественная оценка рисков могут использоваться по отдельности или вместе, в зависимости от располагаемого времени и бюджета, необходимости в количественной или качественной оценке рисков.

Обычно выделяются два основных методических подхода к количественной оценке рисков:

- абстрактный метод оценки риска, в основу которого положено необходимое обеспечение на случай неудачи реализации инвестиционного проекта, т.е. причинения ущерба или упущенной выгоды. В чистом виде этот метод используется редко. Широкое применение получили его различные модификации путем использования данных по ожидаемым потокам платежей;

- экспертный метод, в основу которого положено описание риска с помощью экспертных оценок. Обычно это качественные или ранговые оценки. Этот метод используется самостоятельно. Но все же большее распространение получили его модификации. По существу, это формы перевода экспертных оценок в абстрактные экономические показатели, т.е. отход от качественных оценок к некоторым количественным.

С использованием этих двух основных методических подходов разрабатываются другие, в которых учитываются особенности систем управления в конкретных организациях, направления их деятельности с учетом внутренних факторов и факторов внешнего окружения.

В России нет официально введенных документов, регламентирующих процессы оценки рисков и разработки, организационных мер по их снижению, за исключением одного официального методического документа – «Методических рекомендаций по оценке эффективности инвестиционных проектов» [8].

Методическими рекомендациями предлагается проверять реализуемость и оценивать эффективность проекта в зависимости от изменения следующих параметров:

- инвестиционных затрат (или их отдельных составляющих);

- объема производства;

- издержек производства и сбыта (или их отдельных составляющих);

- процента за кредит;

- прогнозов общего уровня инфляции, индексов цен и индекса внутренней инфляции (или иной характеристики изменения покупательской способности) иностранной валюты;

- задержки платежей;

- длительности расчетного периода (момента прекращения реализации проекта);

- других параметров, предусмотренных в задании на разработку проектной документации.

По данному методу необходимо, чтобы на какой-то период оценки были установлены определенные значения приведенных выше параметров. К сожалению, таких официальных предельных значений в России пока нет.

Методическими рекомендациями в этих случаях предлагается проводить вариантные расчеты реализуемости и эффективности проекта при некоторых сценариях.

Рекомендации устанавливают следующие жесткие условия: «Проект считается устойчивым по отношению к возможным изменениям параметров, если при всех рассмотренных сценариях, во-первых, ЧДД положителен и, во-вторых, обеспечивается необходимый резерв финансовой реализуемости проекта» [8].

Методическими рекомендациями предлагается использовать расчет поправки на риск по трем типам рисков:

- страновой риск;

- риск ненадежности участников проекта;

- риск неполучения предусмотренных проектом доходов.

В случаях, когда в строительстве капитальных объектов принимают участие иностранные организации, а также, когда российские инвесторы участвуют в иностранных проектах, может быть использован для учета и оценки риска международный метод ЮНИДО. Он основан на анализе чувствительности реализуемого проекта и опирается на использование базовых нормативов по уровням будущих рисков, которые применяются для предварительной оценки вложения инвестиций в конкретное дело [9].

Такое нормирование (ограничение) проводится на первоначальной стадии исследований по следующим критериям:

- неопределенность реальности оценки требуемой суммы инвестиций;

- неопределенность выполнения сбытовой программы планируемого к реализации дела (проекта и т.п.);

- неопределенность возможностей производства, заложенная в сбытовой программе.

Стандартный запас (норматив) инвестиционных перерасходов в связи с неопределенностью реальности оценки требуемой суммы инвестиций по методике ЮНИДО принят в объеме 10% общей суммы инвестиций. Этот уровень установлен исходя из условий несоблюдения плана подрядчиком-исполнителем либо непредусмотренных расходов на попутную реконструкцию мощностей, непосредственно не включаемых в расходы по осуществлению запланированных работ.

По мнению российских специалистов, этот норматив может быть использован в России, но с некоторым увеличением допустимого уровня.

Для учета неопределенностей ЮНИДО установлен стандарт резерва (норматив) в 10-20%.

В России этот норматив должен также изменяться экспертами в сторону увеличения [5].

Выше были приведены официально принятые методы учета и количественной оценки рисков при реализации инвестиционных проектов. Однако существует множество других методических подходов к выполнению данной работы:

- Мониторинг и контроль включает в себя:

- Отслеживание триггеров рисков;

- Выполнение плана рисков;

- Оценка эффективности управления рисками;

- Выбор альтернативных стратегий;

- Идентификация новых рисков;

- Этап «Извлечение опыта»:

- Регистрируются успешные стратегии предотвращения и смягчения последствий рисков;

- Выявляются новые риски;

- Пополняется/корректируется База знаний по рискам.

Риск в рыночной экономике сопутствует любому управленческому решению. Особенно это относится к инвестиционным решениям, последствия, принятия которых сказываются на деятельности предприятия в течение длительного периода времени. Выявление рисков и их учет составляют часть общей системы обеспечения экономической надежности хозяйствующего субъекта.

Риски инвестиционных проектов как объект управления является сложным с точки зрения составляющих его возникновения и с позиции осуществления управляющего воздействия. Это связано с тем, что процесс управления инвестиционным риском носит опосредованный характер, то есть отсутствует возможность непосредственного воздействия на инвестиционный риск как объект.

Таким образом, при осуществлении «традиционного» управления любой экономической системой управляющее воздействие приходится непосредственно на объект управления, а при управлении инвестиционным риском воздействие производится на экономическую систему, чаще всего – конкретную подсистему, «порождающую» данный риск, с целью воздействия на риск.

Читайте также

Библиографический список

- Власова Л. Управление рисками: интуитивный расчет. О необходимости создания системы комплексного управления рисками // Экономика и жизнь. – 2005. — № 42. – С. 33-35.

- Воронцовский А.В. Управление рисками: Учеб. пособие. – СПб: Изд-во С.-Петерб. ун-та, 2000.

- Дмитриев М.Н., Кошечкин С.А. Методы количественного анализа рисков инвестиционных проектов // Экономика строительства.- 2001.- № 5.

- Ермолаев Е.Е. Девелопмент в инвестиционно-строительной сфере. –М.: МГСУ, 2008.

- Куржановский А.В. Управление и наблюдение в условиях неопределенности. — М: Наука, 1997.

- Луман Н. Понятие риска //THESIS. — 1994. — №5.

- Найт Ф. Риск, неопределенность и прибыль. — М: Дело, 2003.

- Методические рекомендации по оценке эффективности инвестиционных: проектов (вторая редакция): Официальное издание / Министерство экономики РФ, Министерство финансов РФ, Гос. ком. по строительству, архитектуре и жилищной политике.- М.: Экономика, 2000.

- ЮНИДО: Типовая методика разработки бизнес-плана // Консалтинговая «Лидер-эксперт». – [Электронный ресурс]. – Режим доступа — http:// www. liderexpert. ru/lib/1.

References

- Vlasova L. risk Management: the intuitive calculation. About necessity of creation of integrated risk management [Upravlenie riskami: intuitivnyj raschet. O neobhodimosti sozdanija sistemy kompleksnogo upravlenija riskami]. Economics and life. 2005. No. 42. P. 33-35.

- Voroncovskij A.V. risk Management. Textbook. allowance. [Upravlenie riskami. Ucheb. posobie]. SPb. Publishing house of St. Petersburg. University press, 2000.

- Dmitriev M.N., Koshechkin S.A. Methods of quantitative risk analysis of investment projects [Metody kolichestvennogo analiza riskov investicionnyh proektov]. Economics of construction. 2001. No. 5.

- Ermolaev E. E. development in investment and construction sphere [Development v investicionno-stroitel’noj sfere]. Moscow. MGSU, 2008.

- Kurzhanovskij A.V. Control and observation under conditions of uncertainty [Upravlenie i nabljudenie v uslovijah neopredelennosti]. M. Nauka, 1997.

- Luman N. The concept of risk [Ponjatie riska]. THESIS. 1994. No. 5.

- Najt F. Risk, uncertainty and profit [Risk, neopredelennost’ i pribyl’]. M. Business, 2003.

- Guidelines according to efficiency of investment projects (second edition): the Official publication of/ the Ministry of economy, Ministry of Finance, the State. com. on construction, architecture and housing policy [Metodicheskie rekomendacii po ocenke jeffektivnosti investicionnyh: proektov (vtoraja redakcija): Oficial’noe izdanie/ Ministerstvo jekonomiki RF, Ministerstvo finansov RF, Gos. kom. po stroitel’stvu, arhitekture i zhilishhnoj politike]. M. Economics, 2000.

- UNIDO. Typical procedure of developing the business plan. Consulting “Leader expert” [JuNIDO. Tipovaja metodika razrabotki biznes-plana. Konsaltingovaja «Lider-jekspert»]. Access mode: http:// www. liderexpert. ru/lib/1.