Исследование методов оценки акций коммерческого банка

Research methods valuation the shares of a commercial bank

Авторы

Аннотация

В статье проведено исследование методов оценки стоимости акций коммерческого банка в рамках процесса оценки самой коммерческой организации на базе определения свободного денежного потока. Изучен опыт оценки коммерческих банков, в результате чего выявлен этап оценки акций в рамках трех подходов: затратного, доходного и сравнительного.

Основная цель настоящей работы заключается в проведении анализа целесообразности использования трех методов оценки акций коммерческого банка для повышения его инвестиционной привлекательности.

В настоящей работе для определения стоимости акций оцениваемого банка рассмотрены три метода: первые два метода оценки по мультипликаторам, а именно по показателю отношения курса акции к ее прибыли (P/Е) и по показателю отношения курса акции к ее балансовой стоимости (P/BV), третий - оценка по модели Эдвардса – Белла – Ольсона.

В статье изучены методы оценки акций в рамках трех подходов и представлены в сравнительном анализе рыночные стоимости акций по методам, как наиболее перспективным в отношении их использования в оценке рыночной капитализации банков в целях повышения их инвестиционной привлекательности. Данный анализ позволил выявить ряд проблем, а также преимуществ и недостатков используемых методов оценки акций в рамках определения стоимости банков на базе свободного денежного потока, а не общепринятых в оценке бизнеса двух моделей денежных потоков.

Сделан вывод о том, что использование предложенной методики оценки позволил получить справедливую стоимость акций коммерческого банка в сравнении со сложившейся рыночной стоимостью в результате спроса и предложения, что в полной мере может быть расценено потенциальными инвесторами, как наиболее выгодного инвестиционного продукта, предложенного рынком ценным бумаг в современных условиях, что и формирует, в конечном итоге, инвестиционную привлекательность коммерческих банков.

Ключевые слова

оценка, акция, рыночная стоимость, коммерческий банк.

Рекомендуемая ссылка

Щербина Оксана Юрьевна. Исследование методов оценки акций коммерческого банка // Современные технологии управления. ISSN 2226-9339. — №11 (71). Номер статьи: 7101. Дата публикации: 04.11.2016. Режим доступа: https://sovman.ru/article/7101/

Authors

Abstract

The paper studied the methods for assessing the value of shares of a commercial bank in the evaluation process, most of the commercial organization on the basis of the determination of free cash flow. The experience of evaluating the commercial banks, with the result that revealed a stage stock assessment within three approaches: cost, income and comparative.

The main purpose of this paper is to analyze the feasibility of the use of three methods for assessing the shares of a commercial bank to enhance its investment attractiveness.

In the present study to determine the value of the shares being valued bank considered three methods: the first two methods of evaluation based on multiples, namely in terms of the relationship of the course share to its earnings (P / E) and in terms of the relationship of the course the action to its carrying value (P / BV), the third - on the model of evaluation Edwards - Bell - Olson.

The article studied methods for estimating the shares in the three approaches and presented in a comparative analysis of the market value of the shares according to the methods as the most promising in terms of their use in the assessment of the market capitalization of the banks in order to increase their attractiveness. This analysis revealed a number of problems as well as advantages and disadvantages of valuation techniques used shares as part of determining the value of the banks on the basis of free cash flow, and not generally accepted in business valuation of the two cash flow models.

It is concluded that the use of the proposed methodology for assessing possible to obtain the fair value of commercial bank shares, compared with the current market value as a result of supply and demand that can fully be seen by potential investors as the most profitable investment product, the proposed market securities modern conditions, which creates, in the end, the investment attractiveness of the commercial banks.

Keywords

evaluation, promotion, market value, commercial bank.

Suggested citation

Оksana U. SHCHERBINA. Research methods valuation the shares of a commercial bank // Modern Management Technology. ISSN 2226-9339. — №11 (71). Art. # 7101. Date issued: 04.11.2016. Available at: https://sovman.ru/article/7101/

Введение

В оценочной деятельности по определению стоимости коммерческой организации перед экспертами возникают трудности, связанные с выбором методики оценки. Это объясняется не только сложностью определения уровня затрат по привлечению средств и включения в расходы подразделений банка части накладных расходов, но и тем, что особенностью таких расчетов рассматривается рыночная капитализация коммерческого банка, которая является показателем размера компании. Поскольку общая стоимость акций компании увеличивается или уменьшается в зависимости от ее финансовых результатов, то капитализация помогает оценить эффективность ее деятельности за определенный период. Рыночная капитализация рассчитывается как произведение рыночной цены всех размещенных акций на количество этих акций. У капитализации есть и другое преимущество по сравнению с альтернативными критериями размера: она дает истинное значение веса банков на рынке для потенциального покупателя все тех же акций.

Каждый метод оценки рыночной стоимости коммерческого банка обладает как преимуществами, так и определенными недостатками. В настоящей статье необходимо на базе сравнения выявить методы оценки акций коммерческого банка, которые ему обеспечат наибольшую инвестиционную привлекательность на фондовом рынке.

Методы оценки акций и кредитных организаций

Как известно, по общепринятым трем подходам: затратному, доходному и сравнительному, в оценке стоимости бизнеса всех участников рынка интересует его рыночная стоимость. В нашем случае, в качестве объекта оценки принят коммерческий банк, который по статистике на дату оценки 24.10.2016 года занимает ведущие позиции на банковском рынке страны и входит в Топ-30 крупнейших российских банков на 01.08.2016; Топ-10 рейтинга российских банков с наибольшим объемом портфеля автокредитов на 05.08.2016; Топ-15 рейтинга российских банков с наибольшим объемом ипотечного портфеля на 01.08.2016; Топ-15 рейтинга крупнейших российских банков на рынке кредитных карт на 16.08.2016; Топ-10 рейтинга наиболее выгодных программ кредитования для малого бизнеса и занимает ряд других лидирующих позиций по ключевым отраслевым рейтингам [1]. За базу сравнения примем рыночную стоимость акций оцениваемого банка, сложившуюся на рынке в результате соотношения спроса и предложения, данные взяты на официальном сайте ПАО «Московская фондовая биржа» (см. рис.1) [2].

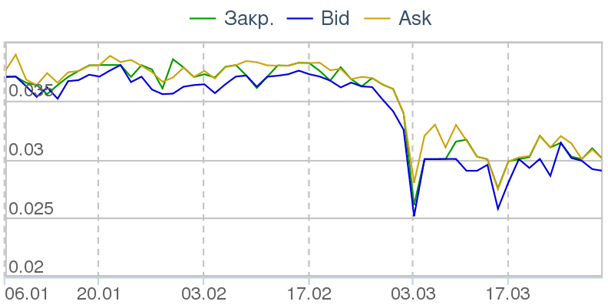

Рисунок 1 – Котировка обыкновенной акции оцениваемого Банка за 1 квартал 2016 года

Как видно из рисунка 1, рыночная стоимость акции оцениваемого банка за первый квартал 2016 года примерно составляла 0,03 руб. Будем придерживаться этого значения для сравнения при получении справедливой цены.

По известным описанным подходам оценки акцентируем внимание на цикле конверсии капитала и формировании денежного потока по формуле, описанной у авторов в [3, с.342-345]:

Свободные денежные потоки = Выплаченные дивиденды + Потенциальные

дивиденды+ Выкуп акций – Выпуск акций, (1)

выявленной из схем расчета денежных потоков, предложенных американскими экономистами в работе [4, с.480], а также на сравнительном анализе методов оценки рыночной стоимости банков по их преимуществам и недостаткам (метод DCF, капитализации, отраслевых коэффициентов, рынка капитала (компании — аналога), сделок, чистых активов, модель Эдвардса-Белла-Ольсона — ЕВО), представленном у автора [5, с.30] можно выделить метод ЕВО, как наиболее привлекательный для российского рынка, но и популярный среди зарубежных оценщиков при оценке рыночной стоимости акций банка в большинстве случаев (см. табл.1).

Таблица 1 – Преимущества и недостатки методов оценки рыночной стоимости акций коммерческого банка

| Метод | Преимущества | Недостатки |

| DCF | Учитывает возможность неравномерного изменения доходов в будущем.

Наиболее соответствует концепции действующего предприятия. Использует экономическую, а не бухгалтерскую концепцию. Позволяет учесть в ставке дисконтирования различные риски (как макро-, так и микро-), не прибегая к многочисленным корректировкам. Наиболее теоретически обоснованный метод |

Сложности с расчетом ставки дисконтирования.

Трудоемкий в прогнозировании будущих денежных потоков. Т.к. метод строится на прогнозе, в нем заложена большая доля неопределенности. Сложность в получении необходимой информации |

| Капитализации | Отражает потенциальную доходность бизнеса.

Позволяет учесть риск отрасли, банка. Технически более прост по сравнению с DCF |

Предполагает только равномерное, стабильное изменение доходов в будущем. Сложности расчета ставки капитализации |

| Отраслевых коэффициентов | Достаточно прост в техническом плане.

Не требует прогноза |

Оперирует недостаточно точными данными о сходных банках или сходных сделках, а использует среднеотраслевые показатели.

Не учитывает возможности будущего роста доходов банка |

| Рынка капитала (компании- аналога | В отличии от метода отраслевых коэффициентов оперирует не среднеотраслевыми показателями, а данными по сходным организациям | Не учитывает будущих ожиданий.

Трудоемкий в плане подбора компании – аналога. Основной недостаток – аналога может не оказаться. Необходим очень большой объем данных |

| Сделок | Прост в техническом плане.

Отражает реакцию рынка и реальную практику покупки банковского бизнеса |

Не учитывает будущих ожиданий.

Сложность поиска информации о проводимых сделках по купле-продаже, если нет соответствующих статистических и аналитических обзоров. Сделок с банком-аналогом может не оказаться |

| Чистых активов | Основан на реально существующих активах банка. Позволяет учесть дополнительную стоимость на стороне пассива.

Прост для понимания. Не требует прогноза (технически прост). |

Статичен, нет будущих ожиданий.

Требует проведения большого количества корректировок по всем статьям баланса (много субъективных оценок). Основывается на текущих рыночных данных и ретроспективном анализе |

| Модель Эдвардса-Белла-Ольсона (ЕВО) | Модель устанавливает формальные связи между оценкой и числами бухучета;

Многогранность модели и возможность её использования для анализа различий национальных систем учета. На основе модели ЕВО могут быть выработаны принципы «идеальной» учетной системы, с дальнейшей конвергенцией национальных систем учета в направлении указанном моделью; анализ на основе модели ЕВО выявляет существование значительной статистической связи: остальные фундаментальные экономические показатели, не использующиеся в модели ЕВО не оказывают существенного влияния на формирование внутренней стоимости бизнеса. |

По мнению экспертов основным препятствием на пути применения модели ЕВО для получения оценки стоимости бизнеса является невыполнение принципа учета чистого прироста. |

Таким образом, приведенные подходы оценки рыночной стоимости банков и, в частности, акций могут помочь инвесторам, но требуют владения необходимым математическим инструментарием и финансовой информацией, что доступно только для профессионалов рынка, квалифицированных инвесторов и специалистов. Рассмотрим их подробнее.

Итак, оценка акций кредитных организаций осуществляется тремя подходами: затратным, доходным и сравнительным. Кроме того, профессионалы часто используют методы оценки фундаментального и технического анализа [2]. Исследование существующих подходов к оценке рыночной стоимости акций позволяет выделить следующие основные группы методов: — методы оценки внутренней стоимости акций:

а) на основе стоимости активов компании;

б) на основе их ликвидационной стоимости;

- метод доходов;

- метод дисконтирования дивидендов;

- метод оценки риска, основанный на модели определения цены капитальных активов (САРМ).

Раскроем суть некоторых из обозначенных методов. Оценка внутренней стоимости акций на основе чистой стоимости активов. В соответствии со ст. 77 Федерального закона * №208-ФЗ: «… если имущество, стоимость которого требуется определить, является акциями или иными ценными бумагами, цена покупки или цена спроса и цена предложения которых регулярно опубликовываются в печати, для определения рыночной стоимости указанного имущества должны быть приняты во внимание цена покупки или цена спроса и цена предложения.

В случае если имущество, стоимость которого требуется определить, является обыкновенными акциями общества, для определения рыночной стоимости указанного имущества могут быть также приняты во внимание размер чистых активов общества; цена, которую согласен уплатить за все обыкновенные акции общества покупатель, имеющий полную информацию о совокупной стоимости всех обыкновенных акций общества, и другие факторы, которые сочтет важными лицо (лица), определяющее рыночную стоимость имущества…».

При оценке стоимости чистых активов акционерных обществ применяется порядок, утвержденный приказом Минфина РФ и Федеральной комиссии по ценным бумагам от 5 августа 1996 г. №71, в котором приводится перечень активов и пассивов, принимающих участие в расчете**.

Метод доходов. Данная модель была разработана учеными Грэхэмом и Доттом. В основе метода лежит известное соотношение цены к прибыли на акцию (Р/Е). Это приближенный показатель оценки рынком ценной бумаги, иначе говоря, определение текущей доходности обыкновенных акций. Текущая доходность обыкновенной акции (Yт) в соответствии с данным методом определяется как отношение прогнозируемого значения прибыли на акцию (Е) к текущей рыночной цене акции (Р):

Yт = E/P = 1 / P/E . (2)

Кратное прибыли (P/E), или отношение курса акции к прибыли на одну акцию — один из наиболее распространенных относительных показателей, применяемых для определения стоимости акций. Коэффициент показывает, за сколько лет окупаются инвестиции в приобретении акции.

«…В то время как при вычислении коэффициента кратное прибыли в расчет принимаются прошлые показатели, его величина определяется ожиданиями инвесторов, которые, в первую очередь, заинтересованы в перспективах роста прибыли в будущем…» [6, c. 455].

Преимущества высокого кратного прибыли существенны. Прежде всего, богатство акционеров увеличивается пропорционально этому показателю. В этом случае компании удается привлечь новый капитал дешевле.

Наряду с мультипликатором (Р/Е) рассмотрим и показатель кратное балансовой стоимости или отношение курса акции к ее балансовой стоимости (P/BV) [7, с.211].

Коэффициент кратное балансовой стоимости акции позволяет определить самую обоснованную оценку общего положения компании на финансовом рынке. В нем обобщаются отношения инвесторов к данной компании, мастерство ее менеджеров, ее прибыли, ликвидность и, главное, перспективы. Рассчитывается как отношение рыночной капитализации к собственному капиталу. Результат такого соотношения может быть равен единице, выше или ниже ее. На этот результат влияют такие показатели, как эффективность управления компанией, показатели структур баланса, ликвидность и возможность роста. Если рассматриваемый коэффициент ниже единицы, это означает, что инвестиции акционеров утратили часть стоимости, то есть они (точнее, их часть) истрачены зря. И это не останется без внимания заинтересованных лиц: они начнут выходить из игры (или не входить в нее, если говорить о новых инвесторах), так как не ожидают, что будущие доходы превысят текущие инвестиции в компанию.

«…Балансовая стоимость акций получается от деления величины собственного капитала компании (уставный капитал + резервы + чистая прибыль) на число обыкновенных акций в обращении…» [6, c. 452]. Метод определения балансовой стоимости акций исходит из допущения, что отношение собственного капитала к уставному капиталу должно примерно соответствовать соотношению курсовой стоимости одной акции к ее номинальной стоимости. Если курсовая стоимость акции значительно превышает исчисленную балансовую стоимость, тогда в данном акционерном обществе предполагается формирование скрытых резервов (не показанных в балансе собственных средств, которые могут возникнуть из-за слишком заниженной оценки активов). Тем самым от акции ожидается в будущем рост курса.

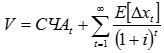

Для дальнейшего определения рыночной стоимости акций коммерческого банка возьмем «на заметку», именно, эти два метода на базе оценки мультипликаторов Р/Е и Р/BV. А для сравнения полученных результатов воспользуемся еще одним методом оценки стоимости банков, отмеченного в сравнительной таблице 1- это модель Эдвардса – Белла – Ольсона (ЕВО), которая применяется также для оценки стоимости (V) акций по следующей формуле:

где СЧАt – собственный капитал (чистые активы) компании на момент времени t,

Е – математическое ожидание,

i – ставка дисконтирования соответствующая ожидаемой стоимости обслуживания капитала,

![]() – отклонение чистой прибыли на момент времени t от «нормы» («сверх» прибыль или «остаточный» доход). Отрицательное значение этого показателя будет означать недостаточную эффективность, «недобор» до нормы.

– отклонение чистой прибыли на момент времени t от «нормы» («сверх» прибыль или «остаточный» доход). Отрицательное значение этого показателя будет означать недостаточную эффективность, «недобор» до нормы.

Норма же определяется как ожидаемая стоимость обслуживания акционерного капитала:

где xt – прибыль за период t.

Отметим, что модель ЕВО относится к методам «остаточного» дохода (Residual Income Model — RIM).

Оценка рыночной стоимости акций Банка на фондовом рынке

Практика деятельности на фондовых биржах в странах с развитыми финансовыми рынками выработала ряд подходов и методов анализа для оценки рыночной стоимости акций. Для оценки акций оцениваемого Банка можно выделить общепринятые подходы — доходный, сравнительный и затратный, а также фундаментальный и технический анализ.

Фундаментальный анализ рынка акций — это способ определения целесообразности покупки и обоснованности цены акций, основанный на расчетах мультипликаторов, данные, для которых могут быть получены из балансов, отчетов о прибылях и убытках и других источников информации.

Традиционный подход к фундаментальному анализу подразумевает исследование макросреды, отраслей и непосредственно отрасли, к которой относятся акции рассматриваемой организации, и компании-эмитента.

В отличие от фундаментального анализа, который призван ответить на вопрос, какую ценную бумагу следует купить или продать и что она стоит, технический анализ призван подсказать, когда это следует сделать.

Оценку рыночной стоимости акций Банка следует начать с фундаментального анализа, который включает анализ мультипликаторов, для того, чтобы определить привлекательность организации с точки зрения инвестирования и рассчитать справедливую цену акции.

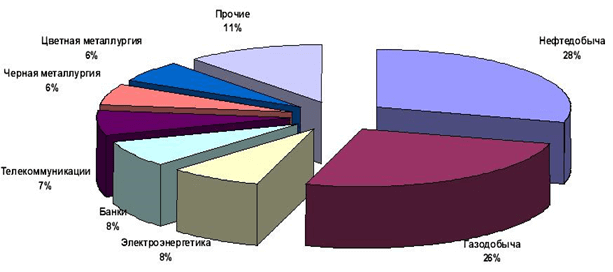

Позитивный новостной фон фондового рынка демонстрирует следующую отраслевую структуру объема торгов акциями на российских биржах (см. рисунок 2).

Рисунок 2 — Отраслевая структура объема торгов акциями на российских биржах

Следует отметить, что повышение общего объема биржевых торгов акциями российских банков до 8% (хотя по сравнению с зарубежными банками, где этот вес составляет 50,4%, конечно же, это и небольшая доля) произошло вследствие резкого роста вложений в данный сегмент рынка, что говорит, о его высокой инвестиционной привлекательности.

Рыночная капитализация – показатель размера компании и помогает оценить эффективность ее деятельности за определенный период (в статье рассматривается с 2014 по 2016 гг.), тем самым, можно с уверенностью констатировать тот факт, что нефтяные и газовые компании, конечно, остались лидерами по капитализации (54%), но их доля в общей капитализации российского рынка несколько сократилась и повысилась рыночная капитализация российских банков (с 6% до 8%). Судя по капитализации, которая также дает истинное значение веса банков и товарных групп, отметим, что оцениваемый Банк занимает одну из лидирующих позиций среди российских банков с размером этого показателя в 17,2 млрд. долл. США и третье место среди крупнейших российских компаний.

Проведем оценку акций Банка на базе методов оценки по мультипликаторам (P/E) и (P/BV) на основе различных финансовых коэффициентов фундаментального анализа, а также в рамках затратного, доходного и сравнительного подходов.

Отношение курса акции к прибыли на одну акцию (P/E) – один из наиболее распространенных показателей, применяемых для определения стоимости акций, а отношение курса одной акции к капиталу банка (P/BV) позволяет давать самую обоснованную оценку общего положения компании на финансовом рынке, в нем обобщаются отношения инвесторов к данной компании, мастерство ее менеджеров и перспективы. Напомним, что под термином «капитал» понимается общая оценочная стоимость всех активов общества — материальных и нематериальных, денежные средства и т.д.

Эти показатели сравниваются с показателями российских банков или банков других стран, чтобы определить недооцененными или переоцененными являются акции эмитента.

Кроме показателей, отражающих недооцененность банков, важно также принимать во внимание потенциал роста их прибыли. Для оценки эффективности работы банка рассчитывается показатель прибыли на активы – ROA и прибыли на капитал – ROE. Прибыль на активы – ROA вычисляется путем деления дохода на общую сумму активов. Этот коэффициент показывает объем прибыли, который компания может извлечь исходя из всех видов находящихся у нее на балансе активов. Прибыль на капитал – ROE вычисляется как отношение дохода компании к ее акционерному капиталу, выраженное в виде процентного соотношения. Данный коэффициент показывает объем той прибыли, которую приносит акционерный капитал компании. Обычно показатель рентабельности собственного капитала означает доходность обыкновенных акций.

Немаловажным показателем выступает прибыль на одну акцию (EPS), то есть та величина прибыли, которую получит акционер на каждую обыкновенную акцию.

В таблице 2 приведем обзор финансовых показателей оцениваемого Банка.

Таблица 2 – Обзор финансовых показателей Банка

| Период | Чистая прибыль, млн. руб. | Чистая прибыль (годовой рост), % | Активы, млн. руб. | Активы, (годовой рост/снижение), % | Показатель прибыли на капитал, ROE, % |

Показатель прибыли на активы, ROA, % |

| 2014 г. | 3630 | 46.5 | 405564 | — 3.9 | 6.3 | 0,8 |

| 2015 г. | 5943 | 63,7 | 440039 | 8,5 | 9,1 | 1,4 |

| 2016 г. | 9029 | 51,9 | 490683 | 11,5 | 12,4 | 1,9 |

При выборе объекта инвестирования и международные, и российские финансовые компании ориентируются по таким факторам, как: возможность расширения географических границ и покупка хорошей франшизы. С этой точки зрения оцениваемый Банк остается привлекательным объектом для приобретения, так как оба эти фактора являются сильнейшими сторонами Банка. В частности, Банк характеризуется четвертой по величине филиальной сетью в России с 527 отделениями в 53 из 83 российских регионов.

Основное беспокойство возникает в связи с ростом доли просроченной задолженности. Проведем сравнительную характеристику деятельности Банка с зарубежными аналогами и вычислим прогнозные значения финансовых показателей по рыночным мультипликаторам (см. табл. 3).

Таблица 3 – Сравнение рыночных мультипликаторов

| Эмитент

(страна, банк) |

Рыночный мультипликатор | |||

| P/E(x) | P/BV (x) | |||

| 2015 | 2016 | 2015 | 2016 | |

| Банк (объект оценки) | 6,7 | 4,4 | 0,4 | 0,4 |

| Среднее значение торгуемых банков | ||||

| Россия | 6,8 | 3,9 | 0,9 | 0,7 |

| БРИК | 10,3 | 805 | 2,0 | 1,8 |

| Турция | 8,9 | 7,4 | 1,5 | 1,3 |

| Страны ЦВЕ* | 16,6 | 11,0 | 1,9 | 1,7 |

ЦВЕ* — страны Центральной и Восточной Европы.

В 2016 г. Банк разместил дополнительную эмиссию в размере 61 млн. акций по цене 0,1 руб. за акцию. Цена оказалась на 42% ниже рыночной, что несомненно негативно сказалось на справедливой оценке акций Банка.

Более того, в 2016 г. произошло снижение доходов, вследствие роста расходов на создание резервов на покрытие убытков по просроченным кредитам, а также ожидается сокращение объемов кредитного портфеля.

Доля ценных бумаг в общем объеме активов оцениваемого Банка снизилась с 13% в 2015г. до 9% в 2016 г. На дату оценки коэффициент покрытия резервами просроченной задолженности составил 136%, и на прогнозный период этот показатель не упадет ниже отметки 100%.

С учетом произошедших изменений, сокращена премия на специфические риски Банка, используемая при расчете стоимости капитала, на 2,6 п.п. В результате, стоимость капитала Банка снижается с 17,5% до 15%.

Также на дату оценки Банк продолжил реализацию программы по сокращению расходов, которая включала в себя сокращение арендных платежей, а также ликвидацию нерентабельных отделений, что привело к сокращению персонала.

В результате Банк закрыл 35 отделений и сократил 5,4% персонала по сравнению с предыдущим годом до 14000 сотрудников. Данная стратегия позволила Банку снизить соотношение расходов к доходам на 15,2 п.п., а именно, до 62%.

Ожидается дальнейшее сокращение персонала, занятого в основном в бэк-офисах и административно-хозяйственных отделах, в результате чего расходы на персонал, могут снизиться на 15%, т.е. до 8,3 млрд. руб. Банку также удалось снизить расходы на аренду в среднем на 20-30% за исследуемый период. Исходя из приведенных данных, Банк сможет снизить соотношение расходов к доходам до 49% в прогнозном периоде.

Таким образом, для дальнейшей оценки стоимости акций Банка целесообразно использовать метод оценки по мультипликатору P/BV и метод Эдвардса – Белла – Ольсона в рамках доходного подхода.

Сначала необходимо определить стоимость капитала, основанной на совокупности безрисковой ставки и сумме премий за риски по акциям и специфическим рискам компании (см. табл. 4).

Таблица 4 – Определение стоимости капитала оцениваемого Банка

| № п/п | Показатель | Значение |

| 1 | Безрисковая ставка: доходность 10-летних гособлигаций США, среднемесячное значение | 3,6 % |

| 2 | Среднемесячный спрэд между доходностями российских 30-летних еврооблигаций и 10-летних гособлигаций США | 3,8% |

| 3 | Совокупная безрисковая ставка (скорректированная с учетом премии за страновый риск) | 7,5% |

| 4 | Стандартная премия за риск по акциям | 5,0% |

| 5 | Премия за специфический риск компании | 2,5% |

| 6 | Итого стоимость капитала | 14,9% |

Безрисковая ставка определена по среднемесячной доходности 10-летних государственных облигаций США, равной 3,6%, затем для учета странового риска добавлен спрэд между доходностями 10-летних государственных облигаций США и наиболее ликвидных российских облигаций, а именно, 30-летних еврооблигаций. В результате, среднемесячный спрэд составил 3,8%, тогда как стандартная премия за риск по акциям составляет 5%. Далее в табличной форме определим премии за специфические риски оцениваемого Банка (см. табл.5).

Таблица 5 – Определение премии за специфические риски Банка

| № п/п | Показатель | Значение |

| 1 | Ликвидность акций | 1,5% |

| 2 | Прозрачность / корпоративное управление | 0,0% |

| 3 | Долг / финансовые вопросы | 0,0% |

| 4 | Государственная поддержка | 0,0% |

| 5 | Специфический риск Банка, связанный с ростом просроченной задолженности | 1,0% |

| 6 | Итого премия за специфические риски Банка | 2,5% |

Далее, объединив модель Гордона и модель остаточного роста, а также используя прогноз по среднему ROE за исследовательский период с 2014 г. по 2016 г. в размере 12,3%, предполагаем, что P/BV в конце 2016 г. составит 0,8х.

Используя данный мультипликатор, определяем, что справедливая стоимость акций Банка на конец 2016 г. составит 0,26 руб. за обыкновенную акцию. Продисконтировав это значение за весь исследовательский период, определяем, что рыночная стоимость составляет 0,17 руб. за обыкновенную акцию.

Модель Эдвардса-Белла-Ольсона (ЕВО), основанная на модели остаточной прибыли, широко используется для оценки банков по вышеприведенной формуле (3). Она измеряет реальную рентабельность операций только для акционеров и основывается на способности компании генерировать аномальную доходность или остаточную прибыль, т.е. прибыль превышающую стоимость капитала, каждый отчетный период. Проведем данную оценку в табличной форме (см. табл.6).

Таблица 6 – Оценка по модели Эдвардса – Белла – Ольсона, млн. руб.

| Показатель | 2013 г. | 2014 г. | 2015 г. | 2016 г. | 2017 г. | |

| Чистая прибыль | 3630 | 5943 | 9029 | 12888 | 16536 | |

| Капитал по состоянию на начало года | 52531 | 62311 | 68237 | 77238 | 90088 | |

| Остаточная прибыль | -4181 | -3322 | -11118 | 1403 | 3140 | |

| Дисконтированная остаточная прибыль | -4181 | -2892 | -847 | 926 | 1804 | |

| Прогнозный ROE | 15% | |||||

| Капитал, 2017 г. | 106574 | |||||

| Постпрогнозная стоимость | 1219 | |||||

| Дисконтированная постпрогнозная стоимость | 700 | |||||

| Сумма дисконтированной остаточной прибыли | -5192 | |||||

| Капитал, 2012 г. | 52531 | |||||

| Рассчитанная рыночная капитализация | 48039 | |||||

Используя данный метод оценки, получаем справедливую стоимость обыкновенной акции Банка на конец 2016 г., составляющую 0,19 руб.

Далее усредняя результаты двух моделей оценки стоимости на конец 2016 г., получаем значение справедливой цены на уровне 0,18 руб. за обыкновенную акцию.

Сравним результаты проведенной оценки для формирования заключений и рекомендаций. Итак, для того, чтобы оценка носила завершенный характер, проведем сравнительный анализ, для которого было выбрано несколько международных и российских банков. Рассмотрены банки в странах Центральной и Восточной Европы (ЦВЕ), странах БРИК, Казахстане и банки на других формирующихся рынках. В данном анализе использованы расчеты в отношении оцениваемого Банка и его российских аналогов.

По рассчитанному на 2015 г. коэффициенту P/E оцениваемый Банк торговался на уровне 6,7х, что 1,5% ниже медианы российских аналогов (6,8х), на 35% ниже медианы аналогов страны БРИК (10,3х). По рассчитанному на 2016 г. коэффициенту Р/Е Банк торгуется на уровне 4,4х, что подразумевает премию к медиане российских аналогов (6,8х)в 13% и дисконт к медиане аналогов стран БРИК (8,3х) 48%.

Величина показателя прибыли на одну акцию в динамике меняется незначительно, что говорит о стабильной величине прибыли, которую получит акционер на каждую обыкновенную акцию. Как правило, предпочтение для инвестирования в акции отдается именно таким компаниям, у которых этот показатель не подвержен резким колебаниям.

В значениях коэффициентов прибыль на активы и прибыль на капитал наблюдается тенденция к снижению, это свидетельствует о сокращении объема прибыли, которую можно было бы получить, используя по максимуму имеющиеся ресурсы.

По указанному вначале настоящей статьи уровню рыночной стоимости обыкновенных акций Банка в размере 0,03 руб. за акцию, против справедливой стоимости, установленной в размере 0,18 руб. по итогам оценки на 2016 г., можно сформулировать основную рекомендацию для инвесторов — «Покупать» в среднесрочной и долгосрочной перспективах оцениваемый биржевой продукт.

Заключение

В связи со специфичностью фондового рынка, к которому применимы два основных вида анализа – фундаментальный и технический, была рассмотрена и проведена оценка стоимости акций Банка в рамках стандартных подходов — сравнительного, затратного и доходного, а именно, использовались методы оценки стоимости акций по рыночным мультипликаторам Р/Е и Р/BV, а также проведена оценка по модели Эдвардса-Белла – Ольсона, на основе чего можно сделать следующие выводы: во-первых, все методы обладают рядом недостатков для своего применения в российских условиях; во-вторых, наименьшее количество таких недостатков по сравнительной таблице 1 присуще методу чистых активов, как наиболее консервативному методу оценки рыночной стоимости, но, тем не менее, требует большого количества корректировок по всем статьям баланса, и следовательно много субъективных оценок. В-третьих, модель EBO позволяет использовать преимущества доходного и имущественного подходов.

Приведенная методика оценки рыночной стоимости акций Банка была ознаменована рядом рекомендационных мер для ее совершенствования:

- коэффициент прибыли на одну акцию (EPS) нецелесообразно использовать для сравнения различных компаний, так как каждая из них выбирает собственную стратегию в определении числа акций, которые обращаются на рынке. В большей степени следует полагаться на расчет мультипликатора Р/BV. Компания также может принять решение увеличивать или уменьшать число акций в обращении, что приводит к изменению показателя прибыли на одну акцию. Предпочтение часто отдается тем компаниям, у которых этот показатель растет стабильно, без резких колебаний;

- метод (модель) EBO позволяет использовать преимущества доходного и имущественного подходов, поэтому рекомендуется для применения в оценке акции кредитных организаций как наиболее предпочтительный, так как стоимость банка определяется на основе текущей стоимости чистых активов и дисконтированного ДП сверх доходов, отклонений от нормализованной среднеотраслевой прибыли.

В заключении статьи можно сказать, что рассмотренный пример оценки наглядно показывает, что выбор методов для оценки инвестиций, в плане их привлекательности, может полагаться на рассмотренную методику, как один из оптимальных вариантов. Потому, как, если даже оценщику и удается подобрать банк-аналог, по которому будет совершена сделка купли-продажи, он не сможет быть уверенным в объективности объявленной цены, а специфика продемонстрированных методов оценки заключается в определении справедливой стоимости биржевых активов. В качестве конкурирующего метода для российских банков можно рассмотреть метод чистых активов, который имеет наименьшее количество сложностей для своего применения. Но этот метод требует наличия у оценщика большого массива балансовой информации и прочей внутренней документации о деятельности банка. Также необходимы такие базовые показатели для корректировки балансовых статей, как темпы инфляции, валютные курсы и пр. Этот метод, по мнению экспертов, работает в условиях внутренней оценки банка. С позиции аутсайдера невозможно точно оценить качество кредитного портфеля, стабильность депозитной части и пр. К тому же, основным и существенным недостатком метода чистых активов применительно к России является неучет будущих ожиданий, будущего потенциала. Это действительно важный вопрос для российских банков, поскольку в настоящее время банковский сектор России находится на стадии своего интенсивного развития.

________

* Об акционерных обществах: федер. закон от 26.12.1995 г. № 208-ФЗ (в ред. от 03.07.2016 г.) // Собр. законодательства Рос. Федерации.– 1996.– № 1.– Ст. 1.

** Об утверждении Порядка осуществления деятельности по управлению ценными бумагами: приказ ФСФР РФ от 03.04.2007 N 07-37/пз-н [Электронный ресурс] // Офиц. интернет-портал правовой информации / Федер. служба охраны Рос. Федерации. – Режим доступа : http://pravo.gov.ru/, свободный (дата обращения 24.10.2016).

Читайте также

Библиографический список

- Официальный сайт BANKI.RU— [Электронный ресурс] — Электрон. дан. — М., 2016. – Режим доступа: http://www.banki.ru/news/daytheme/?id=9295005&r1=rss&r2=integrum (дата обращения 10.2016).

- Московская биржа. — [Электронный ресурс] — Электрон. дан. — М., 2016. — Режим доступа: http://www.moex.ru (дата обращения 10.2016).

- Грязнова, А.Г. Оценка бизнеса: учеб. для студентов вузов, обучающихся по экон. специальностям / Финансовая акад. при Правительстве РФ; под ред. А. Г. Грязновой, М. А. Федотовой. – Изд. 2-е, перераб. и доп. – М. : Финансы и статистика, 2008. – 733 с.

- Коупленд, Т. Стоимость компаний: оценка и управление / Т. Коупленд, Т. Коллер, Д. Муррин. – М.: ЗАО «Олимп-Бизнес», 1999. – С.480.

- Мозгалева, Т.Н. Адаптация оценки рыночной стоимости коммерческого банка к условиям современной российской экономики: автореф. дис.: канд. эк. наук/ Мозгалева Т.Н.; МГУ им. Ломоносова. — М., 2012. -30 с. 45. — [Электронный ресурс] — Электрон. дан. — М., 2016. — Режим доступа: http://www.auditfin.com/fin/2007/2/Mozgaleva/Mozgaleva%20.pdf (дата обращения 24.10.2016).

- Килячков, А.А. Рынок ценных бумаг и биржевое дело/ А.А. Килячков, Л.А. Чалдаева.- М.: Юристъ, 2011. — 704 с.

- Миркин, Я.М. Ценные бумаги и фондовый рынок / Я.М. Миркин. – М.: Перспектива, 2013. – 458 с.

References

- Official website BANKI.RU— [Electronic resource] — Electron. Dan. — M., 2016. – Mode of access: http://www.banki.ru/news/daytheme/?id=9295005&r1=rss&r2=integrum (accessed 24.10.2016).

- The Moscow exchange. — [Electronic resource] — Electron. Dan. — M., 2016. — Mode of access: http://www.moex.ru (accessed 24.10.2016).

- Gryaznova A.G., Fedotova M.A. Business Valuation: textbook. for students enrolled in Econ. specialties / Financial Akad. under the Government of the Russian Federation; under the editorship of A. G. Gryaznova, M. A. Fedotova. – Ed. 2nd, Rev. and extra. M.: finances and statistics, 2008. 733 p.

- Copeland T., Koller T., Murrin D. Cost companies: assessment and management / T. Copeland, T. Koller, D. Murrin. Moscow: ZAO “Olympus-Business”, 1999. 480 p.

- Mozgaleva, T.N. Adaptation of the market value of a commercial Bank to conditions of modern Russian economy: abstract. dis.: Cand. ek. Sciences/ Mozgaleva T.N.; MSU University. M., 2012. 30 p. 45. — [Electronic resource] — Electron. Dan. — M., 2016. — Mode of access: http://www.auditfin.com/fin/2007/2/Mozgaleva/Mozgaleva%20.pdf (accessed 24.10.2016).

- Kilyachkov A.A., Chaldayeva L.A. Securities Market and exchange business/ Kilyachkov A. A., L. A. Chaldayeva. M.: Yurist, 2011. 704 p.

- Mirkin Ya. M. Securities and stock market / Ya. M. Mirkin. M.: Prospect, 2013. 458 p.