Технологии управления социальным капиталом на основе концепции роста стоимости бизнеса

Social capital management technologies based on the concept of increasing business value

Авторы

Аннотация

Категория «рост стоимости бизнеса» является индикатором успешного развития, это цена имущества организации, материальные и нематериальные активы. В формировании материальных активов участвуют собственные и заемные средства, а нематериальные активы создает социальный капитал. В статье для исследования категории «социальный капитал» автор встраивает это понятие в «архитектуру стоимости бизнеса», выводит «уравнение стоимости бизнеса» и обозначает как теоретические проблемы определения цены социального капитала и оптимальной архитектуры стоимости бизнеса, так и практический аспект измерения отдачи от социального капитала и его составляющих.

Именно с категорией «социальный капитал» автор связывает проблемы управления человеческими ресурсами, особенно обостряющиеся в период роста организаций – например такие, как появление финансовых пузырей, или же падение стоимости бизнеса после его продажи, реорганизации, слияния или поглощения. Гипотеза автора состоит в том, что образование гудвилла как составляющей стоимости бизнеса связано с величиной социального капитала, который нередко при продаже бизнеса теряется/ разрушается/ исчезает/ испаряется – т.е. сублимируется по вводимому автором термину. Поэтому в применяемых моделях оценки стоимости бизнеса необходимо по аналогии с поправками на риск вводить поправки на сублимацию социального капитала, а также выстраивать адекватную задаче роста стоимости бизнеса систему мотивации персонала организации.

Ключевые слова

социальный капитал, архитектура стоимости бизнеса, уравнение стоимости бизнеса, гудвиллл, экономическая добавленная стоимость, собственный финансовый и социальный капитал, цена социального капитала, эффективность/ отдача социального капитала, сублимация, гудвилл, финансовые пузыри, слияния и поглощения, матрица решений, корпоративная культура

Рекомендуемая ссылка

Станиславчик Елена Николаевна. Технологии управления социальным капиталом на основе концепции роста стоимости бизнеса // Современные технологии управления. ISSN 2226-9339. — №1 (101). Номер статьи: 10104. Дата публикации: 31.03.2023. Режим доступа: https://sovman.ru/en/article/10104/

DOI 10.24412/2226-9339-2023-1101-4

Authors

Abstract

In the article, the author considers the concepts of "business value" as an indicator of the successful development of an organization, and "social capital", which is involved in the formation of goodwill - an intangible component of business value.

To assess the role and place of social capital, the category "architecture of business value" is used, an equation for business value is given, the impact of social capital on the growth of economic value added (EVA) is assessed, its volatility, instability and, as a result, the danger of overestimated business valuations are emphasized. This is due to the fact that reorganization, business sales, mergers or acquisitions cause social shifts in teams; reduce social capital, which causes a decrease in goodwill.

The development of social capital management technologies, according to the author, is associated with building a personnel motivation system that is adequate to the task of increasing the value of a business. In particular, to determine the price of social capital and the optimal business value architecture, the author introduces the term "sublimation of social capital" and suggests using adjustments for the sublimation of social capital in business valuation and staff motivation.

Keywords

social capital, the architecture of the business value, the formula of the business value, goodwill, economic value added, social equity, cost of social capital, the efficiency/ rates of social capital, sublimation, goodwill, financial bubbles, mergers and acquisitions, decision matrix, corporate culture

Suggested citation

Stanislavchik Elena Nikolaevna. Social capital management technologies based on the concept of increasing business value // Modern Management Technology. ISSN 2226-9339. — №1 (101). Art. # 10104. Date issued: 31.03.2023. Available at: https://sovman.ru/en/article/10104/

Введение

В задаче создания конкурентоспособной экономики и расцвета страны первоочередная роль принадлежит предпринимательству, активность и результативность которого влияет на благосостояние не только отдельных членов, но и общества в целом. Индикатором развития каждой коммерческой организации как предпринимательской единицы, как экономической ячейки общества служит категория «стоимость бизнеса». Рост стоимости бизнеса означает успех и проявляется в увеличении темпов роста выручки, накоплении прибыли, увеличении чистых активов и капитализации организации, что обеспечивает рост благосостояния собствеников.

В соответствии с такой постановкой целей стратегическое управление человеческими ресурсами организации ориентируется на рост стоимости бизнеса и увеличение благосостояния собственников, так как в условиях разделения функций владения и управления менеджеры ответственны перед собственниками за последствия принимаемых управленческих решений, за результаты деятельности организации в целом.

Стоимость бизнеса и социальный капитал

Критерием роста стоимости бизнеса служит показатель экономическая добавленная стоимость (Economic Value Added, EVA), который рассчитывают по следующей формуле:

![]()

где EVAt – абсолютный прирост стоимости организации в периоде t, ден.ед.

ROICt – рентабельность вложенного капитала в периоде t , %

WACC – цена или средневзвешенная стоимость вложенного капитала, %

IC – вложенный капитал, ден.ед.

Место этого показателя в системе управления человеческими ресурсами – конечный, результирующий, он относится к высшему уровню управления организацией и должен служить основой мотивации топ-менеджеров. Не секрет, что уровень вознаграждения топ-менеджеров нередко вызывает споры, нарекания со стороны акционеров, которые высказывают сомнения в справедливости применяемых систем бонусов, золотых парашютов и других привелигированных инструментов и служит одним из источников конфликтов между менеджерами и акционерами. Поэтому и нужен некий универсальный критерий справедливости вознаграждения, связанный с достигнутыми результатами в управлении организацией.

Критерий EVA показывает, что как условие благополучного развития бизнеса, уровень прибыли должен покрывать затраты на вложенный капитал, то есть обеспечивать положительный спред доходности (ROIC – WACC) в каждом рассматриваемом периоде. Кроме того, в соответствии с азбукой оценки эффективности в расчет этого показателя включены не только явные, но и альтернативные затраты, как видно из следующей преобразованной формулы:

![]()

где WACC · IC – альтернативные затраты.

Посредством такого преобразования формулы становится очевидным, что EVA представляет собой экономическую прибыль, для оценки которой в качестве минимальной требуемой нормы прибыли выступает цена капитала WACC (Weight average cost of capital). Ведь, как подтверждает Питер Друкер, «то, что мы обычно называем прибылью – деньги, которые достаются акционерам, на самом деле вовсе не являются прибылью. Если бизнес не приносит доход, превышающий капитальные затраты, он не выгоден. Настоящая прибыль начинается только тогда, когда точно так же, как и все другие затраты, покрыты затраты капитальные” [1].

В формировании стоимости бизнеса значимую роль играет категория «социальный капитал», как показывают исследования зарубежных и отечественных авторов, а также таких международных структур как Организация Экономического Сотрудничества и Развития и Всемирного Банка.

Под социальным капиталом позразумевают преимущества и возможности, потенциал отдельного сообщества, которые в литературе авторы подразделяют на различные компоненты – например: «человеческие; организационные, включая процессные и инновационные; клиентские и сетевые» [2]. В этот перечень составляющих социального капитала можно добавить информационный капитал, необходимость выделения которого сегодня не подлежит сомнению в силу важности информационного обеспечения и высоких темпов получения и обработки информации.

Из существующих терминов процитируем определение Организации Экономического Сотрудничества и Развития (The Organisation for Economic Co-operation and Development, OECD): «социальный капитал – это нормы и общественные отношения, оформленные в социальных структурах, которые позволяют людям согласовывать свои действия для достижения поставленных целей» [3]. То есть в сопоставлении с категорией человеческий капитал, который означает «знания, квалификации и навыки, которыми обладает индивидуум и которые важны для хозяйственной деятельности», социальный капитал предполагает их применение в процессе коллективной деятельности [4].

Поясним, что категория «социальный капитал» означает совокупность располагаемых интеллектуальных ресурсов, эффективное использование которых позволяет увеличить стоимость бизнеса. А стоимость бизнеса с позиций бухучета – это цена имущества организации, включая материальные и нематериальные активы.

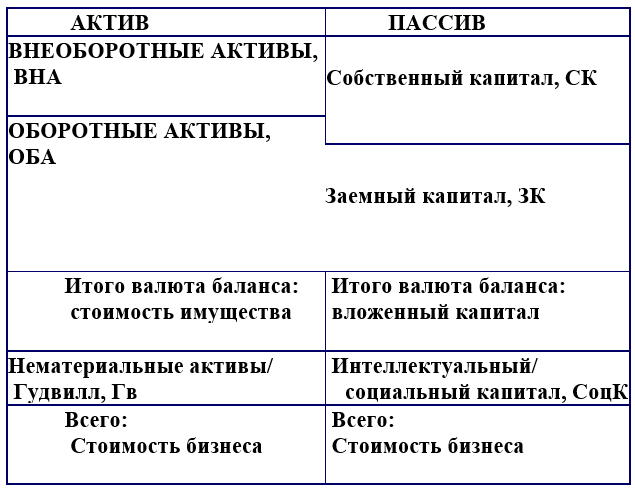

С целью оценки роли и места социального капитала в формировании стоимости бизнеса автором введена категория «архитектура стоимости бизнеса»– это свойственная ему конструкция равновесия между имуществом и капиталом в расширенной трактовке, включая учетную стоимость имущества плюс гудвилл в активах и финансовый плюс социальный капитал в пассивах. (рис 1)

Рис.1. Бухгалтерская архитектура стоимости бизнеса

(термин введен автором [5])

В формировании материальных активов участвуют собственные и заемные средства, образуя в совокупности вложенный капитал, – а вот социальный капитал создает нематериальные активы или гудвилл (Goodwill)

В широком смысле гудвилл ассоциируется с нематериальными активами, это стоимость деловой репутации, а в узком смысле – это разница между совокупной стоимостью акций или ценой бизнеса на момент продажи и бухгалтерской стоимостью чистых активов.

На формирование гудвилла оказывают влияние деловая репутация, бренд, клиентская база, устойчивые связи с поставщиками, информационное простанство и прочие факторы, а также определенные ожидания инвесторов, приобретающих бизнес или акции организации. Понятно, что эти ожидания зависят от уверенности в благоприятных перспективах развития, от надежности и объективности публичной отчетности, а зачастую – от личных отношений и доверия к топ-менеджерам. Именно поэтому гудвилл является наиболее чувствительной составляющей стоимости организации, которая чутко реагирует на разные события и информацию из официальных и неофициальных источников. Подтверждением этому служат факты внезапных крушений организаций или появление «финансовых пузырей» от завышения стоимости бизнеса.

Уравнение стоимости бизнеса

Уравнение стоимости бизнеса можно представить по аналогии с балансовым уравнением, приведенным профессором Ковалевым В.В. [6], следующим образом (условные обозначения приведены выше – см. рис.1):

ВНА+ОбА + Гв=СК+ЗК+СоцК

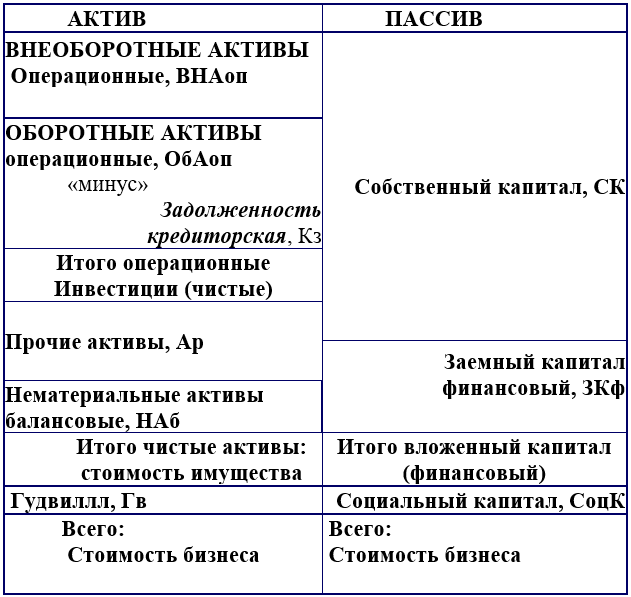

Для более корректного и детального рассмотрения факторов формирования стоимости бизнеса в балансовой архитектуре следует выделить из состава активов производственные (операционные), нематериальные и прочие инвестиции, а в пассивах – финансовые (платные) и коммерческие (бесплатные) источники финансирования (рис. 2).

Рис.2. Архитектура стоимости бизнеса. Детализация

Операционные активы служат для получения прибыли от обычной, профильной деятельности. Прочие активы – для извлечения доходов от финансовых операций, сдачи имущества в аренду и т. д.

К внеоборотным операционным активам относят основные средства; незавершенное строительство. Оборотные операционные активы объединяют следующие позиции: запасы с НДС; дебиторская задолженность; денежные средства.

Предлагаемое выделение нематериальных активов позволит оценить эффективность профильной деятельности или отдачу от операционых инвестиций без искажений, связанных с оценкой нематериальных активов в балансе.

В позицию «Прочие активы» переходят остальные строки актива исходного баланса.

Позиции обязательств в «Пассиве» группируют по принципу “платности” следующим образом: финансовая задолженность – «платная», связанная с начислением процентов (кредиты, займы); коммерческая задолженность – беспроцентные обязательства (например, кредиторская задолженность). Суммы беспроцентных обязательств переносят в актив со знаком “минус”, формируя чистые активы.

Уравнение стоимости бизнеса после приведенных выше преобразований приобретает следующий вид (условные обозначения приведены выше, см. рис.2):

ВНАоп+ОбАоп + Апр+НА+ Гв=СК+ЗКф +СоцК.

По данным преобразованных балансов рассчитывают и моделируют показатели финансового состояния, в том числе оценивают отдачу на вложенный капитал по показателю рентабельность вложенного капитала ROIC. А представленное уравнение архитектуры стоимости бизнеса может служить основой для оценки эффективности социального капитала в форме соотношения результата от его использования и затрат.

Заметим, что налицо некоторое несоответствие – социальный капитал формирует гудвилл, а при продаже организации доход за вычетом финансовых обязательств присваивается собственниками. В свою очередь собственники, влияя на деятельность организации через участие в управлении, помимо собственного денежного капитала вкладывают собственный социальный капитал. И закономерно возникает вопрос о пропорции в структуре социального капитала между долей собственников и долей остального социума организации и соответственно о разделении полученного при продаже гудвилла между инвесторами социального капитала.

Следующим логическим шагом исследования является переход к вопросу определения цены социального капитала и оптимальной архитектуры стоимости бизнеса

Цена социального капитала

Цена социального капитала как плата за степень согласованности действий работников организации в достижении поставленных целей, а именно в обеспечении роста стоимости бизнеса не ограничена полученной ими заработной платой. Возможно, в цену капитала можно включить вознаграждение за результаты, превышающие выполнение должностных обязанностей, – премии, надбавки, участие в прибыли и прочее. Но в любом случае, гудвилл – если он есть, – как результат использования социального капитала значительно превышает эти выплаты. Если же продажная цена организации ниже стоимости его активов, то можно говорить об отрицательном социальном капитале, истощившим собственный капитал наряду с накопленными убытками.

Влияние социального капитала на рост добавленной экономической стоимости EVA можно оценить лишь косвенно, оно отражается именно в спреде доходности (ROIC – WACC) и связано с результативностью применения интеллектуальных ресурсов – с умением работать с прогрессивной технологией, с выдающимися организаторскими способностями, с использованием творческого потенциала для создания новшеств, включая бренды и деловую репутацию в целом.

Социальный капитал обладает определенной критической массой, он не стабилен, изменчив. Проблемы роста организации, по-видимому, также связаны с изменениями социального капитала. Причем, в отличие от финансового капитала, социальный капитал жестко не привязан к имущественным активам и после продажи организации он может резко обесцениваться. В этом и состоит опасность переоценки активов и завышения гудвиллла. Гудвилл хотя и является довольно подвижным по стоимости, но в отличие от финансовых пузырей, когда происходит резкое отклонение рыночной стоимости актива от его базовой стоимости, изменение его величины связано в большей степени с прирастанием или убыванием социального капитала во внутренней среде организации, а не с инфляционными подвижками, манипулированием слухами или всевозможными финансовыми спекуляциями на курсах и другими внешними факторами.

Не секрет, что реорганизация, продажа бизнеса, слияния или поглощения сопряжены с сокращениями и увольнениями работников – то есть вызывают социальные сдвиги в коллективах, уменьшают социальный капитал. В этом случае неизменно уменьшение и гудвилла как продукта деятельности определенного социума. Статистика показывает, что после слияния или поглощения снижается стоимость подавляющего большинства организаций. И в этом мы видим связь с изменением социального капитала и архитектуры бизнеса в целом, которое требует аналитической оценки, а в рамках развития технологий управления социальным капиталом создания адекватной задачам роста стоимости бизнеса системы мотивации персонала.

Поправки на сублимацию социального капитала в оценке бизнеса

Помещение социального капитала в бизнес, в экономическую сферу организации в отличие от инвестиций в имущество не является единовременным актом и поэтому не может быть зафиксировано в учредительных документах. Социальный капитал прирастает в процессе эффективного применение знаний и навыков при соответствующих благоприятных условиях развития личности, поддерживаемых адекватным стилем управления и действенными мотивационными механизмами. А его нематериальность проявляется в пиковых ситуациях, как например при враждебном поглощении организации, когда менеджмент в единой связке со всеми работниками могут оказать значительное сопротивление захватчикам.

Как не прогадать при покупке другой организации, какую цену запросить у покупателя за свой бизнес и как адекватно мотивировать участников сделок – эти задачи решаются посредством изучения ситуации на рынке, в процессе переговоров заинтересованных сторон, через организацию торгов. Отправной точкой преговоров служат аналитические расчеты с использованием существующих моделей оценки бизнеса, среди которых наиболее популярными являются затратный (имущественный) подход, доходный и сравнительный (рыночный) подход. Сфера применения, алгоритм оценки по каждому из этих методов подробно описаны в специальных изданиях.

Понятно, что просчеты в назначении цены продажи организации оборачиваются не только потерями для участников сделки, но зачастую и масштабными финансовыми скандалами, которые приводят к глобальным кризисам. Причина этого коренится в системной ограниченности любого прогнозирования, в невозможности учесть все факторы влияния и соответственно в заведомой погрешности количественных вычислений. Поэтому в ответе на вопрос сколько стоит бизнес большее доверие вызывают не точные цифры, а некоторые диапазоны значений, например, оговорки, что «расчетное значение цены организации действительно при определенных допущениях».

Кроме того, авторы теоретических исследования и эксперты-практики всегда предупреждают, что помимо расчетов по формулам необходимы итоговые поправки – например, на величину долгосрочной задолженности организации или рыночную стоимость непрофильных активов организации, на выплату выходных пособий работникам и другие.

В контексте заявленной нами темы исследования предлагаем обратить внимание на необходимость поправки прогнозов стоимости бизнеса с учетом сублимации социального капитала, под которой здесь понимается возможность резкого падения стоимости бизнеса вследствие разрыва сложившейся системы отношений в социальных структурах. Этот термин впервые введен автором [7].

Рассмотрим схему оценки бизнеса на основе имущественного подхода на реальном примере. Текущая стоимость активов некой организации (швейная фабрика) на дату оценки по умолчанию принята равной балансовой стоимости активов; из стоимости активов вычли стоимость нематериальных активов – их оценщик отнес к неликвидным. Результирующая величина оценки бизнеса в значительной мере зависит от поставленных задач и интересов ее заказчика – продавца или покупателя бизнеса, а стоимость обремененной долгами организации – от аппетитов кредиторов. Например, в обосновании расчетов фигурируют такие аргументы, как: «объекты социальной сферы мало интересуют кредиторов и их поэтому их стоимость вычитается», «долгосрочные финансовые вложения вряд ли будут интересны кредиторам», «налог на добавленную стоимость по приобретенным ценностям в расчет не принимается». При этом допускается, что «погашение краткосрочных кредитов будет осуществляться в таком же порядке и размерах, как и в предыдущие периоды», и суммы погашения также вычитаются из стоимости активов. В результате итоговая стоимость бизнеса составила двадцатую часть (5%!) от балансовой стоимости активов на момент проведения оценки, и всего 5,4% от балансовой стоимости зданий, сооружений и оборудования. Такая оценка бизнеса кажется весьма предвзятой, а перспектива купить эту организацию или даже ее оборудование за бросовую цену весьма заманчива, но конечно возникает вопрос о возможности генерирования этой организацией доходов в будущем.

Применение доходного подхода в свою очередь чревато опасностью приукрашивания перспектив развития, так как здесь за основу берут прогнозные темпы роста доходов.

Разберем пример расчета стоимости бизнеса загородного отеля, выполненного автором на основе денежных потоков, подтвержденных составленным бизнес-планом. Активы отеля относятся к типу активов, генерирующих денежные потоки, но вместе с тем обладают характеристиками опциона. Ценность активов для собственника и управляющей организации в значительной мере связана с наступлением определенных событий и зависит, например, от таких факторов как длительность периода управления и возможность последующей перепродажи бизнеса – то есть теоретически ценность таких активов превышает характеристики, полученные методом оценки денежных потоков.

Данные плана доходов и расходов по годам приведены в табл.1. В качестве базового периода оценки выбрана колонка 20Х2 год – это был год стабилизации рентабельности продаж и прироста доходов.

Таблица 1. План доходов и расходов, тыс.руб.

| Показатели | 20Х0

(4 мес.) |

20Х1 | 20Х2

(базовый) |

20Х3 | 20Х4 | 20Х5 | Всего |

| Доходы, руб.: | |||||||

| от продажи путевок в корпуса | 74 442 | 254 308 | 287 669 | 301 981 | 316 979 | 332 697 | 1 568 078 |

| дополнительные услуги | 84 856 | 268 096 | 280 623 | 293 151 | 305 679 | 318 207 | 1 550 615 |

| дачи (путевки) | 66 693 | 82 731 | 86 528 | 90 325 | 94 722 | 421 000 | |

| дачи (доп услуги) | 36 338 | 45 920 | 47 970 | 50 020 | 52 070 | 232 319 | |

| Всего доходы (выручка) | 159 299 | 625 436 | 696 944 | 729 631 | 763 004 | 797 697 | 3 772 014 |

| Расходы, руб.: | |||||||

| операционные | 106 722 | 364 350 | 391 115 | 411 192 | 427 051 | 445 178 | 2 145 611 |

| финансовые | |||||||

| ИТОГО Расходы | 106 722 | 364 350 | 391 115 | 411 192 | 427 051 | 445 178 | 2 145 611 |

| Прибыль до налогов | 52 576 | 261 086 | 305 829 | 318 438 | 335 952 | 352 518 | 1 626 402 |

| Рентабельность продаж, % | 33 | 42 | 44 | 44 | 44 | 44 | 43 |

| Прибыль налогооблагаемая, руб. | 52 576 | 261 086 | 305 829 | 318 438 | 335 952 | 352 518 | 1 626 402 |

| Налог на прибыль (24%), руб. | 12 618 | 62 660 | 73 399 | 76 425 | 80 628 | 84 604 | 390 336 |

| Прибыль без налога, руб. | 39 958 | 198 425 | 232 430 | 242 013 | 255 324 | 267 914 | 1 236 066 |

| Справочно: расходы на 1 рубль доходов, руб. | 0,67 | 0,58 | 0,56 | 0,56 | 0,56 | 0,56 | 0,57 |

Ожидаемый темп прироста доходов на период 10 лет принят на уровне 5 % в год, цена капитала – на уровне ставки рефинансирования 10% плюс премия за риск 6%. Рассчитанная стоимость бизнеса с применением формулы прироста доходов Блэка-Шоулза на 10 лет эксплуатации имущественного комплекса отеля составила 1 332,8 млн. руб. (54,6 млн.долл. по курсу на момент оценки) – без учета дохода от последующей возможной продажи (табл.2).

Таблица 2. Оценка стоимости бизнеса

| Показатели | № стр. | Значение | |

| период расчета, лет | 1 | 10 | 15 |

| Ежегодный прирост доходов, g | 2 | 0,05 | 0,05 |

| цена капитала, r | 3 | 0,16 | 0,16 |

| период расчета, лет | 4 | 10 | 15 |

| Чистый доход (базовый год) | 5 | 232 430 | 232 430 |

| Стоимость бизнеса (без дохода от продажи) *, тыс. руб. | 6 | 1 332 789 | 1 638 902 |

| * Примечание. схема расчета по строкам (Домодоран [8] , с.1019):

Cтр.5*((1-(1+Cтр.2)^Cтр.4)/(1+Cтр.3)^Cтр.4)/(Cтр.3-C2)) |

|||

Именно такую цену предложил покупатель бизнеса, которую собственник отеля счел низкой и отказался от продажи. Хотя по мнению автора для обоснования целесообразности инвестиций в размере 1 332,8 млн. руб. в покупку отеля можно привести предельно понятный аргумент – простой (недисконтированный) срок окупаемости вложений составит 5,7 лет. Для этого расчета были использованы достоверные данные отчетности (табл.3).

Таблица 3. Анализ окупаемости инвестиций

| Показатели | 20Х2 год (факт) |

| Всего доходы (выручка), тыс.руб. | 696 944 |

| Всего расходы, тыс.руб. | 391 115 |

| Прибыль вся до распределения, до налогов, тыс.руб. | 305 829 |

| Налог на прибыль (24%), тыс.руб. | 73 399 |

| Прибыль без налога (чистая), тыс.руб. | 232 430 |

| Инвестиции | 1 332 789 |

| Окупаемость по чистой прибыли, лет | 5,7 |

Аргументом же для продажи отеля выше расчетной стоимости 1 332,8 млн. руб могла бы быть поправка на социальный капитал – сильная команда, высококвалифицированный персонал, особые технологии управления, – что конечно потребует отдельных доказательств.

Из методов сравнительного (рыночного) подхода: рынка капитала, сделок и отраслевых коэффициентов, – для большинства российских организаций наиболее подходящим является метод сделок. Он позволяет определить цену продажи бизнеса на основе спроса и предложения, при условии. если отбираемые для сравнения организации являются сопоставимыми по виду и масштабу деятельности, стадии жизненного цикла и финансовому положению.

Но именно применение рыночного подхода требует понимания, что стоимость имущества организации, включая материальные и нематериальные активы, создается и соответственно принадлежит не только инвесторам-собственникам и в размере непогашенной задолженности кредиторам, но и всему социумуму – работникам, которые в процессе коллективной деятельности применили свои знания и навыки – то есть вложили в организацию социальный капитал. И чем больше разница в оценке стоимости организации по рыночному и имущественному методам, тем большим социальным капиталом обладает организация и, следовательно, тем больше опасность для покупателя этот капитал потерять практически сразу, в момент покупки.

Термин сублимация социального капитала касается, в частности, и такой проблемы слияний и поглощений как поддержка эффективной работы персонала реорганизованной организации. У сотрудников нет никаких гарантий, что в результате слияния их статус, положение, оплата труда не ухудшатся, они ожидают сокращений, моральное напряжение в коллективе растет, результативность работы падает. Кроме того, из-за недостатка информации о предстоящих изменениях растет сопротивление коллектива, снижается качество бизнес-процессов. Новая структура организации не отработана, не всегда ясно, кто принимает решения, как распределены обязанности и полномочия. Сложившиеся корпоративные культуры объединяющихся организаций не совпадают, что также приводит к затруднениям при проведении сделок слияний и поглощений организаций.

Автор считает целесообразным полученные с применением любого подхода цифры стоимости бизнеса скорректировать с учетом поправок на сублимацию социального капитала – по аналогии с поправками на риск. Эту поправку можно оценивать через вероятность разрушения сложившихся отношений.

Пример: Пусть балансовая стоимость бизнеса по методу чистых активов получилась 200 млн. руб., а по методу рыночных сделок – 550 млн. руб. Разница 350 тыс. долл. – это социальный капитал, который может исчезнуть после покупки вследствие некоторых событий, значимость и весомость последствий каждого из которых устанавливается экспертным способом и отражается, в матрице результатов (табл.4).

Таблица 4. Матрица результатов для оценки сублимации социального капитала

| Последствия (вес: баллы; %) | События (значимость по фактору) | |

| увольнение топ-менеджеров | увольнение работников соответствующей службы | |

| Потеря клиентов (3; 20%) | 50% | 60% |

| Потеря доверия клиентов – отказ от предоплаты (2; 13,33) | 30% | 50% |

| Потеря поставщиков (2; 13,33) | 60% | 50% |

| Ухудшение условий оплаты – отмена отсрочки поставщиками (3; 20%)) | 30% | 50% |

| Потеря субподрядчиков (5; 33,33%) | 30% | 30% |

| Расчеты: | ||

| всего 15 баллов, вес балла 6,66% | 20*0,5 + 13,33*0,3 +13,33*0,3+ 20*0,3+ 33,33*0,3=38% | 20*0,6 + 13,33*0,5 +13,33*0,5+20*0,5+ 33,33*0,3=45,33% |

| Возможное уменьшение социального капитала, млн.руб. | 350*38% = 133 | 350* 45,33%=158,66 |

Представляется, что в каждом конкретном случае можно построить специальную оценочную шкалу, используя существующие характеристики корпоративной культуры или качества корпоративного управления – для его оценки существуют специальные рейтинги Standard & Poor’s, Тройка-Диалог, РИД-Эксперт РА, Brunswick UBS Warburg и др. Предпосылка – чем лучше корпоративная культура, тем существеннее социальный капитал организации и соответственно, выше вознаграждение менеджеров.

Заключение

В заключение следует подчеркнуть, что предложенная автором в данной статье оригинальная технология управления социальным капиталом, учет поправок на сублимацию социального капитала могут быть использованы как для оценки стоимости бизнеса и предотвращения нежелательных казусов после приобретения организации, проведения слияний и поглощений, так и для выстраивания эффективной системы мотивации персонала организации, для упорядочивания структуры вознаграждения, а также как инструмент оценки принимаемых управленческих решений и даже для вывода членов высшего звена управления.

Читайте также

Библиографический список

- Друкер, П. Ф. Эффективное управление предприятием – М.: Вильямс, 2012. – С.125

- Ивашковская, И.В. Финансовые измерения корпоративных стратегий – М.: ИНФРА-М, 2008. – С. 79

- The Organisation for Economic Cooperation and Development (OECD) http://www.oecd.org/

- Клинова, М.В., Сидорова Е.А. Человеческий капитал в Европейском Союзе: государственный и наднациональный контексты // Вопросы экономики. – 2012. – №8. – С. 81

- Станиславчик, Е.Н. Место социального капитала в архитектуре стоимости бизнеса // Финансовый менеджмент. – 2013. –№ 4. – С.16-20

- Ковалев, В.В., Ковалев, Вит. В.Корпоративные финансы и учет: понятия, алгоритмы, показатели –М.: Проспект, КНОРУС, 2010. – С.58

- Станиславчик, Е.Н. Поправки на сублимацию социального капитала в оценке стоимости бизнеса. // Финансовый менеджмент. –2014. –№ 6.– С.56-62

- Домодаран, А. Стратегический риск-менеджмент. Принципы и методики – М.: Вильямс, 2010

- Snook, Scott, Nitin Nohria and Rakesh Khurana, eds. The Handbook for Teaching Leadership: Knowing, Doing, and Being. Thousand Oaks, CA: SAGE Publications, 2012.

References

- Druker, P. F. Effektivnoe upravlenie predpriyatiem [Effektivnoye upravleniye predpriyatiyem]. – M.: Vil’yams, 2012. – S.125

- Ivashkovskaya, I.V. Finansovye izmereniya korporativnyh strategij [Finansovyye izmereniya korporativnykh strategiy]. – M.: INFRA-M, 2008. – S. 79

- The Organisation for Economic Cooperation and Development (OECD) [The Organisation for Economic Cooperation and Development (OECD)]. // http://www.oecd.org/

- Klinova, M.V., Sidorova, E.A. CHelovecheskij kapital v Evropejskom Soyuze: gosudarstvennyj i nadnacional’nyj konteksty [Chelovecheskiy kapital v Yevropeyskom Soyuze: gosudarstvennyy i nadnatsional’nyy konteksty]// Voprosy ekonomiki. – 2012. – №8. – S. 81

- Stanislavchik, E.N. Mesto social’nogo kapitala v arhitekture stoimosti biznesa [Mesto sotsial’nogo kapitala v arkhitekture stoimosti biznesa]// Finansovyj menedzhment. – 2013. –№ 4. – S.16-20

- Kovalev, V.V., Kovalev, Vit. V.Korporativnye finansy i uchet: ponyatiya, algoritmy, pokazateli [Korporativnyye finansy i uchet: ponyatiya, algoritmy, pokazateli]. –M.: Prospekt, KNORUS, 2010. – S.58

- Stanislavchik, E.N. Popravki na sublimaciyu social’nogo kapitala v ocenke stoimosti biznesa [Popravki na sublimatsiyu sotsial’nogo kapitala v otsenke stoimosti biznesa] // Finansovyj menedzhment. –2014. –№ 6.– S.56-62

- Domodaran, A. Strategicheskij risk-menedzhment. Principy i metodiki [. Strategicheskiy risk-menedzhment. Printsipy i metodiki]. – M.: Vil’yams, 2010

- Snook, Scott, Nitin Nohria and Rakesh Khurana, eds. The Handbook for Teaching Leadership: Knowing, Doing, and Being [The Handbook for Teaching Leadership: Knowing, Doing, and Being]. Thousand Oaks, CA: SAGE Publications, 2012.