Депозитная политика системообразующих и региональных банков России в период экономической нестабильности

Deposit policy of systemically important and regional banks of Russia during the period of economic instability

Авторы

Российская Федерация, Московский государственный университет имени М.В.Ломоносова

Российская Федерация, Банк ВТБ, Управление по работе с состоятельными клиентами

Аннотация

Исследование посвящено анализу депозитной политики системообразующих и региональных банков России в условиях экономической нестабильности в 21 веке. В периоды экономических шоков клиенты часто выводят свои средства из коммерческих банков, что ставит перед банками задачу сохранения ликвидности и привлечения новых клиентов. Банки реагируют на это путем создания новых сберегательных продуктов и установки конкурентоспособных ставок по депозитам, а также разработкой продуктов на разные сроки в зависимости от потребностей клиентов и рисков.

Целью исследования является выявление различий в депозитной политике системообразующих и региональных банков во время экономической нестабильности. Сравниваются показатели ликвидности, объема вкладов физических лиц и рентабельности банков в периоды экономических шоков с 2008 по 2023 год. Анализируются четыре шоковых периода в экономике России, включая кризисы 2008-2010 годов, 2014-2015 годов, 2020 год и 2022-2023 года.

Проведенное исследование с использованием коэффициентного анализа позволяет сделать выводы о различиях в депозитной политике региональных и системообразующих банков по сравнению с периодами между экономическими шоками.

Ключевые слова

депозитная политика, ставки по депозитам, системообразующие банки, экономические шоки, региональные банки.

Рекомендуемая ссылка

Кирсанова Наталья Михайловна. Депозитная политика системообразующих и региональных банков России в период экономической нестабильности // Современные технологии управления. ISSN 2226-9339. — №2 (106). Номер статьи: 10605. Дата публикации: 22.04.2024. Режим доступа: https://sovman.ru/article/10605/

Authors

Russian Federation, Moscow State University named after M.V. Lomonosov

Russian Federation, VTB Bank, Wealthy Clients Department

Abstract

During economic shocks customers tend to withdraw their money from commercial banks. To prevent a massive outflow of the deposits, banks create new products and set competitive deposit rates in order, on the one hand, to maintain their liquidity, and on the other hand, to attract new clients. Banks develop short and long-term products, reflecting customer demand and the potential risks that the bank may face.

The aim of the study is to identify differences in the indicators of regional banks and systemically important ones, through the deposit policy during the economic instability of the 21st century.

The study compares the deposit policy in 5 biggest banks and 57 regional banks of Russia during the period of economic shocks from 2008 to 2023. There are 4 shock periods for the Russian economy: from 2008 to 2010, from 2014 to 2015, 2020, from 2022 to 2023. When the shock happens, it affects liquidity indicators, the dynamic of deposit base and also cost-effectiveness. The difference in the parameters shows the capacity of banks to face economic instability and survive after it.

Keywords

The deposit policy, deposit rates, regional banks, economic instability, systemically important banks.

Suggested citation

Kirsanova Natalya Mikhailovna. Deposit policy of systemically important and regional banks of Russia during the period of economic instability // Modern Management Technology. ISSN 2226-9339. — №2 (106). Art. # 10605. Date issued: 22.04.2024. Available at: https://sovman.ru/article/10605/

Введение

В российском банковском секторе наблюдается значительная волатильность процентных ставок по депозитам в периоды нестабильности внешнеэкономической обстановки. Эта волатильность в значительной мере обусловлена действиями Центрального банка (далее – ЦБ), который формирует и проводит денежно-кредитную политику с целью поддержания стабильности экономики в целом. В процессе анализа переменной экономической среды ЦБ устанавливает ключевую процентную ставку, которая обеспечивает условия для непрерывного функционирования банковской системы. Эта ключевая ставка регулируется в зависимости от новых обстоятельств и факторов, включая инфляцию, валютные колебания и макроэкономические тренды. Из-за постоянной переменчивости ключевой ставки коммерческие банки вынуждены непрерывно корректировать свою внутреннюю стратегию. Прямое влияние ключевой ставки Центрального банка оказывает на уровень процентных ставок по депозитам, предлагаемых банками. [1], [5]

Несмотря на поддержку, оказываемую правительством и Центральным банком Российской Федерации, крупные банки вынуждены активно конкурировать, создавая аттрактивное предложение банковских продуктов и услуг, способное удержать существующих клиентов и привлечь новых. Экономические потрясения оказывают определенное воздействие на поведение вкладчиков и заемщиков, поэтому для обеспечения своей ликвидности банки с обширной клиентской базой вынуждены предлагать конкурентоспособные условия.

Тем не менее, банки ограничены в своей способности устанавливать слишком высокие процентные ставки, превышающие уровень рыночных ставок, в соответствии с Письмом Центрального банка РФ от 29 июля 2009 года №93-Т. Это означает, что даже в условиях конкуренции банки должны соблюдать регулирование, установленное Центральным банком, чтобы обеспечить стабильность финансовой системы и предотвратить излишнюю волатильность на рынке.

С 2008 года по 2023 год совокупный объем депозитов физических лиц в российских банках значительно возрос, увеличившись в 7 раз с 4,5 трлн рублей до 32,2 трлн рублей. Важно отметить, что на протяжении 2008 года наибольший объем депозитов был зафиксирован на сроке от 1 года до 3 лет, составляя 2,9 трлн рублей к сентябрю.

Однако, в случае если банк сталкивается со снижением своего собственного капитала на 20% за последний год, нарушает нормативы достаточности собственных средств и текущей ликвидности более чем на 10% за один месяц, к нему применяются меры по предупреждению банкротства. Согласно положениям Банка России, лицензия у банка отзывается, если значения нормативов достаточности собственных средств опускаются ниже 2%, а также в случае неисполнения своих обязательств перед кредиторами и заемщиками.

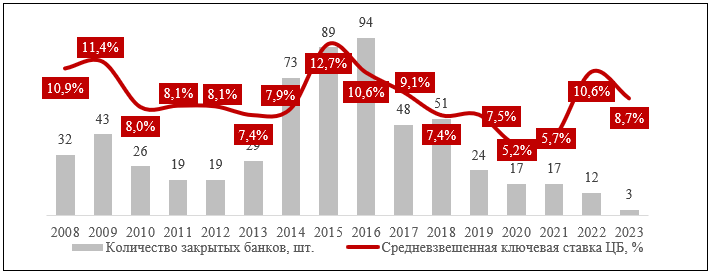

С 2008 года по декабрь 2023 года деятельность прекратили 583 коммерческих банка (см. Рис. 1), что свидетельствует о динамичной конкурентной среде и строгих требованиях к финансовой устойчивости участников банковского рынка.

В исследовании рассматривается 4 периода экономической нестабильности: 2008-2010 гг. (ипотечный кризис, начавшийся в США), 2014-2016 гг. введение санкций после присоединения Крыма к территории России), 2022 (пандемия COVID-19), а также объявление о специальной военной операции в феврале 2022 года (2022-2023 гг.).

Рис. 1. Зависимость количества закрытых банков и размера средневзвешенной ключевой ставки. Составлено автором на основе данных Банка России [16]

В периоды экономической нестабильности в России наблюдается особая динамика в депозитной политике. Вкладчики выбирают срок размещения депозитов в зависимости от своих потребностей и предложений, доступных на рынке банковских услуг.

В условиях неопределенности и риска вкладчики часто предпочитают более короткие сроки депозитов, чтобы иметь возможность оперативно реагировать на изменения в экономической обстановке или возможности для инвестирования. Однако, некоторые могут выбирать более долгосрочные депозиты, стремясь получить более высокие процентные ставки и обеспечить стабильность своих инвестиций на перспективу.

Банки, в свою очередь, адаптируют свою депозитную политику к текущей ситуации на финансовых рынках и запросам клиентов. Они предлагают разнообразные варианты депозитных продуктов, включая различные сроки и условия, чтобы привлечь вкладчиков и удовлетворить их потребности.

Таким образом, депозитная политика в периоды экономической нестабильности отражает адаптивный характер как вкладчиков, так и банков, которые стремятся минимизировать риски и обеспечить эффективное управление финансовыми ресурсами.

Обзор литературы

Факторы, влияющие на размер ставок по вкладам, их поведение, а также сама по себе депозитная политика банков являются весьма дискуссионной темой в экономической литературе. Т.Н. Данилова и В.А. Решетов в статье, посвященной математическим моделям в экономике, пишут о влиянии собственного капитала банка на ставки по депозитам, поэтому при более привлекательных (высоких ставках) капитал банка увеличивается в связи с ростом объема привлекаемых средств. Однако это может происходить не всегда, так как клиенты могут утрачивать доверие к банку. [13] К другому выводу приходит В.Л. Сведенцов, считая, что депозиты являются наиболее привлекательной формой сбережения средств во время кризисов, так как население выбирает инвестиции с более низким риском. [20] Б.И. Алехин утверждает, что инфляция менее 10% в год не пугает вкладчиков и не ведет к крупным оттокам средств из банка, но большая величина вынуждает банки предлагать более конкурентные ставки. [7] Экономические шоки отражаются в размере ключевой ставки ЦБ РФ, поэтому банковские клиенты, принимая решение относительно банковских услуг, опираются на ее значение и прогнозируемое поведение. Изучая поведение ставок в период экономических шоков, необходимо обратить внимание на экстремумы ключевой ставки, так как они отражают изменения в денежно-кредитной политике, то есть показывают реакцию экономики страны на возникший шок. [11]

Поведение вкладчиков во время кризисных условий описывается в зарубежной экономической литературе. Д. Даймонд и П. Дибвиг установили, что при повышении цен паника банковских клиентов усмиряется наличием страхования по депозитам, что предотвращает банкротство банков. [3] Наличие услуги позволяет странам быстрее выйти из кризиса и не сокращать в полном объеме иностранное кредитование. [4] В 2021 году был проведен эксперимент, направленный на изучение разницы в поведении разновозрастных групп вкладчиков. [2] Г. Бойл и др. сравнивали реакцию студентов и опытных финансистов на новость о возможном кризисе. Исследователи выяснили, что все группы склонны к снятию денег со вкладов, однако финансисты были более уверены в банках с большой величиной активов, нежели в маленьких банках.

Системообразующие банки имеют четко регламентированную нормативную базу, согласно которой они могут изменять ставки по депозитам. Региональные банки более уязвимы в период экономической нестабильности, так как имеют меньшую клиентскую базу или особый сегмент. О.А. Антонюк делает фокус на изучении роли мелких и средних банков в экономике России и оценивает их вклад в банковскую систему страны. [8] Проведя сравнение и анализ обязательных нормативов в банках с базовой и универсальной лицензией, автор заключает, что мелкие банки более нацелены на работу с малым и средним бизнесом, что не предусматривает выполнение норматива Н1.1.(достаточности базового капитала) и нормативов мгновенной и срочной ликвидности (Н2 и Н4).

Вопросом устойчивости регионов к экономическим шокам занималась Михеева Н.Н. [18] Она выделяет два подхода к определению устойчивости – равновесный анализ (показатели должны вернуться к дошоковому состоянию) и измерение адаптивности системы (способность изменить показатели, но продолжать функционировать).

Таким образом, в экономической литературе проводятся исследования, направленные отдельно на изучение депозитной политики в целом, однако не выделяются специфические черты крупных и мелких банков. При повышении ключевой ставки на несколько процентных пунктов вкладчики выбирают банк, который является наиболее прибыльным для них, обращаясь и к региональным банкам. Авторское исследование посвящено изучению депозитной политики, проводимой системообразующими и региональными банками в период экономической нестабильности.

Периоды экономической нестабильности

Кризис 2008 года начался в США из-за плохого обеспечения ипотечных кредитов. До России экономический шок также дошел осенью 2008 года. Он был обусловлен паникой со стороны вкладчиков, а также закрытием зарубежных банков на несколько дней во избежание сильных оттоков. В России в 1 квартале 2009 года ВВП снизился на 20%, что сделало Россию одной из самых неустойчивых к кризису 2008 года стран. [6] Миклашевская и Авдеева пишут о значительном снижении ликвидности российских банков. [17] Эксперты указывают, что Банк России предоставил банкам беззалоговые кредиты на полгода, что поддержало деятельность банковского сектора, а для предотвращения массовых оттоков населения был увеличен максимальный размер гарантий по вкладам ФЛ. С ноября 2011 года ставки были повышены, однако спрос на иностранную валюту был также чрезмерно велик. В декабре 2008 года 55% привлеченных средств в рублях на общую сумму 2,5 трлн руб. были положены на срок от 1 года до 3 лет. [21]

Экономическая нестабильность 2014-2016 гг. была вызвана санкциями из-за присоединения Крыма к России со стороны европейских стран и США. Россия столкнулась с инфляцией, высоким курсов евро и доллара, а также с остановкой поставок импортных продуктов. С.К. Дубинин утверждает, что набегов со стороны вкладчиков удалось избежать на фоне санкционных ограничений. [14] Темп прироста активов снизился с 23% в 2011 году до 10,4% в январе 2015 года, а доля созданных резервов составляла 8,2% кредитного портфеля. Ввиду высокой цены на основные торговые валюты банки должны были поднять ставки по вкладам для населения, а также предложить новые сберегательные продукты в дружественных валютах и рублях.

В исследовании также рассматривается экономическая нестабильность 2020 года, вызванная пандемией COVID-19. В России пандемия началась в марте 2020 года, когда был объявлен общий локдаун. Несмотря на это, банки вели непрерывную деятельность – всего лицензия была отозвана у 17 банков в 2020 году. Ключевая ставка в 2020 году была самой низкой за последние 15 лет на уровне 4,25%, поэтому наблюдался бум инвестиционной активности розничных инвесторов, так как фондовый рынок приносил наибольший доход, а у населения появился дополнительный ресурс на изучение фондового рынка. Эксперты прогнозировали снижение банковской прибыли до налогообложения на 800-900 млрд руб. [24]

Последним рассматриваемым периодом является экономический шок 2022 года, вызванный объявлением о частичной мобилизации населения. На несколько дней были заморожены активы у инвесторов, ключевая ставка достигла пика 20%, ограничен доступ на американский фондовый рынок, началась паника со стороны вкладчиков. Российские системообразующие банки начали попадать в SDN-списки и отключены от системы международных платежей SWIFT. Вне зависимости от типа банки подняли ставки по вкладам и накопительным счетам, а также создали новые продукты за короткие сроки, начали активно развивать отечественные технологии и РКО. На данный момент экономическая нестабильность сохраняется.

Описание данных и методов

Изучив особенности рассматриваемых периодов экономических шоков, необходимо проанализировать реакцию системообразующих и региональных банков на них. Авторское исследование предполагает сравнение показателей ликвидности, балансовых показателей, а также динамики объема депозитов, размещенных на разные сроки в двух типах банков.

Для коэффициентного анализа были собраны данные по 62 банкам, функционирующим в России (5 системообразующих – ВТБ, Сбер, Россельхозбанк, Альфа-банк, Тинькофф Банк, и 57 региональных, у 12 из которых были отозваны лицензии за период с 2008 по сентябрь 2023 г.). В анализе присутствуют банки из 40 разных городов. Для сбора данных использовались официально опубликованные данные финансовых отчетностей на сайте Банка России по годам. Из бухгалтерского баланса были взяты следующие показатели: активы, денежные средства, вклады ФЛ, обязательные резервы, обязательства, собственный капитал. Из отчета о прибылях и убытках были взяты: операционные расходы, прибыль до налогов, чистая прибыль. Из отчета об обязательных нормативах были взяты данные о: нормативе достаточности основного капитала Н1.2 (при наличии), нормативе достаточности собственных средств Н1.0, нормативе мгновенной ликвидности Н2, нормативе текущей ликвидности Н3, а также нормативе долгосрочной ликвидности Н4.

На основе собранных данных были рассчитаны по каждому банку и по годам доля вкладов ФЛ в обязательствах, темпы прироста объема вкладов, показатели рентабельности активов и капитала, темпы прироста чистой прибыли и активов.

С официального сайта Банка Росси (Статистические бюллетени) были взяты данные о совокупном объеме вкладов населения, распределенном на возможные сроки привлечения пассивных средств, также с января 2008 года по сентябрь 2023 года помесячно. Для характеристики периодов были использованы данные Росстата о среднем размере заработных плат и индексе потребительских цен.

Исследование

Эмпирическое исследование проводится путем сравнения показателей системообразующих и региональных банков в шоковые периоды и межшоковые.

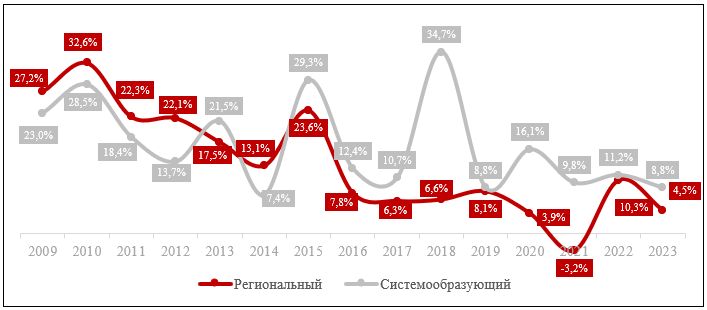

На основе темпов прироста вкладов ФЛ в рассматриваемых банках можно сделать вывод о заинтересованности клиентов в том или ином банке (см. Рис. 2). Оценка ситуации в первый шоковый период позволяет сделать вывод о большем притоке пассивных средств в региональные банки (Р-банки), хотя тренд совпадает с системообразующими банками (С-банками). В 2011 году наблюдается замедление роста вкладов, при этом в Р-банках до 2012 года вклады растут быстрее, чем в С-банках.

На графике присутствуют три экстремума для С-банков – в 2013, 2015 и 2018 годах. Поскольку в анализе присутствуют только пять банков, такие выбросы объясняются поглощениями других банков или внутренними изменениями. В 2013 году наибольшим приростом по вкладам обладает Тинькофф Банк – 63% за год. Это связано с выходом банка на IPO, что привлекло внимание клиентов. [10] При этом у ВТБ также наблюдался значительный прирост вкладов ФЛ – 50%. Это связано с двумя событиями, значимыми для ВТБ в 2013 году – завершение процесса присоединения ТрансКредитБанка к ВТБ24, а также дополнительной эмиссией акций на сумму 102,5 млрд руб. в апреле. [12]

Рис. 2. Темпы прироста вкладов С-банков и Р-банков (выборка: 62 банка на периоде с 2009 по сентябрь 2023 года). Составлено автором на основе банковской отчетности

С 2015 года до июля 2023 года темпы прироста вкладов ФЛ в С-банках превалируют над показателями Р-Банков. Заметим, что в 2021 году наблюдается отрицательная динамика по выборке – это связано с отзывом лицензии у банков «Максимум», «Майский», а также более острой реакцией по нормативам ликвидности после пика пандемии. Банк России отмечает, что Р-банки в пандемию сократили рентабельность собственного капитала, однако все рано остались прибыльными. [9]

Показатель CAGR у Р-банков на рассматриваемом периоде составил 12,2%, в то время как у С-банков – 15,6%. Если бы не поглощения, присоединения других банков к С-банкам, а также поддержка со стороны государства, скорее всего С-банки понесли больше убытков, чем Р-банки в период экономической нестабильности. На протяжении всего периода с 2008 года до сентября 2023 года темпы прироста пассивных средств у С-банков выше, чем у Р-банков, но незначительно. При этом в январе 2008 года предпочтение вкладчиков отдавалось вкладам на более длинные сроки, чем в 2023 году. В 2023 году 40% пассивных средств клиентов находится на сроке до востребования, что неудивительно, так как из-за военных действий клиенты хотят быть более гибкими и независимыми от банка, забрав в любой момент свои средства (проще говоря, спрос клиентов на накопительные счета за 16 лет оказался большим, чем замороженные деньги под более высокий процент на более долгий срок).

Период 2008-2010 гг.

Самый сложный год для рассматриваемых банков оказался 2009 год – 12 региональных банков получили отрицательную прибыль в результате за год (у 5 из них были отозваны лицензии в последующие периоды), а также 1 системообразующий. При этом темп роста активов у региональных банков составил 11% против 6% у системообразующих. В 2010 году только 5 региональных банков получили отрицательный результат по чистой прибыли (3 из них были закрыты в течение 10 лет). Темп роста активов был одинаковым 16,5%.

Коэффициент достаточности собственных средств Н1.0. показывает, насколько собственные средства банка могут покрыть операционный, рыночный и кредитный риски. Данный норматив должен превышать 10% для всех банков вне зависимости от типа лицензии и местоположения. [15] Согласно собранным данным, в региональных банках значение данного норматива превышает значение в системообразующих в периоде 2008-2010 гг. (см. Таблицу 1). Наибольшее значение достигается в 2009 году и составляет 35,6% для Р-банков против 23,6% в С-банках. В 2008 году только 9 из 52 региональных банков (17%) находились в пределах 10%-15% данного норматива, у 32 банков (56%) значение норматива превышало 20%. В 2009 году ситуация изменилась – уже 2 банка находились в пределах 10%-15%, а 35 банков превышали значение 20%. 2010 год выровнял распределение банков – 29 банков превышали 20%, а 16 банков снизили норматив до 10-15%.

На всем промежутке более обеспеченными оказались региональные банки – в 2008 году Н1.0 в С-банках составлял 14,6%, в то время как в Р-банках 27,6%. В 2010 году ситуация поменялась – в С-банках данный показатель вырос на 24%, а в региональных сократился до 28,2%. Наибольшее значение норматива среди С-банков наблюдается у Альфа-банка в 2010 году – 49,2%. У 16 Р-банков в 2010 году значение превышало 28,2%. Наибольший показатель у ИТУРУП Банка – 101,9%, а также у Банка «Максимум» — 91,9%.

Таблица 1. Нормативы Н1.0, Н2, Н3, Н4 в системообразующих и региональных банках в первый рассматриваемый период экономического шока, %/ Составлено автором на основе данных Банка России

| год | 2008 | 2009 | 2010 | |||

| норматив | Р-банк | С-банк | Р-банк | С-банк | Р-банк | С-банк |

| Н1.0 | 27,6% | 14,6% | 35,6% | 23,6% | 28,2% | 24,0% |

| Н2 | 82,8% | 202,6% | 96,3% | 105,9% | 99,8% | 70,5% |

| Н3 | 92,9% | 212,4% | 116,4% | 114,5% | 106,8% | 101,7% |

| Н4 | 59,9% | 69,6% | 48,9% | 63,6% | 56,8% | 68,1% |

Норматив Н2 показывает мгновенную ликвидность, он отражает возможность банка быть платежеспособным в течение 1 дня. Минимально допустимое значение Н2 составляет 15%. В данном нормативе учитываются однодневные кредиты на межбанковском рынке, вклады и накопительные счета на короткий срок. В 2008 году всего 3 Р-банка превышало значение в 150% по данному нормативу, в 2009 году уже 7 банков, в т.ч. Максимум, Майский, Пойдем, Быстробанк, Натиксис Банк, СТНГ, ВУЗ-Банк. Все Р-банки превышают 15% в 2010 году, а ВУЗ-Банк (205%), СТНГ (213%), Натиксис Банк (389%), Максимум (277%) и Майский (502%) сильно превышают значение данного норматива. Среди С-банков только у Тинькофф Банка и РСХБ в 2008 и 2009 году норматив превышал значение 150%. К 2010 году из всех рассматриваемых Р-банков 21 банк находился в пределах 50% по данному нормативу (по сравнению с 2008 годов, когда было всего 12 банков с менее 50%). Заметим, что в 2009 году у 7 банков из 52 (13%) норматив Н2 подскочил до значений выше 150%. В диапазоне от 80% до 150% находилось 17 банков, и это было пиковым значением. Это означает, что банки переориентировались на краткосрочные вклады или счета до востребования.

Норматив Н3 определяет способность банка отвечать по обязательствам в ближайшие 30 дней. Минимальное значение составляет 50%. В 2008 году Н3 у С-банков составил 212,4%, а далее опустился до среднего значения 101,7% в 2010 году. Р-банки, наоборот, повысили значение в 2010 году с 92,9% до 106,8%. Распределение Р-банков по нормативу Н3 оказалось более стабильным в рассматриваемые 3 года – 37 банков находилось в промежутке от 80% до 150%. Значение более 200% показали 3 банка в 2009 году, и всего 1 банк из 5 остался в промежутке 50%-60%. Среди С-банков слишком высокими показателями данного норматива обладал Тинькофф Банк в 2008 году (434,1%) и РСХБ (190,9%), в 2009 году Тинькофф Банк снизил данный показатель до 199,5%, а в 2010 году до 139,9%. Что касается Р-банков, 4 банка в 2008 году обладали высокими показателями текущей ликвидности: Объединенный Национальный Банк (218,3%), Центр Инвест Банк (176%), Натиксис Банк (151,1%), СургутНефтеГаз Банк (211,7%). В 2009 уже 7 банков обладали нормативом более 150%, а в 2010 – 6. Анализ показывает устойчивость банков к экономической нестабильности ввиду большого объема средств на срок от полугода до года, которые равномерно располагались на банковских счетах в течение 3 лет.

Норматив долгосрочной ликвидности Н4 ограничивает риск неплатежеспособности на горизонте 1 года. Его нормативное значение не должно превышать 120%. В 2008 году у 19 банков из 57 значение данного норматива составляло менее 50%, однако в 2009 году уже 33 банка (58%) находились в данном промежутке. С 2008 по 2010 год от 8 до 13 банков имели более 80% значение по данному нормативу. В 2008 году Банк Майский, Быстробанк, СамиитБанк, ПримсоцБанк и Азиатско-Тихоокеанский банк обладали значением норматива Н4 более 100%. Это означает, что данные банки обладали слишком большим объемом средств, размещенных на долгий срок. Таким образом, видно, что в 2008 году банки ввели линейку годовых депозитов, которые повысили спрос со стороны банковских клиентов, поэтому в 2009 и 2010 году все больше банков сокращали значение Н4.

Рентабельность собственного капитала Р-банков на всем промежутке с 2009 по 2011 год была ниже, чем у системообразующих: у Р-банков 3,28%, 5,53%, 11,34% соответственно, а у С-банков 3,76%, 9,14%, 21,57% соответственно. При этом данный показатель начал снижаться у региональных банков в 2012 году, а в системообразующих только в 2013 году. Доля вкладов в общем количестве обязательств у региональных банков находится в пределах 43%, в то время как у системообразующих – 29%. В послешоковый период (2011, 2012 года) доля депозитов в региональных банках увеличивается до 46%, а в системообразующих снижается до 26%.

Таким образом, экономическая нестабильность 2008-2010 годов в Р-банках сопровождается высокими показателями текущей и мгновенной ликвидности на в 2009 и 2010 годах, а также высокой долей депозитов, которая начала расти с каждым годом, нежели в С-банках. Р-банки склонны к значительному превышению нормативов краткосрочной ликвидности, в то время как С-банки имели меньшие по значению нормативы в 2009 и 2010 годах. Банки начали вводить депозиты со сроком на год (или повышать ставки на данный срок у имеющихся депозитов), чтобы привлечь средства клиентов и создать финансовую подушку.

Период 2014-2016 гг

После шока 2008-2010 гг. все рассматриваемые банки адаптировались к изменившимся условиям. В 2011 и 2012 годах ни у одного банка не было отрицательной прибыли. Однако в 2014 году у 6 Р-банков и 1 С-банка была отрицательная прибыль (3 Р-банка впоследствии закрылись). В 2015 году уже у 17 Р-банков и 1 С-банка (РСХБ на протяжении 2 лет, 5 Р-банков в последствии закрылись) деятельность оказалась убыточной. Если в 2014 году активы у С-банков выросли на 38% (у Р-банков на 19%), то в 2015 году темпы роста активов у С-банков снизились больше, чем у Р-банков (7% против 11%). В 2016 году С-банки столкнулись с отрицательным темпом прироста активов (-2%), в то время как региональные снизили до 5%.

Согласно данным по нормативу Н1.0, в 2014 году у 25 банков из 57 (44%) значение норматива составляло от 10% до 15%, при этом у 2 банков в 2014, а далее у 4 банков в 2016 году нормативное значение было менее 10%. В 2016 году распределение банков изменилось незначительно. Это означает, что банки создали краткосрочное предложение для вкладчиков, которое обеспечило мгновенную ликвидность. На протяжении всего промежутка среднее значение норматива Н1.0, Н2, Н3 у региональных банков было выше, чем у системообразующих (см. Таблица 2). Однако Н4 у региональных банков был ниже, чем у системообразующих. Региональные банки сделали более краткосрочное предложение по банковским вкладам для населения. Заметим, что значение норматива Н1 по годам было ниже, чем в 2008-2010 гг.

Таблица 2. Нормативы Н1.0, Н2, Н3, Н4 в системообразующих и региональных банках в первый рассматриваемый период экономического шока, %. Составлено автором на основе данных Банка России

| 2014 | 2015 | 2016 | ||||

| Р-банк | С-банк | Р-банк | С-банк | Р-банк | С-банк | |

| Н1.0 | 21,1% | 12,7% | 22,4% | 13,9% | 24,0% | 12,4% |

| Н2.0 | 88,6% | 57,1% | 151,9% | 100,8% | 146,4% | 120,1% |

| Н3.0 | 118,6% | 76,4% | 214,7% | 165,8% | 197,5% | 169,0% |

| Н4.0 | 62,4% | 79,2% | 48,2% | 50,4% | 46,4% | 63,4% |

Значение норматива Н1.0. не превышало 15,3% (Альфа-банк в 2015 году) и не опускалось ниже 10,1% (ВТБ в 2016). ВТБ столкнулся с высоким значением рыночного риска и санкционным давлением, поэтому обладал самым низким показателем среди рассматриваемых банков. Леноблбанк (отозвана лицензия до 2016 года) не смог преодолеть экономический шок, значение норматива достигло 6,5%. УралприватБанк увеличил норматив в 3 раза с 29,9% в 2015 году до 82% в 2016 году (отозвана лицензия в 2017 году).

В 2014 году 13 банков обладало значением менее 50% по нормативу Н2, однако к 2016 число сократилось до 5. За период с 2014 до 2015 год 14 банков повысили значение норматива до 80% и выше, наибольшая концентрация с 2008 по 2023 года наблюдалась в 2015 году, когда 19 банков достигли значения более 150%. Минимальное значение норматива Н2 наблюдалось в 2015 году – 7% у ВУЗ-Банка, при этом в 2016 году значение подскочило до 260%. Максимальное значение Н2 составляет 774,1% у Уралприватбанка в 2016 году. С-банки оказались более стабильными – максимальное значение 120,1% наблюдалось у Сберабанка в 2016 году, а у Альфа-банка – 131,5% в 2015 году. ВТБ не публиковал данные за 2016 год по нормативам ликвидности.

В 2014 году 38 Р-банков находились в пределах 80%-150%, а в 2016 году 24 банка. В 2015 году 26 Р-банков (46%) получили значение более 150%, но 11 снизили значение норматива в 2016 году. Системообразующие банки также обладали высокими значениями Н3 в данный период экономической нестабильности – Альфа-Банк, РСХБ и Сбербанк превышали 154% в 2015 году и 160% в 2016 году. Наиболее приближенным к нижнему порогу нормативного значения оказался банк ВТБ в 2014 году – 54%. Региональные банки были более ликвидными на периоде 30 дней, чем системообразующие.

Как и в 2008-2010 году, наиболее острым для банков стал второй год экономического шока. В 2015 году 13 Р-банков уменьшили значение норматива Н4 до 50% и меньше. В 2014 году 10 банков находились в пределах 80%-90%, а в 2016 году только 2. Р-банки снижали значение Н4 (вводили больше краткосрочных предложений для клиентов). Необходимо понимать, что на этот период также пришлись депозиты, открытые на срок более 1 года в межшоковый период, поэтому в 2015 году закрывались долгосрочные депозиты, открытые в 2013 и 2014 годах. После 2016 года некоторые Р-банки вновь начали повышать значение норматива.

Самое низкое значение норматива было у Тинькофф Банка 5,7% в 2015 году, что свидетельствует о дефиците долгосрочных средств, а самое большое у Сбербанка в 2014 году – 111,6%, вследствие большого количества депозитов на долгий срок.

Рентабельность капитала и региональных банков, и системообразующих снизилась по сравнению с межшоковым периодов 2011-2013 года. Если в 2013 году для Р-банков показатель составил 7,97%, то в 2015 году показатель снизился до -3,66%. С-банки не показали отрицательную рентабельность собственного капитала, хотя наименьшее значение было 3,05% также в 2015 году. В 2013 году рентабельность С-банков составляла 19%, но смогла восстановиться до 13,49% в 2016 году. Р-банки восстановили дошоковый уровень только в 2018 году (8,48%).

Доля вкладов в обязательствах С-банков в межшоковый период составила 26%, но за время шока после небольшого падения доли в 2014 году до 25,3% выросла до 41,17% в 2016 году. У Р-банков не наблюдалось снижение доли депозитов в обязательствах в шоковый период. Оно составило 48,73% в 2013 году и увеличилось до 58,13% в 2016 году.

Таким образом, показатели нормативов в 2014-2016 годах схожи с шоком 2008-2010. Р-банки и С-банки снизили Н1.0 во всех периодах, однако повысили значения Н2 и Н3. Пиком стал 2015 год, когда и в Р-банках, и в С-банках норматив Н3 превышал минимальное значение минимум в 3 раза. Снижение значений в 2015 и 2016 годах норматива Н4 показывает сокращение долгосрочного предложения депозитов в 2012, 2013 и 2014 годах, однако повышении спроса на более краткосрочные сберегательные инструменты. Данный шок оказался существеннее для Р-банков по сравнению с 2008-2010 годов, так как с 2015 все больше банков начали получать отрицательную прибыль.

Период 2020 года

В 2020 году в России начался локдуан, что снизило мобильность банковских клиентов и переориентировало на инвестиционный рынок. Вклады были непривлекательны для населения, однако банкам все равно необходимо создавать пассивы. В С-банках за год произошел рост активов на 20% и это второй пик за 16 лет (первый был в 2014 году – 38%). Рост активов в региональных банках составил всего 2% за год и это минимальный рост за 16 лет. Ни один С-банк не получил отрицательную прибыль, в то время как 8 Р-банков столкнулись с убытками (1 из них перестал функционировать).

В 2019 году до шока 2020 года по всем нормативам Р-банки были выше С-банков. Шок 2020 года повторяет результаты 2008-2010 и 2014-2016, когда Н4 выше у С-банков (см. Таблица 3).

Таблица 3. Нормативы Н1.0, Н2, Н3, Н4 в системообразующих и региональных банках в первый рассматриваемый период экономического шока, %. Составлено автором на основе данных Банка России

| 2019 | 2020 | |||

| Р-банк | С-банк | Р-банк | С-банк | |

| Н1.0 | 21,5% | 13,1% | 22,2% | 13,3% |

| Н2.0 | 163,0% | 134,2% | 145,9% | 75,7% |

| Н3.0 | 220,4% | 187,6% | 181,8% | 106,0% |

| Н4.0 | 50,3% | 48,6% | 47,8% | 54,4% |

В 2020 году у 17 Р-банков значение норматива Н1.0 находилось в пределах от 10% до 15%, а у 16 Р-банков показатель оказался выше 25%. Наибольшее значение Н1.0 присуще Банку Саратов 68,1%, на втором месте Натиксис Банк с 43,0%. Р-банки не показали значительных изменений при распределении по нормативному значению. У С-банков значения варьировались от 11,3% до 14,8%, экстремумов не наблюдается.

По данным норматива Н2, 14 банков в 2019 году превышали значение 150%, а в 2020 году число уменьшилось до 6. Норматив резко снизился до 80%-150% у 9 банков и общее количество составило 17 Р-банков; 5 Р-банков находились в пределах 50%. У Банка ВТБ наблюдается наименьшее значение — 44,6%, а у Сбербанка — наибольшее 98,4%. ВУЗ-банк получил рекордное значение в 2020 году по нормативу Н2 равное 1369,1%. Высокие значения присутствуют у Челябинвестбанка (350%), Натиксис Банка (227,8%). 12 Р-банков не публиковали значения нормативов Н2 и Н4.

Как в 2016 году, 24 банка находились в пределах от 80% до 150% по Н3, при этом 10 в пределах от 150% до 200% и 13 — от 200%. Это соответствует данным 2015 года, но отличается от шока с 2008 по 2010 гг. Заметим, что с каждым периодов количество банков с нормативом Н3 выше 80% увеличивается. Это свидетельствует о фокусе на сберегательных продуктах менее полугода. Минимальное значение у Р-банков составляло 60,4% (Банк Майский, закрылся в 2020 году), а максимальное 537,3% (Норвик Банк, функционирует).

По нормативу долгосрочной ликвидности Н4 рассматриваемые банки не показали значительных изменений.: 20 Р-банков находилось в пределах 50%, 2 Р-банка получили значения более 80%, но менее 100%. Минимальное значение составляет 12% у ТольяттиХимБанка, а максимальное 102,2% у СтройлесБанка. Среди С-банков минимальное значение Н4 было у Тинькофф Банка (18,9%), а максимальное 66,2% (ВТБ), при этом у 3 из 5 рассматриваемых С-банков значение было более 60%. Это согласуется с результатами периода 2014-2016 гг.

Несмотря на несущественное изменение в нормативах, рентабельность собственного капитала в Р-банках снизилась с 10,46% (2019 г) до 2,15% в 2020 году. Рентабельность системообразующих банков существенно не изменилась и осталась в пределах 17%. В Р-банках доля вкладов снизилась на 6,5% с 2019 по 2021 год и составила 47,24%.

Таким образом, 2020 год почти не повлиял на депозитную политику С-банков, однако оказал значительное влияние на Р-банки. Изменения коснулись норматива Н2 – мгновенной ликвидности. Это объясняется наличием средств на накопительных и текущих счетах клиентов, которые можно вывести в любой момент на любые потребности.

Период 2022-2023 гг

Весной 2022 года и в сентябре банки столкнулись с повышенным спросом на ликвидность со стороны клиентов после объявления о начале специальной военной операции и мобилизации. Клиенты в панике снимали деньги со счетов, меняли валюту, перекладывали деньги с долгосрочных вкладов на накопительные счета. В 2022 году впервые за анализируемый промежуток 2 системообразующих банка получили отрицательный результат в конце года по чистой прибыли (ВТБ в размере -612,5 млрд руб. и Альфа-Банк в размере 117,6 млрд руб.).

Убытки ВТБ связаны с покупкой Банка Открытие, открытой валютной позицией, а также внешними санкциями. Альфа-банк зафиксировал убыток в 2022 году впервые с 2009 года. Отрицательно повлияла заморозка активов и валютная переоценка. При этом 5 региональных банка также зафиксировали убытки – Мурманский Социальный Коммерческий банк (-17,5 млн руб.), Банк ПТБ (-413,2 млн руб.), Автограндбанк (-199,4 млн руб.), ВУЗ-банк (-3,9 млрд руб.), УбрирБанк (-8,7 млрд руб.). 2022 год был не таким убыточным для Р-банков, как 2023 год только 8 банков к июлю 2023 года оказались убыточными, и ни одного системообразующего.

Рост активов у С-банков оказался ниже, чем у Р-банков (7% против 10%), однако в 2023 году Р-банки снизили темпы роста активов до 3%, а Р-банки до 9%. Заметно, что Р-банки имеют отложенный негативный эффект, который появился в 2022 году, но не проявился в нем.

По нормативу Н1.0 2 Р-банка находились ниже нормативного значения в 10% (ВУЗ-Банк и УбрирБанк), 15 Р-банков находились в пределах от 15% до 25%, а остальные выше 25% (18 банков из 45 оставшихся с лицензией). В 2023 году уже 19 банков имели значение выше 25%, а всего 1 менее 10%. Снова экстремумом является Натиксис Банк – значение норматива составляет 290,9%. Второй по величине норматива Р-банк – Банк Саратов с 68,5%. Из системообразующих банков ВТБ стал единственным с значением норматива в июле 2023 года ниже 10% — 9,4%. Максимальное значение достигалось в 2022 году у Тинькофф Банка – 16,3%, а в 2023 – у РСБХ (16,7%). Региональные банки оказались стабильнее, чем системообразующие ввиду отсутствия санкций и наличия собственных партнеров.

Из банков с официально опубликованным значением Н2 ни один не получил менее 15%. При этом 12 банков из 35 (за вычетом закрытых и банков с отсутствием данных) находятся в пределах 50%, а 15 банков – в значениях выше 80. В 2023 году уже 20 банков из 35 получили значение более 80% и всего 5 – менее 50%. Критичным значением обладает Натиксис Банк в 2023 году – 945,3%, а также ВУЗ-Банка 1419% в 2022 году и 2607% в 2023 году. Это свидетельствует о переизбытке быстроликвидных средств и дефиците долгосрочных. Из рассматриваемых С-банков РСХБ также сталкивается с переизбытком быстроликвидных средств – 139% в 2022 году и 163% в июле 2023 года. Минимальным значением обладает Сбербанк в 2023 году – 47,8%. По данному нормативу Р-банки банки превышают С-банки.

Р-банки стали чуть менее ликвидными на сроке 30 дней – 21 банк находился в пределах 80%-150% в 2022 году, 20 банков выше 150%, а в 2023 году 29 банков в пределах 80%-150% и 16 выше 150%. Все С-банки превышают 69%.

Норматив долгосрочной ликвидности Н4 в 2022 году является критическим для 4 Р-банков: Норвик Банк (14,1%), Натиксис Банк (0,3%), ТольяттиХимБанк (2,7%) и Акибанк (12,1%). При этом нет значительных изменений по распределению банков в значениях норматива Н4 – 19 банков в 2022 году и 20 банков в 2023 году остались в значениях ниже 50% и ни один банк не превышает 110%. Самое высокое значение у С-банков присутствует у Сбербанка в 2023 году – 72,9%., а самое низкое у Тинькофф Банка – 17,6%.

Таким образом, региональные банки отличаются от системообразующих высоких значений норматива Н2 и Н3 и меньшими значениями Н4. С-банки более ориентированы на долгосрочные вклады в периоде 2020 и 2022-2023 гг., в то время как Р-банки предпочитают не иметь «замороженных» средств на срок более года при существующей неопределенности.

Выводы

Сравнительный анализ данных по региональным и системообразующим банкам в периодах экономической нестабильности 21 века позволяет сделать ряд выводов. Региональные банки демонстрируют более высокую стабильность по показателям рентабельности капитала, темпу роста активов и положительной прибыли. За 16 лет доля вкладов физических лиц в обязательствах региональных банков выросла с 38% до 51%, в то время как у системообразующих банков этот показатель увеличился с 14,5% до 48%.

Анализ распределения банков по значениям нормативов ликвидности позволяет понять, что банки ориентируются на более краткосрочные сберегательные инструменты. Запаздывающий эффект на оба типа банков связан с истечением срока действия депозитов, открытых под высокие ставки в период экономических нестабильностей. В этот период системообразующие банки предпочитают иметь долгосрочные средства, в то время как региональные банки располагают краткосрочной ликвидностью при стабильном росте активов.

Не были рассмотрены отдельно банки, лишившиеся лицензии, однако предполагается, что отсутствие долгосрочных средств влияет на отзыв лицензии. Наличие только краткосрочных средств увеличивает риск оттока средств со стороны клиентов. Также не было установлено, какие дополнительные факторы могут влиять на предельные значения нормативов ликвидности и отрицательную прибыль обоих типов банков.

Дальнейшее исследование предполагает использование эконометрической модели на панельных данных с фиксированными эффектами и расширение выборки банков. Таким образом, данное исследование дополняет наше понимание о различиях между системообразующими и региональными банками, а также вносит вклад в исследование экономической нестабильности в 21 веке.

Читайте также

Библиографический список

- Bittner, et al. Why so negative? The effect of monetary policy on bank credit supply across the euro area //Unpublished working paper. – 2020.

- Boyle, et al. Depositor responses to a banking crisis: Are finance professionals special? //Journal of Empirical Finance. – 2022. – Т. 67. – С. 182-195.

- Diamond, D. W., Dybvig P. H. Bank runs, deposit insurance, and liquidity //Journal of political economy. – 1983. – Т. 91. – №. 3. – С. 401-419.

- Hasan, I. et al. Explicit deposit insurance design: International effects on bank lending during the global financial crisis✰ //Journal of Financial Intermediation. – 2022. – С. 100958.

- Ippolito, F., Ozdagli, A. K., Perez,-Orive A. The transmission of monetary policy through bank lending: The floating rate channel //Journal of Monetary Economics. – 2018. – Т. 95. – С. 49-71.

- Алексашенко, С., Миронов, В., Мирошниченко, Д. Российский кризис и антикризисный пакет: цели, масштабы, эффективность //Вопросы экономики. – 2011. – Т. 2. – С. 23-49.

- Алехин, Б. И. Рынок розничных депозитов в России //Экономический журнал. – 2015. – №. 2 (38). – С. 23-33.

- Антонюк, О. А. Региональные банки: игра по новым правилам //Общество: политика, экономика, право. – 2018. – №. 5. – С. 59-62.

- Банк России. Региональные банки: вклад в кредитования, особенности бизнес-модели. 2021. Электронный ресурс. URL: https://cbr.ru/StaticHtml/File/41186/presentation_20210412.pdf [Дата обращения 02.12.2023]

- Банки.ру. Выход ТКС Банка на IPO признан событием 2013 года по версии портала Банки.ру. 2014. Электронный ресурс. URL: https://www.banki.ru/news/lenta/?id=6269270 [Дата обращения 02.12.2023]

- Геворкян, М. Г., Павлова, К. Н. Влияние ключевой ставки на темпы инфляции //Вопросы науки и образования. – 2018. – №. 10 (22). – С. 103-105.

- Годовой отчет Банка ВТБ 2013. Электронный ресурс. URL: https://raex-a.ru/annualreport/VTB2013_rus.pdf [Дата обращения 02.12.2023]

- Данилова Т. Н., Решетов В. А. Применение финансовых моделей для исследования кредитно-депозитных стратегий деятельности коммерческого банка //Финансы и кредит. – 2008. – №. 32 (320). – С. 24-29.

- Дубинин, С. К. Финансовый кризис 2014-2015 гг //Журнал Новой экономической ассоциации. – 2015. – №. 2. – С. 26.

- Инструкция Банка России от 29 ноября 2019 г. № 199-И «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией»

- Коммерческие банки, которые лишились лицензии в период с 2001 по 2023 гг. Коммерческая банки. Электронный ресурс. URL: https://combanks.ru/banki-bez-licenzii/ [Дата обращения 02.12.2023]

- Миклашевская, Н. А., Авдеева, Е. Г. Валютный кризис 2008-2009 гг. в России: причины и особенности //Финансы и кредит. – 2011. – №. 8 (440). – С. 49-56.

- Михеева, Н. Н. Устойчивость российских регионов к экономическим шокам //Проблемы прогнозирования. – 2021. – №. 1 (184). – С. 106-118.

- Письмо Банка России от 29.07.2009 N 93-Т «О работе с банками, устанавливающими процентные ставки по депозитам физических лиц на уровне выше рыночных»

- Сведенцов, В. Л. Тенденции рынка розничных депозитов //Финансы и кредит. – 2010. – №. 43 (427). – С. 34-38.

- Статистический бюллетень Банка России №10. 2023.

- Федеральный закон от 02.12.1990 N 395-1 (ред. от 04.08.2023) «О банках и банковской деятельности» (с изм. и доп., вступ. в силу с 21.10.2023). Статья 20. Основания для отзыва у кредитной организации лицензии на осуществление банковских операций.

- Федеральный закон от 26.10.2002 №127-ФЗ (ред. От 04.08.2023) «О несостоятельности (банкротстве)» (с изм. И под., вступ. В силу с 03.11.2023) , статья 189.10. Основания для осуществления мер по предупреждению банкротства кредитной организации.

- Ягупова, Е. А. Влияние пандемии коронавируса на банковскую систему России //Научный вестник: финансы, банки, инвестиции. – 2020. – №. 3 (52). – С. 49-55.

References

- Bittner, C. et al. Why so negative? The effect of monetary policy on bank credit supply across the euro area //Unpublished working paper. – 2020.

- Boyle, G. et al. Depositor responses to a banking crisis: Are finance professionals special? //Journal of Empirical Finance. – 2022. – Т. 67. – С. 182-195.

- Diamond, D. W., Dybvig P. H. Bank runs, deposit insurance, and liquidity //Journal of political economy. – 1983. – Т. 91. – №. 3. – С. 401-419.

- Hasan, I. et al. Explicit deposit insurance design: International effects on bank lending during the global financial crisis✰ //Journal of Financial Intermediation. – 2022. – С. 100958.

- Ippolito, F., Ozdagli, A. K., Perez,-Orive A. The transmission of monetary policy through bank lending: The floating rate channel //Journal of Monetary Economics. – 2018. – Т. 95. – С. 49-71.

- Aleksashenko, S., Mironov, V., Miroshnichenko, D. Russian Crisis and Anti-Crisis Package: Goals, Scale, Efficiency [Rossiyskiy krizis i antikrizisnyy paket: tseli, masshtaby, effektivnost’]. // Questions of Economics. – 2011. – Vol. 2. – P. 23-49.

- Alekhin, B.I. The Retail Deposit Market in Russia [Rynok roznichnykh depozitov v Rossii]. // Economic Journal. – 2015. – No. 2 (38). – P. 23-33.

- Antonyuk, O.A. Regional Banks: Playing by New Rules [Regional’nye banki: igra po novym pravilam]. // Society: Politics, Economy, Law. – 2018. – No. 5. – P. 59-62.

- Central Bank of Russia. Regional Banks: Contribution to Lending, Business Model Features [Regional’nye banki: vklad v kreditovaniye, osobennosti biznes-modeli]. 2021. Electronic resource. URL: https://cbr.ru/StaticHtml/File/41186/presentation_20210412.pdf[Accessed 02.12.2023].

- ru. The Exit of TCS Bank to IPO Recognized as the Event of 2013 by Banks.ru Portal [Vykhod TKS Banka na IPO prizan sobytiem 2013 goda po versii portaala Banki.ru]. 2014. Electronic resource. URL: https://www.banki.ru/news/lenta/?id=6269270[Accessed 02.12.2023].

- Gevorkyan, M.G., Pavlova, K.N. The Impact of the Key Rate on the Inflation Rate [Vliyaniye klyuchevoy stavki na tempy inflatsii]. // Questions of Science and Education. – 2018. – No. 10 (22). – P. 103-105.

- VTB Bank Annual Report 2013 [Godovoy otchet Banka VTB 2013]. Electronic resource. URL: https://raex-a.ru/annualreport/VTB2013_rus.pdf[Accessed 02.12.2023].

- Danilova, T.N., Reshetov, V.A. Application of Financial Models to Study Credit-Deposit Strategies of a Commercial Bank [Primenenie finansovykh modeley dlya issledovaniya kreditno-depozitnykh strategiy deyatel’nosti kommercheskogo banka]. // Finance and Credit. – 2008. – No. 32 (320). – P. 24-29.

- Dubinin, S.K. Financial Crisis of 2014-2015 [Finansovyy krizis 2014-2015 gg]. // Journal of the New Economic Association. – 2015. – No. 2. – P. 26.

- Instruction of the Central Bank of Russia dated November 29, 2019, No. 199-I «On Mandatory Ratios and Capital Adequacy Ratios for Banks with a Universal License» [Instruktsiya Banka Rossii ot 29 noyabrya 2019 g. № 199-I «Ob obyazatel’nykh normativakh i nadbavkakh k normativam dostatochnosti kapitala bankov s universal’noy litsenziey»].

- Commercial Banks that Lost Their License from 2001 to 2023 [Kommercheskie banki, kotoryye lishilis’ litsenzii v period s 2001 po 2023 gg.]. Commercial Banks. Electronic resource. URL: https://combanks.ru/banki-bez-licenzii/ [Accessed 02.12.2023].

- Miklashevskaya, N.A., Avdeeva, E.G. Currency Crisis of 2008-2009 in Russia: Causes and Features [Valyutnyy krizis 2008-2009 gg. v Rossii: prichiny i osobennosti]. // Finance and Credit. – 2011. – No. 8 (440). – P. 49-56.

- Mikheeva, N.N. Resilience of Russian Regions to Economic Shocks [Ustoichivost’ rossiyskikh regionov k ekonomicheskim shokam]. // Problems of Forecasting. – 2021. – No. 1 (184). – P. 106-118.

- Letter of the Central Bank of Russia dated 29.07.2009 N 93-T «On Working with Banks Establishing Interest Rates on Deposits of Individuals Above Market Rates» [Pismo Banka Rossii ot 29.07.2009 N 93-T «O rabote s bankami, ustanavlivayushchimi protsentnye stavki po depozitam fizicheskikh lits na urovne vyshe rynochnykh»].

- Svedentsov, V.L. Trends in the Retail Deposit Market [Tendentsii rynka roznichnykh depozitov]. // Finance and Credit. – 2010. – No. 43 (427). – P. 34-38.

- Statistical Bulletin of the Central Bank of Russia No.10. 2023.

- Federal Law dated 02.12.1990 N 395-1 (as amended on 04.08.2023) «On Banks and Banking Activities» (as amended, effective from 21.10.2023). Article 20. Grounds for Revocation of a Credit Institution’s License to Conduct Banking Operations [Federal’nyy zakon ot 02.12.1990 N 395-1 (red. ot 04.08.2023) «O bankakh i bankovskoy deyatel’nosti» (s izm. i dop., vstup. v silu s 21.10.2023). Stat’ya 20. Osnovaniya dlya otzyva u kreditnoy organizatsii litsenzii na osushchestvleniye bankovskikh operatsiy].

- Federal Law dated 26.10.2002 No.127-FZ (as amended on 04.08.2023) «On Insolvency (Bankruptcy)» (as amended and supplemented, effective from 03.11.2023), Article 189.10. Grounds for Implementing Measures to Prevent Bankruptcy of a Credit Institution [Federal’nyy zakon ot 26.10.2002 N 127-FZ (red. ot 04.08.2023) «O nesostoyatel’nosti (bankrotstve)» (s izm. i pod., vstup. v silu s 03.11.2023), stat’ya 189.10. Osnovaniya dlya osushchestvleniya mer po preduprezhdeniyu bankrotstva kreditnoy organizatsii].

- Yagupova, E.A. The Impact of the Coronavirus Pandemic on the Banking System of Russia [Vliyaniye pandemii koronavirusa na bankovskuyu sistemu Rossii]. // Scientific Bulletin: Finance, Banks, Investments. – 2020. – No. 3 (52). – P. 49-55.

В данной работе ценно то, что она анализирует различия в депозитной политике системообразующих и региональных банков в периоды экономической нестабильности, что позволяет понять, как банки реагируют на вызовы кризисных ситуаций и какие стратегии они применяют для удержания ликвидности и привлечения клиентов. Анализ шоковых периодов с 2008 по 2023 годы позволяет выявить тенденции и изменения в депозитной политике банков, что может быть полезным для принятия решений в будущих экономических кризисах.

Исследование, посвященное депозитной политике системообразующих и региональных банков России в условиях экономической нестабильности в 21 веке, затрагивает важные аспекты, влияющие на финансовую устойчивость и конкурентоспособность банковской системы страны. В периоды экономических потрясений клиенты банков проявляют повышенную активность в выводе средств, что ставит перед финансовыми институтами задачу не только обеспечения ликвидности, но и эффективного привлечения новых депозиторов.

Цель данного исследования заключается в анализе и сравнении депозитных стратегий системообразующих и региональных банков в условиях экономических шоков с 2008 по 2023 год. Авторы проводят анализ коэффициентами ликвидности, объемов привлеченных депозитов физических лиц и рентабельности банков в ключевые экономические кризисы, такие как кризисы 2008-2010 годов, 2014-2015 годов, а также последующие экономические нестабильности, охватывающие 2020 и 2022-2023 года.

Вопрос к статье:

Какие основные различия в депозитной политике системообразующих и региональных банков России выявлены в периоды экономической нестабильности с 2008 по 2023 год, и как эти различия влияют на устойчивость и финансовую рентабельность этих финансовых институтов?