Технологические инновации в продаже банковских продуктов

Technological innovations in sales of banking products

Авторы

Аннотация

В статье рассматриваются особенности дистанционного обслуживания клиентов банков, связанные со спецификой восприятия потребителями розничных банковских продуктов, в части использования удаленных каналов обслуживания. Проанализирована степень осведомленности населения об удаленных каналах обслуживания и рассмотрены барьеры использования удаленных каналов обслуживания при приобретении розничных банковских продуктов, на основе сегментирования групп потребителей. На основании полученных данных, разработаны предложения по продвижению удаленных каналов обслуживания при использовании банковских продуктов в розничных сегментах потребителей.

Ключевые слова

удаленные каналы обслуживания, потребитель, сегменты потребителей розничных банковских услуг, платежи, переводы, Интернет-банк, банкоматы, банковские терминалы, Интернет, мобильный банк.

Рекомендуемая ссылка

Бычкова Ирина Игоревна, Семенюта Ольга Гетовна. Технологические инновации в продаже банковских продуктов // Современные технологии управления. ISSN 2226-9339. — №3 (63). Номер статьи: 6306. Дата публикации: 22.03.2016. Режим доступа: https://sovman.ru/article/6306/

Authors

Abstract

The article discusses the features of the remote client service related to the behavior of consumers of retail banking products in terms of the use of remote service channels. Analyze the level of awareness of the remote service channels and barriers considered use of remote service channels on the acquisition of retail banking products based on the segmentation of consumer groups. Based on the findings developed proposals to promote remote service channels using banking products in the retail segment of consumers.

Keywords

remote service channels, consumer, customer segments retail banking, payments, transfers, online banking, ATMs, banking terminals, internet, mobile banking.

Suggested citation

Bychkova Irina, Semenyuta Оlga. Technological innovations in sales of banking products // Modern Management Technology. ISSN 2226-9339. — №3 (63). Art. # 6306. Date issued: 22.03.2016. Available at: https://sovman.ru/article/6306/

Введение

Еще десять лет назад казалось, что совершать банковские операции без визита в офис невозможно. В современных условиях активного развития новых технологий, расширяется возможность человека все больше операций осуществлять самостоятельно, не выходя из дома или своего офиса.

Сегодня, без полноценного электронного банкинга, ни один розничный банк уже не может достойно конкурировать на рынке. Особенно это стало актуально в условиях современной ситуации на банковском рынке, когда межбанковское соперничество за клиента значительно обострилось. Наличие мобильного и интернет-банка, сервисов, связанных с использованием электронных денег и прочих дистанционных услуг — один из главных критериев при выборе кредитной организации. В тоже время, не смотря на удобство использования дистанционных каналов обслуживания, российский рынок характеризуется низкой долей использования потребителями сервисов удаленного обслуживания. При формировании банком своих продуктовой и сбытовой стратегий, учет фактора незначительного использования каналов дистанционного обслуживания, должен быть определяющим.

Использование каналов дистанционного обслуживания банковских продуктов

В этой связи, целью данной статьи является рассмотрение современных способов дистанционного банковского обслуживания розничных клиентов банков и анализ поведения потребителей розничных банковских продуктов в части пользования удаленными каналами обслуживания на основе определения степени осведомленности о них населения и возникающих у потребителей «барьеров» при работе с ними.

Итоги маркетинговых исследований, осуществленных ОАО «Сбербанк России» [1,2] и Ipsos-ASI [3] позволяют проанализировать поведение населения в части использования удаленных каналов обслуживания (далее УКО) при совершении розничных операций. Так, по итогам 2013 г. можно говорить о тенденции роста осведомленности населения об УКО, чему активно способствовали банки, а также другие организации, предоставляющие услуги для совершения платежей и переводов, путем проведения различных акций и рекламных кампаний, привлекающих потребителей выгодными условиями и удобством совершения операций.

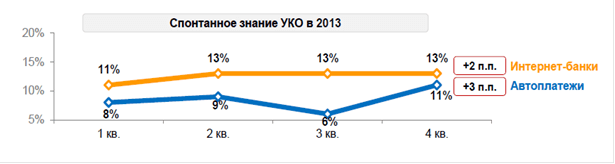

Данные действия принесли свои плоды: в результате предпринятых усилий в течение 2013 года наблюдался постепенный рост осведомленности среди населения об УКО – в частности, об Интернет-банках и Автоплатежах.

Рисунок 1. Знание УКО в 2013г.1

При этом наиболее распространенными платежами, осуществляемыми посредством УКО, являются платежи за сотовую связь, жилищно-коммунальные услуги (далее ЖКХ), Интернет/платное ТВ и погашение задолженности.

Среди способов оплаты по итогам 2014г. в целом выросло пользование Банкоматов/банковских терминалов (с 52% до 55%) для совершения ряда платежей. Растет текущее пользование Интернет-сервисами банков (с 9% до 11%). На этом фоне снижается совершение платежей через Кассу (оплата ЖКХ, Интернета и платного телевидения, штрафов и налогов, образовательных услуг, а также совершение денежных переводов).

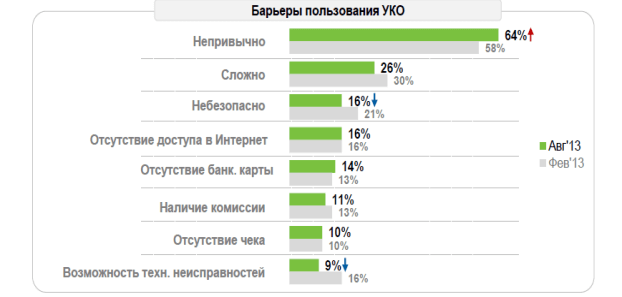

Необходимо обратить внимание, что вместе с ростом осведомленности потребителей снижаются барьеры, «мешающие» пользованию удаленными каналами.

Рисунок 2. Барьеры пользования УКО2

Основными барьерами к совершению платежей и переводов через все рассматриваемые удаленные каналы, по-прежнему, являются «непривычность» и «опасение совершить ошибку». Для Мобильных сервисов и Автоплатежа в тройку основных сдерживающих факторов входит также «низкая осведомленность».

За последнее полугодие 2014г. пользование Банкоматами/терминалами стало более привычным (упоминание «непривычно» снизилось с 46% в феврале 2014г. до 37% в августе 2014г.), однако, чаще в качестве барьера, стало упоминаться «наличие комиссии» (с 3% до 7%). Также повысилось у потребителей упоминание о «боязни мошенников» в качестве препятствия пользованию Банкоматами/терминалами и Интернет-банком (с 7% до 8% и с 9% до 13% соответственно).

Важно также отметить ряд других позитивных тенденций: постепенно снижается общее ощущение сложности совершения платежей через удаленные каналы, а также значительно менее выражено опасение, что совершение платежей через УКО небезопасно. Это свидетельствует о постепенном привыкании потребителей к мысли, что, научившись пользоваться УКО, можно проводить необходимые операции по оплате, не беспокоясь, что платеж не пройдет, или будут другие негативные последствия.

Для усиления позитивных тенденций (снижения «барьеров» у потребителей к пользованию УКО), необходимо дальнейшее продвижение удаленных сервисов с акцентом на их преимуществах над «привычными» способами оплаты.

Рост знания альтернативных способов совершения оплаты, и постепенное снижение «барьеров» отражаются на поведении потребителей – растет фактическое пользование удаленными и понемногу снижается пользование традиционными каналами обслуживания. Данный тренд наблюдается практически во всех потребительских сегментах, в том числе и в наиболее «консервативном» сегменте пенсионеров, которые вместе со всеми остальными начинают осознавать преимущества УКО.

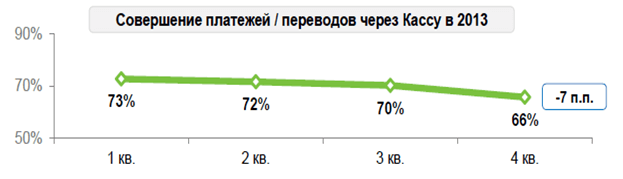

Благодаря активному продвижению банками удаленных каналов оплаты, наблюдается не только тенденция роста осведомленности потребителей об альтернативных способах совершения платежей и переводов, но и фактическое изменение его поведения, в частности – постепенный уход от кассы, как традиционного способа обслуживания.

Рисунок 3. Совершение платежей/переводов через Кассу в 20133

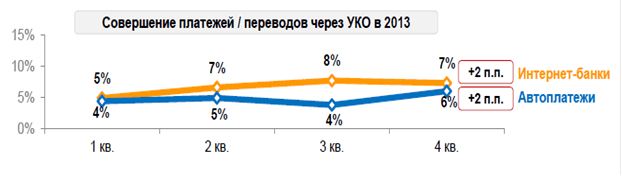

Важно, что потребители, «уходя» от кассы как способа оплаты услуг, не покидают территорию банка, а постепенно вливаются в поток использования удаленных каналов – интернет-банки, сервисы по автоматическому списанию средств со счета и т.д.

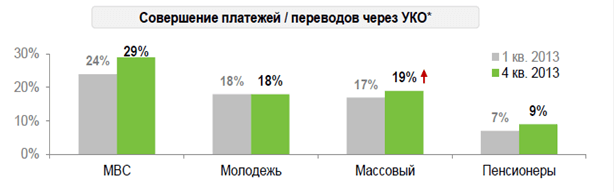

Рисунок 4. Совершение платежей/переводов через УКО в 20134

Тенденция «перехода» потребителей из касс в удаленные каналы наблюдается практически во всех потребительских сегментах:

- значимый рост показателей пользования УКО для совершения платежей и переводов произошел в массовом сегменте (с 17% до 19%);

- в сегментах «Массовый высокодоходный» (далее МВС) и «Пенсионеры» также наблюдается позитивный тренд.

Рисунок 5. Совершение платежей/переводов через УКО5

Отсутствие позитивного тренда по активизации пользования УКО среди молодежи, очевидно, можно объяснить следующим образом:

- уровень пользования УКО среди молодежи уже сравним с активностью массового сегмента (что, скорее всего, говорит об изначально более высокой готовности пользоваться современными технологичными каналами обслуживания);

- вполне вероятно, что активность пользования УКО в сегменте «Молодежь» находится на своем максимуме – для дальнейшего роста пользования УКО необходимо более глубокое вовлечение сегмента в саму категорию банковских услуг.

Тенденция перехода потребителей от привычных способов совершения оплаты услуг к УКО, находится еще на старте своего развития: знание удаленных каналов оплаты только начинает формироваться, пользование медленно набирает обороты.

В будущем рост показателей знания и пользования УКО будет только ускоряться, прежде всего потому, что подрастает молодое поколение, которое не боится применять технологии в повседневной жизни и, как никто другой, понимает их преимущества перед традиционными «устаревающими» способами.

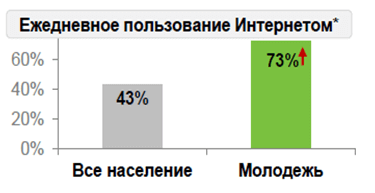

Образ жизни молодого «продвинутого» в части технологий поколения, значительно отличается от среднего — они «живут» в Интернете, пользуясь всеми его «благами». Чем моложе поколение, тем сильнее оно «погружено» в Интернет, проводя там большое количество времени.

Рисунок 6. Ежедневное пользование Интернетом в 2014г. [1]

Молодежь будет взрослеть и постепенно заменять собой массовый сегмент, который, по сравнению с молодым поколением, больше привык к офлайн миру, нежели к интернету и различным гаджетам.

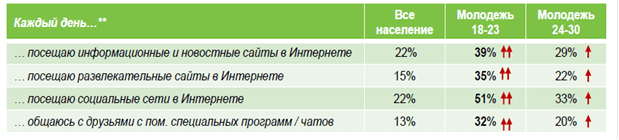

Рисунок 7. Использование Интернета в сегменте «Молодежь»6[2]

Тенденция перехода банков к обслуживанию розничных клиентов посредством удаленных каналов обслуживания появилась достаточно давно, а технологическая динамика УКО представлена только новыми модификациями уже имеющихся технологий. Однако использование дистанционных каналов, экономически выгодных банкам для проведения бизнес-процессов, в долгосрочном использовании оказывается весьма проблематично, а может быть даже пагубно для банка, так как в ряде случаев вызывает отток посетителей из традиционных банковских филиалов. Исчезает живое общение «банк – потребитель», что существенно затрудняет дальнейшее построение отношений банка со своим клиентом. Устранением этого диссонанса является введение в 2015 году пилотного проекта по упрощению способов оплаты коммунальных услуг, представленного ФГУП «Почта России», в виде введения в практическую деятельность мобильного почтово-кассового терминала. Основа работы прибора – специально разработанное мобильное приложение Почты России для смартфона на базе платформы Android и контрольно-кассовая машина для печати фискальных чеков. В смартфон загружаются справочники контрагентов и вводится маршрут следования почтальона по доставочному участку. Почтальон на дому активно общается с потребителем, решая его проблемы, и активно пропагандируя новые банковские продукты.

Заключение

В завершении данной статьи необходимо отметить:

- перечисление всех вышеуказанных банковских услуг, с точки зрения их инновационной составляющей, приводит к выводу, что новых банковских услуг на сегодняшний день не наблюдается. Всё, что объявляется новизной, на самом деле просто новые свойства уже существующих банковских услуг;

- к инновациям в банковском розничном бизнесе в настоящее время отнесены не банковские продукты и услуги, а методы их продвижения на российском банковском рынке, в том числе посредством сервисов удаленных каналов обслуживания;

- ключевой нишей для развития удаленных каналов обслуживания на текущий момент является сегмент «Молодежь»;

- в целях последующей экспансии УКО в розничном сегменте, необходимо повышать финансовую грамотность населения за счет снижения «барьеров» использования УКО.

Таким образом, сейчас нет инноваций при выпуске, так называемых новых банковских продуктов, а есть лишь инновации в свойствах уже существующих. Поэтому, по-нашему мнению, именно сейчас — когда банки не могут, а потребители не хотят — можно считать инновационной стратегией — формирование социально ориентированной модели разработки и продвижения банковских продуктов и услуг.

________________

1 База: все (N = 6 600) Значимый рост / снижение (4 кв. ‘13 vs. 1 кв.’13)

2 Значимый рост / снижение по сравнению с предыдущим периодом (авг’13 vs. фев’13)

3 База: все (N = 6 600).Значимый рост / снижение (4 кв. ‘13 vs. 1 кв.’13)

4 База: все (N = 6 600). Значимый рост / снижение (4 кв. ‘13 vs. 1 кв.’13)

5 Интернет-сервисы, мобильные сервисы, Автоплатежи, электронные кошельки Значимый рост / снижение по сравнению с предыдущим периодом

6 Где «Молодежь» – потребители 18-25 лет, не высокодоходные

Читайте также

Библиографический список

- Трекинговое исследование «Поведение населения в части совершения платежей и переводов», 2013г., подготовленное по заказу ОАО «Сбербанк России».

- «Сегментационное исследование», 2011 г., подготовленное по заказу ПАО «Сбербанк России».

- Отчет по исследованию «Отслеживание динамики знания и пользования каналами совершения платежей и денежных переводов» 3 марта 2014 — 31 августа 2014, Ipsos-ASI.

- Бычкова И.И. Построение продуктового предложения банка// Гуманитарно и социально-экономические науки. – 2014. — №5

- Мазняк В. М., Учебно-методический комплекс учебной дисциплины «Управление банковским продуктом» для направления 08.05.00 «Менеджмент», аннотированная магистерская программа 08.05.0013 «Финансовый менеджмент», Ростов-на-Дону, 2009.

- Маркова О.М., Коммерческие банки и их операции: учеб. пособие для вузов / О.М. Маркова, Л.С. Сахарова, В.Н. Сидоров. – М.: Банки и биржи: ЮНИТИ, 2010.

- Портер М., Конкурентное преимущество: Как достичь высокого результата и обеспечить его устойчивость; Пер. с англ. – М.: Альпина Бизнес Букс.- 2005.

- Тедеев А. А., Электронные банковские услуги. – СПб.: «Норма», 2007.

- Статья «Классификация розничных операций» сайт Banki.ru http://bankir.ru/publikacii/20061004/klassifikaciya-roznichnih-operacii-1373740/

- Статья «Демографические признаки сегментации рынка», сайт PowerBanking http://powerbranding.ru/segmentirovanie/socialno-demograficheskoe/

References

- Tracking Study “Behavior of the population in terms of making payments and transfers”, 2013. Commissioned by OJSC “Sberbank of Russia”.

- “Segmentation study”, 2011. Commissioned by PJSC “Sberbank of Russia”.

- A report on the study “Monitoring the dynamics of knowledge and use channels to make payments and money transfers” March 3, 2014 – August 31, 2014, Ipsos-ASI.

- Bychkova II Construction Bank’s product offering // Humanitarian and socio-economic sciences. – 2014. – №5.

- Maznyak VM, Educational-methodical complex of discipline “Management of bank product” for the direction 05.08.00 “Management”, annotated master’s program 08.05.0013 “Financial Management”, Rostov-on-Don, 2009.

- Markova OM, commercial banks and their operations: Proc. manual for schools / OM Markov, LS Sakharov, VN Sidorov. – M .: Banks and exchange: UNITY

- Porter, Competitive Advantage: How to achieve high results and to ensure its sustainability; Trans. from English. – M .: Alpina Business Buks.- 2005.

- Tedeyev AA, Electronic Banking Services. – SPb .: “Norma”, 2007.

- ‘Retail operations Classification “website Banki.ru http://bankir.ru/publikacii/20061004/klassifikaciya-roznichnih-operacii-1373740/

- The article “Demographic characteristics of market segmentation”, the site PowerBanking http://powerbranding.ru/segmentirovanie/socialno-demograficheskoe/