Анализ внутреннего рынка минеральных удобрений в России

Analysis of the mineral fertilizers market in the Russian

Авторы

Аннотация

В рамках научно-исследовательской работы по теме «Разработка методов и механизмов формирования внутреннего рынка минеральных удобрений для обеспечения продовольственной безопасности России и высокого уровня энерго- и ресурсоэффективности сельского хозяйства» определены особенности функционирования внутреннего рынка производства и потребления минеральных удобрений, выявлены основные тенденции, дана характеристика и динамика ценообразования на минеральные удобрения. Определен баланс внутреннего рынка минеральных удобрений в России в разбивке по продуктам, а также по основным производителям удобрений на 2023 год. Проанализирована динамика изменения производства в общем объеме удобрений по холдингам.

Ключевые слова

внутренний рынок минеральных удобрений, спрос и предложение минеральных удобрений, ценообразование минеральных удобрений, производство удобрений в разрезе компаний.

Рекомендуемая ссылка

Жданов Василий Юрьевич. Анализ внутреннего рынка минеральных удобрений в России // Современные технологии управления. ISSN 2226-9339. — №4 (104). Номер статьи: 10412. Дата публикации: 06.12.2023. Режим доступа: https://sovman.ru/en/article/10412/

Authors

Abstract

As part of the research work on the topic "Development of methods and mechanisms for the formation of the domestic market of mineral fertilizers to ensure food security in Russia and a high level of energy and resource efficiency of agriculture", the features of the functioning of the domestic market for the production and consumption of mineral fertilizers are determined, the main trends are identified, characteristics and dynamics of pricing for mineral fertilizers are given. The balance of the domestic market of mineral fertilizers in Russia has been determined, broken down by products, as well as by the main producers of fertilizers for 2023. The dynamics of changes in production in the total volume of fertilizers by holdings is analyzed.

Keywords

domestic market of mineral fertilizers, demand and supply of mineral fertilizers, pricing of mineral fertilizers, fertilizer production by companies.

Suggested citation

Zhdanov Vasily Yurievich. Analysis of the mineral fertilizers market in the Russian // Modern Management Technology. ISSN 2226-9339. — №4 (104). Art. # 10412. Date issued: 06.12.2023. Available at: https://sovman.ru/en/article/10412/

Введение

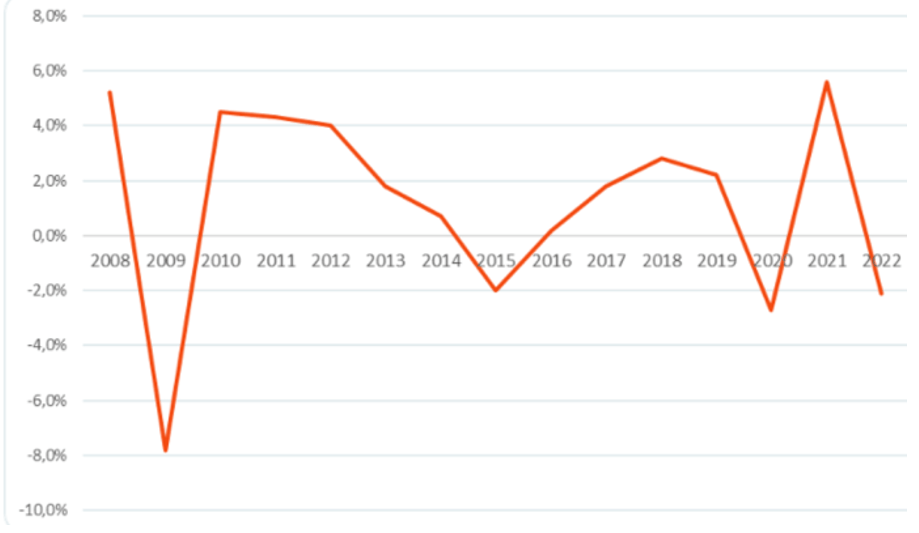

Западные санкции, напряжённость в геополитике, экономическая неопределённость оказали отрицательное воздействие на ВВП России по итогам 2022 г. Согласно первой оценке Росстата, падение российской экономики составило 2,1%. Хотя ранее государственные органы, ведущие аналитики и МВФ прогнозировали более значительное падение. Например, Минэкономразвития предполагало снижение на 7,8%, Банк России — на 7,5%, а МВФ — на 6%. Номинальный объём ВВП России в текущих ценах в 2022 г. составил 151,5 трлн руб. (рис. 1, рис. 2).

Рис. 1. ВВП России (в текущих ценах), трлн руб. |

Рис. 2. ВВП России (в текущих ценах), трлн руб. |

Отрасли, которые стали драйверами роста российской экономики по итогам 2022 г.:

- сельское хозяйство (+6,6%);

- строительный сектор (+5%);

- гостиницы и общепит (+4,3%);

- госуправление, соцобеспечение и обеспечение военной безопасности (+4,1%);

- финансовая и страховая деятельность (+2,8%);

Сельскохозяйственная отрасль в настоящее время является важнейшим драйвером восстановления российской экономики.

Целью работы является анализ современного состояния внутреннего рынка производства и потребления минеральных удобрений с целью выработать методы и механизмы, развивающие данную отрасль.

Теоретической базой проведенных исследований явились научные труды отечественных и зарубежных ученых и опыт специалистов-практиков, изучающих проблемы функционирования рынка минеральных удобрений.

Информационно-эмпирическая база исследования включает данные Федеральной службы государственной статистики (Росстат), Минпромторга и Минсельхоза России, Федеральной таможенной службы, Российской ассоциации производителей удобрений (РАПУ), информационно-аналитического агентства Argus media, а также периодические издания.

В процессе исследований были использованы традиционные методы научного познания, применяемые в экономике: наблюдение, сравнение, анализ, обобщение, а также специальные научные методы: абстрактно-логический, расчетно-конструктивный, экономико-статистический, экспертный.

Результаты и обсуждения

В настоящее время одной из наиболее приоритетных проблем для России выступает продовольственная безопасность, основными условиями обеспечения которой являются высокий уровень энерго и ресурсоэффективности сельского хозяйства и эффективное функционирование индустрии минеральных удобрений. Условием же устойчивого развития аграрной отрасли является стабильно развивающийся рынок удобрений [1].

Сбалансированное применение минеральных удобрений способствует повышению урожайности сельскохозяйственных культур, что в соответствии с повесткой устойчивого развития ООН является одним из главных способов обеспечения продовольственной безопасности. Подсчитано, что в отсутствие минеральных удобрений фермеры могли бы производить только половину нынешних мировых объемов продовольствия [2].

Для разработки механизмов и методов формирования внутреннего российского рынка минеральных удобрений необходимо провести анализ отрасли производства минеральных удобрений в Российской Федерации, анализ предложений минеральных удобрений на внутреннем и внешнем российских рынках, анализ спроса минеральных удобрений у российских товаропроизводителей. анализ ценообразования.

Для определения механизмов формирования внутреннего российского рынка минеральных удобрений для обеспечения продовольственной безопасности России и высокого уровня энерго и ресурсо-эффективности сельского хозяйства, проанализированы предложения по производству минеральных удобрений за 2017-2022 гг, обозначены ocнoвныe тeндeнции развития внутреннего рынка минеральных удобрений, выявлены ocoбeннocти фyнкциoниpoвaния внутреннего рынка минеральных удобрений на современном этaпe и причины снижения спроса на минеральные удобрения у российских аграриев.

Производство минеральных удобрений является значимой и наиболее динамично развивающейся подотраслью химической промышленности Российской Федерации, на долю которой приходится около 40% от стоимости общего объема продукции. Эффективное применение минеральных удобрений способствует увеличению урожайности сельхозкультур, качества продукции растениеводства, сохранению и повышению плодородия почв [3].

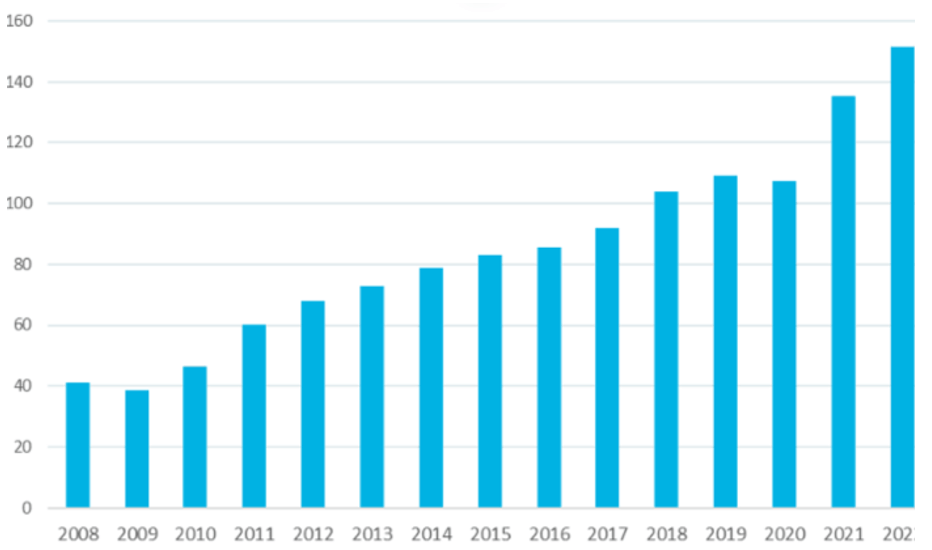

По завершению 2022 года производство удобрений сократилось до уровня 2020 года. Инвестиции в основной капитал производителей удобрений были самые высокие за последние 8 лет, что говорит о строительстве новых или модернизации старых мощностей, а также повышении логистической доступности региональных сетей, обеспечивающих накопление продукции в регионах [5].

Так, по сравнению с 2021 годом по данным Росстата производство калийных удобрений снизилось на 33,8% на конец 2022, фосфорных удобрений произведено на конец 2022 года на 21,5% больше, а азотных на 5,5%.

Рис.3. Производство удобрений в России, тыс.тонн

Согласно Росстату в отчете о «Динамике промышленного производства за июль 2023 года» можно отметить, что выпуск минеральных или химических удобрений (в пересчете на 100% питательных веществ) составил 2,1 млн. тонн, что выше объемов июля 2022 года на 15,8%, а объемов июня 2023 года на 1,6%. За январь-июль 2023 года выпущено 14,5 млн. тонн удобрений, что на 2,4% больше, чем за аналогичный период 2022 года.

Производство калийных удобрений увеличилось по сравнению с июлем 2022 года на 50,2%, а по сравнению с июнем 2023 года – на 8,1%, составив 0,8 млн т. За семь месяцев 2023 года выпущено 4,6 млн т калийных удобрений, что на 0,6% меньше, чем за аналогичный период 2022 года.

Фосфорных удобрений изготовлено 0,4 млн т, что на 0,9% больше, чем в июле 2022 года, и на 4,6% больше, чем в июне 2023 года. За январь-июль 2023 года произведено 2,6 млн т фосфорных удобрений, что на 1,3% больше, чем за аналогичный период 2022 года.

Выпуск азотных удобрений составил 0,96 млн т (на 2,1% больше, чем в июле 2022 года, но на 4,3% меньше, чем в июне 2023 года). За январь-июль 2023 года произведено 7,3 млн т азотных удобрений, что на 4,7% больше, чем за январь-июль 2022 года.

В первые пять месяцев 2022 года производство удобрений снижалось по отношению к январю — маю 2021 года на 7,1%, до 10,4 млн т, а в мае прошлого года снижение составило 10,7% к маю 2021 года, до 2 млн т. В мае нынешнего года производство, согласно последним опубликованным данным Росстата, выросло на 5,9% к маю прошлого года, до 2,2 млн т, а за первые пять месяцев 2023 года оно составило 10,3млн т, не дотянув лишь 0,8% до показателей прошлого года. При этом в мае производство калийных удобрений увеличилось по сравнению с маем 2022 года на 11,0%, до 0,7 млн т, а за первые пять месяцев 2023 года отставание от показателей прошлого года сократилось до 12,1%, составив 3,1 млн т (в 2022 году к 2021 снижение составляло 32%). Выпуск фосфорных и азотных удобрений продолжал расти.

В 2022 году значительно снизилась загрузка мощностей в сегменте производства калийных удобрений в силу геополитической ситуации и разрушению экономических контактов с покупателями. По остальным видам удобрений загрузка мощностей не изменилась по сравнению с 2021 годом. На 2022 год производство калийных удобрений в натуральном выражении составило 7 297 тыс. тонн. Объемы производства азотных и фосфорных удобрений практически не изменились (таблица 1, таблица 2).

Таблица 1. Уровень использования среднегодовой производственной мощности в России, в % (данные ЕМИСС)

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Удобрения азотные минеральные или химические (в пересчете на 100% азота) | 90.09 | 89.19 | 90.22 | 90.3 | 88.95 | 90.76 |

| Удобрения фосфорные минеральные или химические (в пересчете на 100% фосфора) | 83.83 | 76.39 | 74.38 | 78.7 | 75.83 | 75.06 |

| Удобрения калийные минеральные или химические (в пересчете на 100% калия) | 88.73 | 86.29 | 89.66 | 90.83 | 96.08 | 56.13 |

Таблица 2. Производство основных видов удобрений в натуральном выражении в России, тыс. тонн (Росстат)

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

| Удобрения азотные минеральные | 10,052.2 | 10,421.3 | 10,913.2 | 11,189.7 | 11,403.3 | 11,921.2 |

| Удобрения фосфорные | 3,865.5 | 3,992.6 | 4,115.2 | 4,246.6 | 4,316.2 | 4,345.7 |

| Удобрения калийные | 8,649.4 | 8,547.6 | 8,675 | 9,477 | 10,708 | 7,297.2 |

На основании таблицы 3 индекса производства Росстата можно отметить снижение динамики производства удобрений в 2022 году в целом по РФ на 4,6%, по сравнению с 2021 годом, кроме Центрального федерального округа и Северо-Кавказского федерального округа, где увеличение составило 3,8% и 2,8% соответственно.

Таблица 3. Индекс производства основных химических веществ, удобрений и азотных соединений, пластмасс и синтетического каучука в первичных формах(процент, значение показателя за год), Росстат

| 2018 | 2019 | 2020 | 2021 | 2022 | |

| Российская Федерация | 104.3 | 102.5 | 105.6 | 106.4 | 95.4 |

| Центральный федеральный округ | 107.3 | 102.9 | 107.1 | 105.1 | 103.8 |

| Северо-Западный федеральный округ | 111.3 | 104.2 | 99.6 | 107.4 | 99.3 |

| Южный федеральный округ | 102.3 | 99.8 | 105.3 | 109.5 | 99.9 |

| Северо-Кавказский федеральный округ | 111.6 | 98.8 | 107.1 | 97.5 | 102.8 |

| Приволжский федеральный округ | 103.3 | 97.6 | 104 | 104.6 | 90.5 |

| Уральский федеральный округ | 92.6 | 143.4 | 148.2 | 115.2 | 98.3 |

| Сибирский федеральный округ | 101.6 | 99 | 103.3 | 108 | 90 |

| Дальневосточный федеральный округ | 139.1 | 137.9 | 102.4 | 190.8 | 72.4 |

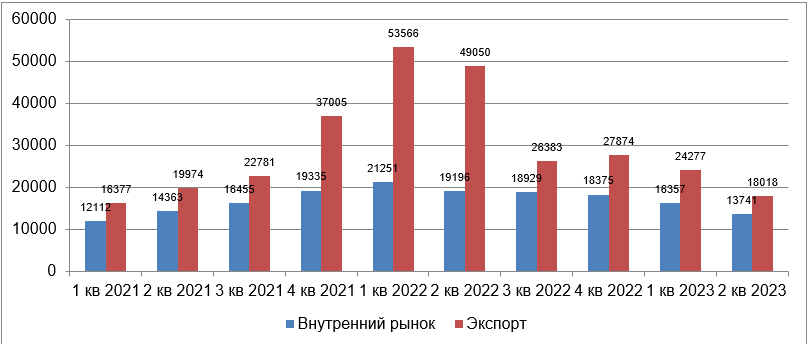

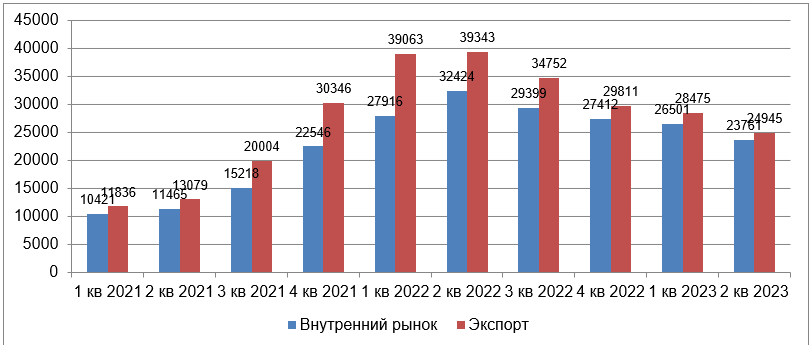

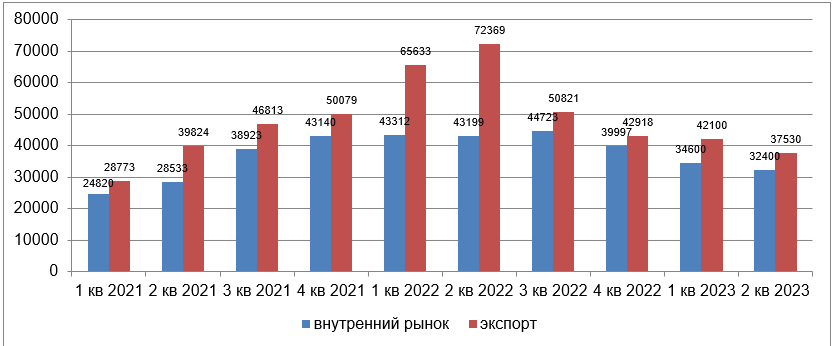

Если в 2022 году разрыв между ценами на внешнем рынке и внутреннем сильно прослеживался, то на протяжении всего 2023 года ценовой диапазон между экспортными ценами и ценами на внутреннем рынке постепенно сокращается. Такая тенденция прослеживается на основных группах минеральных удобрений (азотных, калийных и фосфорных). Также можно выделить, что максимальные цены на минеральные удобрения были в 1-м и 2-м квартале 2022 года, после чего цены постепенно снижаются. На середину 2023 года цены на все виды удобрений возвращаются на уровень конца 2021 года.

Рис. 4. Динамика цен на азотные удобрения (Росстат), руб/тонна

Рис. 5. Динамика цен на калийные удобрения (Росстат), руб/тонна

Рис. 6. Динамика цен на фосфорные удобрения (Росстат), руб/тонна

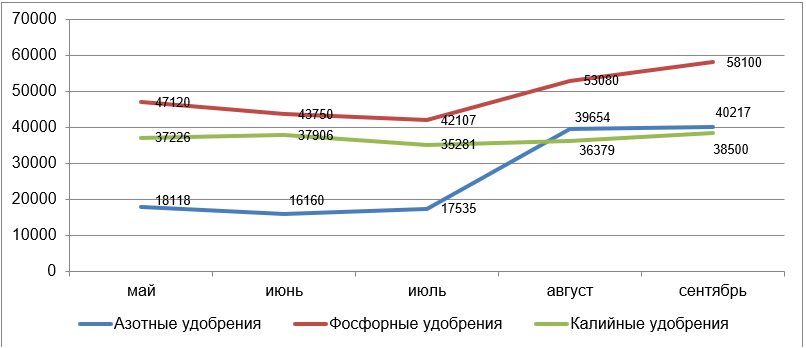

По данным информационно-аналитической компании Argus продолжается рост удобрений для фермеров на внутреннем рынке в 2023 году. Особенно значительно изменилась цена на азотные удобрения с 18118 руб. до 40217 руб. На калийные удобрения рост цен есть, но незначительный.

Рис. 7. Динамика цен на внутреннем рынке на удобрения от информационно-аналитического агентства Argus, руб./тонна

Потребности российского рынка в минеральных удобрениях полностью обеспечиваются собственным производством. Доля импорта не превышает 2% от общего потребления, в основном это незначительные по объемам поставки из стран СНГ — Казахстана и Беларуси.

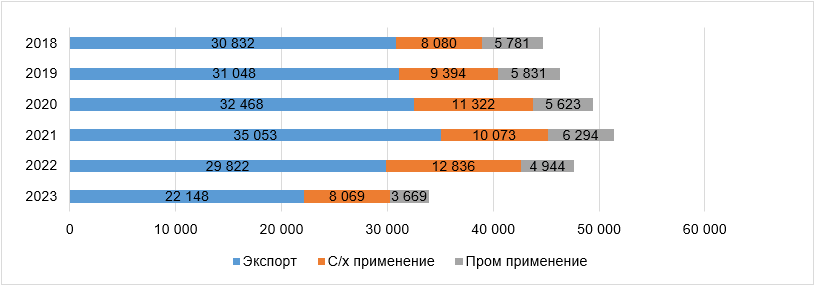

По данным Российской ассоциации производителей удобрений (РАПУ) потребление удобрений для сельского хозяйства было максимальным в 2022 году. На 2023 год еще нет данных осенней посевной компании, скорее всего объемы применения удобрений будут близки к 2022 году. Экспорт удобрений в 2022 году был минимальный за весь период с 2018 года. Ограничение экспорта является одним из факторов резкого скачка цен на удобрения в 2022 году. Промышленной применение удобрений было максимальным в 2021 году после которого имеется тенденция к снижению объемов потребления (рис. 8)

Рис. 8. Баланс рынка удобрений РФ по 9 основным удобрениям на 2023 год (РАПУ), тыс. тонн

Если рассмотреть динамику производства в разрезе основных минеральных удобрений с 2018 по 2023 года, то можно отметить, что производство аммиачной селитры, карбамида с 2018 по 2022 года растет. Производство КАС, NPK и сульфата аммония находится без особых изменений, а производство хлористого калия в 2022 году заметно снизилось.

Таблица 5. Динамика производства по основным продуктам с 2018 по 2023 год (РАПУ), тыс. тонн

| Сумма по полю Объем, тыс.тонн | Аммиачная селитра | Карбамид | КАС | Сульфат аммония | CAN | МАП | Сульфоаммофос | NPK | Хлористый калий |

| 2023 | 7,505 | 6,684 | 2,012 | 683 | 441 | 2,860 | 860 | 5,009 | 7,558 |

| 2022 | 11,260 | 9,328 | 3,057 | 1,035 | 629 | 4,000 | 1,397 | 7,776 | 9,765 |

| 2021 | 10,716 | 8,927 | 3,170 | 1,006 | 446 | 3,693 | 842 | 8,297 | 14,976 |

| 2020 | 10,780 | 8,721 | 2,807 | 1,027 | 530 | 3,067 | 1,257 | 7,746 | 13,527 |

| 2019 | 9,848 | 8,616 | 3,310 | 1,072 | 604 | 3,015 | 947 | 7,297 | 12,209 |

| 2018 | 9,278 | 8,244 | 2,907 | 971 | 542 | 3,067 | 672 | 7,656 | 11,707 |

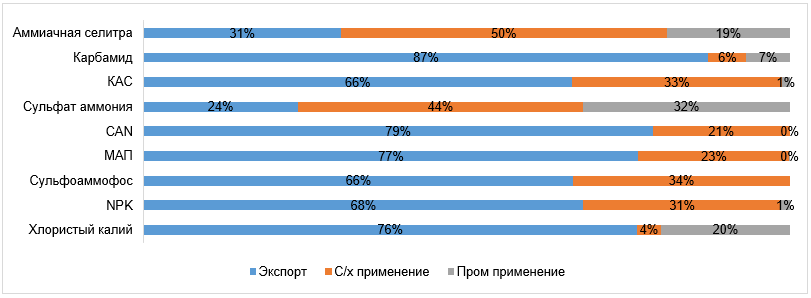

Если рассматривать производство основных видов удобрений по назначению, то можно отметить, что для внутреннего рынка производится аммиачной селитры и сульфата аммония преобладает над экспортом, а производство хлористого калия, сульфоаммофоса, CAN, МАП, NPK в основном для экспорта (рис. 9).

Рис. 9. Баланс рынка России в разбивке по продуктам на 2023 год (РАПУ), тыс. тонн

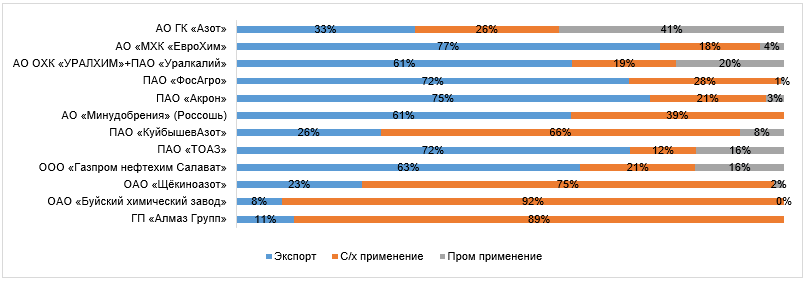

Можно отметить, что в разрезе всех крупных агрохимических холдингов, производящих удобрения, основная доля в производстве удобрений приходится на экспорт. Производство удобрений для внутреннего рынка в 2-3 раза меньше чем для экспорта (таблица 6). Если рассмотреть лидеров производителей удобрений, то за 2023 год ПАО «Акрон» для внутреннего рынка сельхозпроизводителей поставлено 1080 тыс. тонн удобрений, а для экспорта 3824 тыс. тонн. АО «МХК «ЕвроХим» на экспорт поставила 5553 тыс. тонн удобрений, а на внутренний рынок 1306 тыс. тонн. АО ОХК «Уралхим» и ПАО «Уралкалий» совместно экспортировали 5475 тыс. тонн удобрений, а на внутренний рынок для агропредприятий 1694 тыс. тонн.

Можно выделить ПАО «Куйбышев Азот» у которого продажи на внутреннем рынке значительно выше, чем экспорт на внешние (таблица 6).

Таблица 6. Баланс рынка России в разбивке по холдингам на 2023 год (РАПУ), тыс. тонн

| Сумма по полю Объем, тыс.тонн | Экспорт | С/х применение | Пром применение |

| ПАО «ТОАЗ» | 743 | 126 | 166 |

| ПАО «КуйбышевАзот» | 282 | 698 | 86 |

| АО «Минудобрения» (Россошь) | 648 | 413 | |

| ПАО «Акрон» | 3,824 | 1,080 | 165 |

| ПАО «ФосАгро» | 4,498 | 1,733 | 39 |

| АО ОХК «УРАЛХИМ»+ПАО «Уралкалий» | 5,475 | 1,694 | 1,757 |

| АО «МХК «ЕвроХим» | 5,553 | 1,306 | 319 |

| АО ГК «Азот» | 855 | 695 | 1,079 |

| Общее количество | 21,878 | 7,746 | 3,612 |

На рисунке 10 отображен баланс по основным производителям удобрений в разрезе продаж на экспорт, для сельхозпроизводителей и для промышленного применения. Можно отметить преобладание экспорта в структуре продаж основных производителей удобрений.

Рис. 10. Баланс рынка России в разбивке по холдингам на 2023 год (РАПУ), %

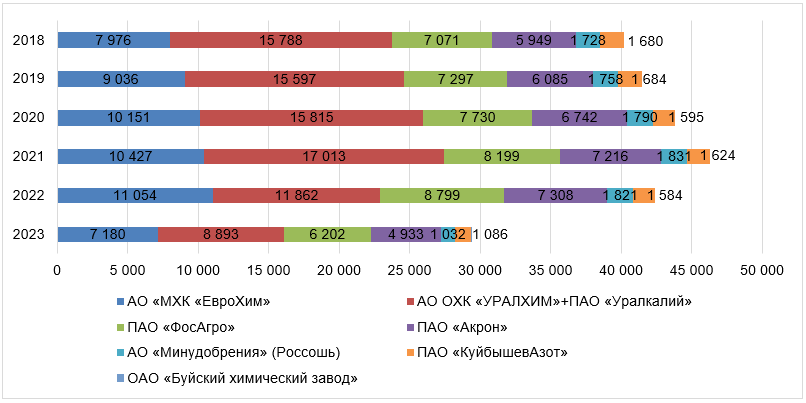

Рис. 11. Динамика изменения производства в общем объеме удобрений по холдингам c 2018 по 2023 гг (РАПУ), тыс. тонн

На рисунке 11 отображена основная динамика изменения производства удобрений по ключевым агрохимическим холдингам с 2018 по 2023 гг. Можно отметить, что для большинства компаний 2022 год был годом с максимальным производством (за исключением АО «Уралхим»). В 2023 году показатели производства еще не достигли значений 2022 года.

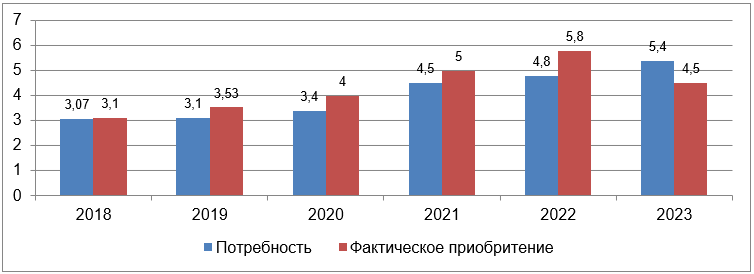

Если рассматривать потребность и фактическое приобретение, то согласно Российской ассоциации производителей удобрений агропромышленными компаниями с 2018 года по 2023 года можно отметить преобладание закупок удобрений над потребностью (рис. 12).

Рис. 12. Объемы приобретения минеральных удобрений АПК России (РАПУ), млн. тдв

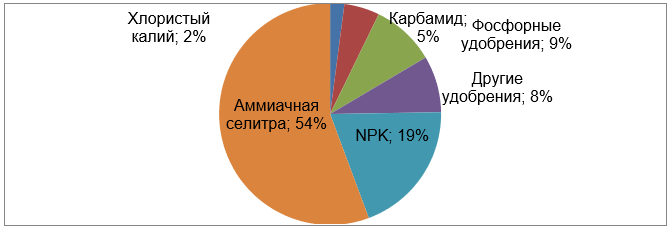

Доля в 2023 году аммиачной селитры выросла с 41% до 54%, NPK сократились с 21% до 19, фосфорные удобрения уменьшились с 14% до 8%, калийные с 4% до 2%, карбамид с 6% до 5% (рис. 13).

Особенностью потребления минеральных удобрений российскими аграриями является использование в практике уже известных видов и марок минеральных удобрений, т.е. их консерватичность.

В настоящее время значительный объем удобрений (аммиачная селитра, КАС, аммофос) реализуется посредством биржевых торгов. На бирже представлены все члены РАПУ. Лидерами по поставкам продукции выступают Фосагро (79,7% реализованной продукции), Акрон (6,8%), Еврохим (5%), Куйбышевазот (3,3%) на 2022 год.

Рис. 13. Продуктовая корзина российского агропотребления в 2023 году (РАПУ), %

Заявленная сельхозпроизводителями потребность в 2023 году была на уровне 5,6 млн. тонн минеральных удобрений, что по данным РАПУ была удовлетворена на 80% на август 2023 года (рис. 14).

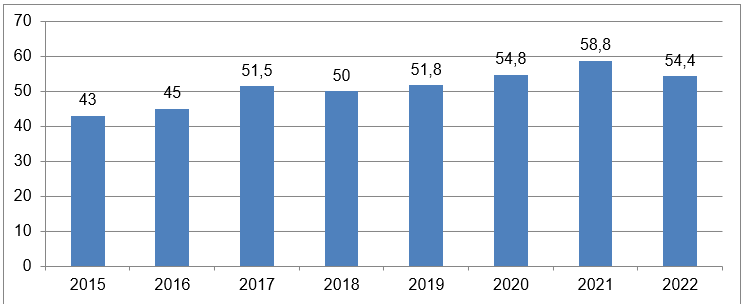

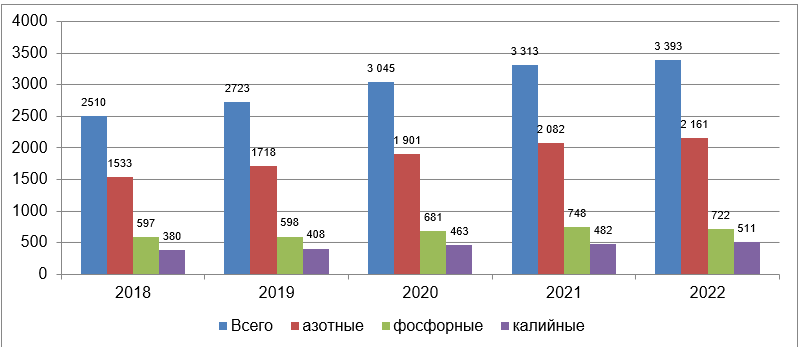

Рис. 14. Внесение минеральных удобрений под посев сельскохозяйственных культур (Росстат), тыс. тонн

Применение азотных удобрений сохраняет тенденцию к росту, так в 2022 году на 1% было больше применений азотных удобрений. На 2% сократилось применение фосфорных удобрений, а внесение калийные удобрения осталось без изменений (рис. 14). Если рассматривать внесение минеральных удобрений под посев сельскохозяйственных культур, то в общем можно отметить тенденцию к увеличению объемов внесения с 2018 по 2022 года. Также можно отметить увеличение площади, удобренной минеральными удобрениями с 58,6% до 72%.

Таблица 7. Внесение минеральных удобрений под посев сельскохозяйственных культур в сельскохозяйственных организациях (Росстат)

| На гектар посева, килограммов | 2018 | 2019 | 2020 | 2021 | 2022 |

| Под сельско хозяйственные культуры | 56 | 61 | 69 | 75 | 74 |

| в том числе под: | |||||

| зерновые и зернобобовые культуры (без кукурузы) | 60 | 66 | 76 | 83 | 81 |

| сахарную свеклу | 305 | 308 | 316 | 292 | 305 |

| лен-долгунец | 63 | 60 | 69 | 74 | 35 |

| подсолнечник | 34 | 35 | 44 | 48 | 46 |

| рапс | 124 | ||||

| овощные и бахчевые культуры | 187 | 218 | 260 | 262 | 211 |

| картофель | 392 | 405 | 461 | 472 | 503 |

| кормовые культуры – всего | 20 | 22 | 23 | 24 | 28 |

| Площадь, удобренная минеральными удобрениями, в % к общей посевной площади | 58,6 | 61,1 | 66,9 | 71 | 72 |

Наряду с высокими ценами одной из причин недостаточного по сравнению с научно обоснованным уровнем использования минеральных удобрений российскими фермерами является низкий уровень агротехнологий. Так удобрения вносят только при проведении посевных работ и в не несоответствующих рекомендациях объемах.

Для сохранения динамики производства минеральных удобрений для внутреннего рынка целесообразно реализовывать следующие мероприятия [4]:

- Совершенствование агротехнологий сельхозпроизводителей с целью повышения их навыков по использованию удобрений. Повышение финансовой грамотности аграриев с целью понимания экономической эффективности от использования удобрений.

- Расширение логистической инфраструктуры в различных регионах, так чтобы доступ к минеральным удобрениям имели больше сельскохозяйственных организаций и КФХ.

- Реализация мер по налоговому и финансовому стимулированию производителей удобрений.

Заключение

Производство и применение минеральных удобрений являются важным компонентом сельского хозяйства в настоящее время. В связи с этим, их роль в обеспечении продовольственных поставок должна быть признана жизненно важной, а рынок удобрений – стратегическим. Отрасль удобрений России обладает значительным потенциалом для роста как на внутреннем, так и на внешнем рынках. Основные цели развития рынка удобрений включают в себя улучшение материально-технической базы, создание необходимой инфраструктуры, улучшение механизмов государственной поддержки и применение мер финансового и налогового стимулирования.

Читайте также

Библиографический список

- World fertilizer trends and out look to 2022. Rome. FAO. 2019

- Food Security and COVID-19. World Bank Brief. 2020

- Минеральные удобрения России. Еженедельный обзор рынка минеральных удобрений и сырья. 7/08/23, выпуск 11, №30

- Богачев, А.И., Дорофеева, Л.Н. Российский рынок минеральных удобрений: особенности функционирования в новых реалиях и метаморфозы развития, Вестник аграрной науки, июнь, 2022

- Минеральные удобрения России. Еженедельный обзор рынка минеральных удобрений и сырья. Argus, 11.09.2023, выпуск 11, № 35

References

- World fertilizer trends and out look to 2022. Rome. FAO. 2019

- Food Security and COVID-19. World Bank Brief. 2020

- Mineral fertilizers of Russia. Weekly review of the mineral fertilizers and raw materials market [Mineral’nyye udobreniya Rossii. Yezhenedel’nyy obzor rynka mineral’nykh udobreniy i syr’ya]. Argus. 7/08/23, issue 11, no. 30

- Bogachev, A.I., Dorofeeva, L.N. Russian market of mineral fertilizers: features of functioning in new realities and metamorphoses of development [Rossiyskiy rynok mineral’nykh udobreniy: osobennosti funktsionirovaniya v novykh realiyakh i metamorfozy razvitiya], Bulletin of Agrarian Science, June, 2022

- Mineral fertilizers of Russia. Weekly review of the mineral fertilizers and raw materials market [Mineral’nyye udobreniya Rossii. Yezhenedel’nyy obzor rynka mineral’nykh udobreniy i syr’ya]. Argus, 09/11/2023, issue 11, no. 35