Специфика российского рынка кондитерских изделий: субъектно-объектная определенность

The specifics of the Russian market of confectionery: subject-object certainty

Авторы

Аннотация

В данной статье описывается исследование российского рынка кондитерских изделии. Определенна специфика рынка в России, выделены и рассмотрены составляющие этого рынка с помощью субъектно–объектного подхода. А также обосновывается актуальность рассмотрения новых подходов к стимулирования сбыта кондитерской продукции.

Ключевые слова

рынок кондитерских изделий, объект, субъект, конъюнктура рынка сегментация рынка, объем производства, объем потребления, конкуренция.

Рекомендуемая ссылка

Царенко Елена Сергеевна. Специфика российского рынка кондитерских изделий: субъектно-объектная определенность // Современные технологии управления. ISSN 2226-9339. — №12 (24). Номер статьи: 2416. Дата публикации: 08.12.2012. Режим доступа: https://sovman.ru/article/2416/

Authors

Abstract

This article describes a study of the Russian confectionery market. Determining the specificity of the market in Russia, identified and examined the components of this market with the help of subject - object orientation. As well as the actuality of considering new approaches to promote sales of confectionery products.

Keywords

confectionery market, object, subject, market segmentation, production, consumption, competition.

Suggested citation

Tsarenko Elena. The specifics of the Russian market of confectionery: subject-object certainty // Modern Management Technology. ISSN 2226-9339. — №12 (24). Art. # 2416. Date issued: 08.12.2012. Available at: https://sovman.ru/article/2416/

Применение субъектно-объектного подхода, т.е. конкретизацию ее субъектов и тех сфер жизнедеятельности людей, которые выступают объектами их отношений по поводу обеспечения потребности в защите от нежелательных внешних и внутренних изменений[1] . Субъектно-объектный подход предполагает выделение и рассмотрение составляющих этого рынка.

Производственный процесс кондитерской промышленности состоит из четырех этапов: получение сырья, смешивание ингредиентов, производство готового изделия и упаковка. В рамках данного исследования не будут рассматриваться этапы сельскохозяйственного производства и распространения готовой продукции в структуре отрасли.

Следовательно, объектом кондитерского рынка выступает кондитерская продукция.

Продукция кондитерской отрасли имеет свою специфику. Продукция, с одной стороны, эластична по спросу и цене, а с другой — относится к одной из форм удовольствий, что выводит на первый план стратегию развития кондитерских предприятий на базе продуктовых инноваций [2].

Группы кондитерских изделий определены стандартами (ГОСТ, ГОСТ Р, ОСТ), и в настоящий период представлены областью сахарных и мучных кондитерских изделий.

Изделия кондитерские сахаристые, включая группы: шоколад, какао и полуфабрикаты на основе сахара и/или его заменителей (шоколад, какао продукты, мармеладно-пастильные изделия, карамель, конфеты, ирис, дражже, халва и восточные сладости) и изделия кондитерские мучные, включая выпеченные полуфабрикаты (печенье, пряники, галеты, крекеры, вафли, торты, пирожные, кексы, рулеты) [3].

Емкость рынка кондитерских изделий в 2010 году составляет 3,1 млн. тонн[4] , что превышает показатели 2009 года на 5,4% (2940700 тонн)[5] , свидетельствуя об изменение конъюнктуры рынка в сторону роста после наблюдавшегося падения по итогам 2009 г. по сравнению с 2008 г., когда емкость сузилась на 2,2 %.

Таблица 1 — Динамика производства кондитерских изделий в России можно представить в таблице[6] (тыс.тонн)

| Период |

Объем производства |

Темпы роста (спада) к предыдущему году |

Данные прироста в % к 1995 году |

|

2010 |

|||

|

2009 |

2779 |

-2,31986 |

202,551 |

|

2008 |

2845 |

3,870026 |

207,3615 |

|

2007 |

2739 |

7,117716 |

199,6356 |

|

2006 |

2557 |

5,704837 |

186,3703 |

|

2005 |

2419 |

— |

176,312 |

|

1995 |

1372 |

— |

— |

Исходя из данных таблицы можно отметить, что рынок кондитерских изделий показывает стабильный рост за исключением 2009, что можно объяснить последствиями кризиса, однако уже в 2010 году объемы производства кондитерских изделий достигли докризисного уровня.

По оценкам Intesco Research Group, такая тенденция в соотношении импортной и отечественной продукции сохранится до 2014 года включительно. К концу 2014 года объем российского рынка кондитерских изделий прогнозируется на уровне 3,5 млн тонн. При этом в случае вступления России в ВТО, доля импорта кондитерской продукции на отечественном рынке может существенно увеличиться[7] .

Если рассматривать развитие кондитерской промышленности по федеральным округам, то можно проследить следующую тенденцию (таблица 2). Во-первых, рассматривая рынок кондитерских изделий по географическому принципу, наблюдается существование диспропорции в развитии его элементов. Наибольший удельный вес в производстве кондитерских изделий приходится на два федеральных округа: Центральный и Приволжский, на долю которых приходится 62,4% от всего объема производимых на данном российском рынке изделий. Во-вторых, в динамике структура рынка остается относительно постоянной, с 1995 года по настоящее время не произошло сильного изменения в развитии кондитерской промышленности по регионам России.

Таблица 2 – Доли регионального объема производства кондитерских изделий в натуральном выражении[8] (тыс.тонн)

| Федеральные округа |

Объем производства кондитерских изделий (2008 г) |

Доля объема производства (%) |

Объем производства кондитерских изделий (2009 г) |

Доля объема производства (%) |

Изменение доли (%) |

| Центральный федеральный округ |

1128 |

39,6% |

1107,9 |

39,9% |

+0,3% |

| Северо-Западный федеральный округ |

306,3 |

10,8% |

288 |

10,4% |

-0,4% |

| Южный федеральный округ |

202 |

7,1% |

204,1 |

7,3% |

+0,2% |

| Приволжский федеральный округ |

649,6 |

22,8% |

632,1 |

22,7% |

-0,1% |

| Уральский федеральный округ |

151 |

5,3% |

150,7 |

5,4% |

+0,1 |

| Сибирский федеральный округ |

369,5 |

13% |

355,8 |

12,8% |

-0,2% |

| Дальневосточный федеральный округ |

38,7 |

1,4% |

40 |

1,5% |

+0,1 |

По объекту рынок кондитерский изделий может быть сегментирован по видам продукции.

В 2009 г. и 2010 г. размеры рыночных сегментов анализируемого рынка выглядят следующим образом (таблица 3).

Таблица 3 – Динамика изменения долей сегментов кондитерского рынка за 2009-2010 г.г.[9]

| Сегмент |

2009 |

2010 |

% изменение |

| Сегмент конфет |

31,6% |

21,5% |

-10,1% |

| Сегмент шоколада и шоколадных изделий |

8,2% |

9,5% |

+1,3% |

| Сегмент пряников, коврижек, галет и крекеров |

9,97% |

8,5% |

-1,47% |

| Сегмент печенье |

20,4% |

19% |

-1,4% |

| Сегмент торты и пирожные |

9,1% |

7,5% |

-1,6% |

| Сегмент прочих видов кондитерских изделий |

20,73% |

34% |

13,27% |

Как видно из таблицы 3 наиболее популярными видами кондитерских изделий на рынке являются конфеты, несмотря на то, что их доля уменьшилась за счет увеличения емкости сегмента прочие виды кондитерских изделий, куда входит следующая продукция: карамель (6,5 %), джемы и мармеладно-пастильные изделия (6,0 %), вафли (6,5 %), кексы, бабы и рулеты (5,0 %) и т.д.

Более 50% объема данного рынка приходится на сегменты конфет, печенья, шоколада и шоколадных изделий.

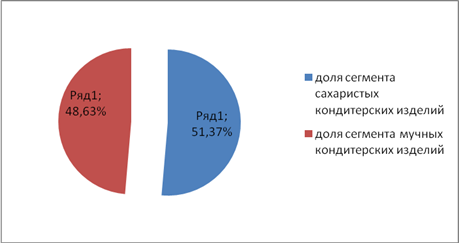

Рисунок 1 – Сегменты рынка кондитерских изделий[10]

Объем сегмента сахаристых кондитерских изделий в 2010 год составил 1519 тыс.тонн изделий[11] , а объем сегмента мучных кондитерских изделий – 1438 тыс.тонн[12] , что можно отобразить на рисунке 2.1.2. В тоже самое время емкость последнего сегмента снижается последние несколько лет несмотря на незначительное снижение темпов его падения в 2011 году на 0,3 %[13] .

Рисунок 2 – Структура российского рынка кондитерских изделий

Следовательно, анализ объекта рынка кондитерских изделий позволяет охарактеризовать его следующим образом:

1) объектом рынка кондитерских изделий является кондитерская продукция, которая является очень неоднородной, что позволило разделить рынок на два крупных сегмента, а именно, сегмент сахаристых кондитерских изделий (микросегменты: карамели; драже; конфет; шоколада; ириса; мармелада; зефира; халвы; восточных сладостей) и сегмент мучных кондитерских изделий, который в свою очередь можно разделить на рынок мучных кондитерских изделий длительного хранения (микросегменты: печенье, вафли, пряники) и на рынок мучных кондитерских изделий недлительного хранения (микросегменты: торты, пирожные). Доля сегмента сахаристых кондитерских изделий выше доли мучных изделий, емкость сегмента, которого продолжает сокращаться.

2) рынок кондитерских изделий показывает стабильный рост за исключением 2009, однако уже в 2010 году объемы производства кондитерских изделий достигли докризисного уровня. Более 50% объема данного рынка приходится на сегменты конфет, печенья, шоколада и шоколадных изделий.

3) развитие кондитерской промышленности происходит неравномерно на территории РФ, наибольший удельный вес в производстве кондитерских изделий составляют два федеральных округа: Центральный и Приволжский, на долю которых приходится 62,4% от всего объема производимых на данном российском рынке изделий. В динамике прослеживается тенденция к усилению дифференциации в развитие данной отрасли среди российских регионов.

Следующим этапом исследования является анализ субъектов рынка кондитерских изделий, к которым относятся потребители и производители анализируемого рынка.

Исследуя рынок с точки зрения структуры покупателей, необходимо отметить, что потенциально потребителем кондитерских изделий может быть каждый гражданин, включая проживающих в России иностранцев. (Однако в рамках анализа будут учтены данные только по объемам покупок изделий, поскольку в потреблении учитывается весь употребленный людьми объем кондитерских изделий, и купленных и произведенных самостоятельно).

Соответственно, емкость исследуемого рынка напрямую зависит, во-первых, от изменения численности населения, во-вторых, от изменения уровня его платежеспособности, а выбор инструментов формирования спроса компаниями имеет прямую зависимость с таким фактором, как структура населения.

Численность населения России неуклонно сокращается. В последние годы динамику падения смягчал приток трудовых мигрантов, но с 2009 г наблюдается отток и в этой группе покупателей.

Поскольку доля покупателей кондитерских изделий в стране довольно высока, то снижение численности населения отражается и на объеме покупок кондитерских изделий в России.

Таблица 4 – Численность населения России за 2005-2009гг[14]

| Параметр |

2005 |

2006 |

2007 |

2008 |

2009 |

| Численность граждан РФ (млн чел) |

143,5 |

142,8 |

142,2 |

142,0 |

141,9 |

| Численность иностранцев, проживающих в РФ (млн чел) |

3,3 |

3,5 |

3,7 |

3,5 |

3,3 |

| Численность населения РФ, включая иностранцев (млн чел) |

146,8 |

146,3 |

145,9 |

145,5 |

145,2 |

В тоже время параллельно с падением численности населения за последние годы (2008-2009 г.г.) не происходит изменения уровня реальных располагаемых денежных доходов населения, величина которых составляет 102%. Следовательно, неизменность объема реальных располагаемых доходов с одновременной тенденцией снижения численности населения (прогноз на 2014 г. – 140,4 тыс.чел., что означает сокращение на 1%) может привести к сокращению спроса на кондитерские изделия.

Одновременно с этим в период экономического кризиса и в начале выхода из него население России экономило на продуктах питания посредством приобретения продуктов в магазинах, где привычные товары стоят дешевле, а также за счет сокращения частоты или снижения объема своих покупок. При этом мучные кондитерские изделия как продукт повседневного спроса эта тенденция затронула незначительно.

В 2010 г. россияне не стали покупать меньше кондитерских изделий. Большинство россиян (84 %) любят и активно потребляют печенье, пряники – 55 %, вафли – 31 %. Пирожные, галеты и крекеры покупает каждый пятый, кексы – каждый восьмой. Рулеты к чаю приобретают 18 % населения, торты – 17 %. При этом в группе людей с высокими доходами преобладает потребление пирожных, рулетов, тортов и кексов. Самыми популярными критериями, по которым россияне выбирают мучные кондитерские изделия, являются индивидуальные вкусовые предпочтения (47 %), доступная цена (46 %) и высокое качество мучных кондитерских изделий (29 %).

Ежегодно россияне потребляют около 500 тыс. т карамели, 770 тыс. т мучных кондитерских изделий и 325 тыс. т шоколада[15] . Потребление кондитерских изделий жителями западных стран в целом сокращается, так как в последние годы там особенно сильны тенденции к переходу на здоровое питание с увеличением в рационе белковых продуктов взамен углеводосодержащих. Поэтому на рынке кондитерских изделий, и особенно шоколада, так много импортной продукции и сильны позиции иностранных производителей, организовавших в России свое производство на уже имевшихся ранее мощностях и также построивших новые кондитерские фабрики.

По итогам года, в год население потребляет 21,2 кг кондитерских изделий на человека (в расчете на 168,8 млн. человек). По мнению экспертов, уровень потребления значительный, но оно не безгранично. Сейчас в год потребление растет на 300 — 500г[16] , однако в силу более значительного проявления вышеназванных факторов негативные тенденция будут усиливаться.

Для того чтобы нивелировать негативное влияние сокращения численности населения и платежеспособности населения, которые приведут к сужению емкости рынка можно прибегнуть к освоению внутренних сегментов рынка, удовлетворяя точечные потребности. В этом случае большое значение приобретает исследование предпочтений каждой конкретной группы населения.

В настоящее время распределение населения России по полу и основным возрастным группам представлено в таблице.

Таблица 5 – Численность населения РФ по полу и основным возрастным группам

| возраст |

численность населения на 1.01.2010 |

||

|

доля возрастной группы |

доля мужчин |

доля женщин |

|

| 0-14 |

15,1% |

7,7% |

7,4% |

| 14-19 |

6,0% |

3,1% |

2,9% |

| 20-29 |

17,3% |

8,7% |

8,6% |

| 30-39 |

14,7% |

7,5% |

7,5% |

| 40-49 |

14,4% |

6,9% |

7,5% |

| 50-59 |

14,8% |

6,6% |

8,2% |

| свыше 60 |

17,7% |

6,0% |

11,7% |

| всего |

141914509 |

46,25% |

53,75% |

Как видно из таблицы большую долю населения составляет люди пенсионного возраста, причем значительную часть в ней составляют женщины. Вторая по численности возрастная группа 20-29 лет, третья – это дети и подростки.

Если сопоставить с данными исследования основного покупателя продуктов питания в семье, то можно увидеть, что [17]:

1) абсолютное большинство покупателей продуктов питания в семье – женщины (77% против 23% мужчин).

2) большинство основных покупателей – это люди в возрасте от 30 до 44 лет (42%), на втором месте – от 45 до 59 лет (38%).

3) среди основных покупателей продуктов питания в два раза больше домохозяек и в три раза меньше учащихся.

Следовательно, для развития рынка за счет экзогенных факторов необходимо изучать вкусы и предпочтения, а также особенность процесса принятия решения о покупке следующей целевой аудитории — женщины в возрасте от 30 до 44 лет, 45-59 лет со средним уровнем дохода, наличием высшего и среднего специального образования, состав семьи которых 3-4 человека, заботящиеся о здоровье и правильном питании, учитывающие мнения и предпочтения детей. Так, по мнению исследовательской фирмы «Innova Market Insights»[18] , потребители все больше озабочены тем, откуда поступают те или иные продовольственные товары. Так же, в последнее время возрос интерес к региональным продуктам и традиционным национальным сладостям, что обещает стать одной из основных тенденций развития кондитерского рынка в наступившем 2012 году.

Второй наиболее крупной группой являются люди пенсионного возраста 17,7% из них 11,7% — женщины. По прогнозу ООН количество пожилых людей в мире к 2050 году вырастет в три раза. Следовательно, кондитерским компаниям уже сегодня следует уделить внимание этой растущей категории потребителей.

Если рассматривать производителей рынка кондитерских изделий, то следует отдельно охарактеризовать их деятельность на рынках мучных и сахаристых кондитерских изделий. Если обратиться к рынку мучных кондитерских изделий, то 96,6% его объема занимает продукция отечественных производителей. Доля зарубежной продукции составляет 3,4%. В 2011 году на рынке произошел незначительный рост доли импортной продукции до 4,0%.

Основными импортерами российских мучных кондитерских изделий являются Казахстан, Азербайджан, Таджикистан, Украина, Грузия, Монголия и Киргизия. В 2011 году объем российского экспорта мучных кондитерских изделий составил 25,8 тыс. тонн. По сравнению с предыдущим годом его падение составило 46%. В самой крупной категории экспортируемой мучной кондитерской продукции являлось печенье. Больше половины экспортируемого Россией печенья поступало в Казахстан. Доли Азербайджана и Таджикистана составляли в структуре российского экспорта печенья соответственно 9% и 7%. Украина и Грузия импортировали соответственно 6% и 5% российского печенья.

Регионами с наибольшими объемами производства мучных кондитерских изделий в 2009 г., как и в предыдущие годы, стали г. Санкт-Петербург, Кемеровская область, г. Москва, Московская и Челябинская области. Наибольшие объемы мучных кондитерских изделий попрежнему производились в г. Санкт-Петербурге (7,4 %). Доля Кемеровской области составляет 5,7 %. На долю г. Москвы, Московской и Челябинской областей приходится по 3,6 % отечественного производства данной продукции.

Распределение долей в структуре российского производства мучных кондитерских изделий в 2010 г. существенно не изменился. Крупнейшими российскими производителями мучных кондитерских изделий в соответствии с долями рынка в натуральном выражении являются: ООО «КДВ Яшкино», ООО «Чипита Санкт-Петербург», ОАО «Брянконфи», ООО «Крекер», ОАО с иностранными инвестициями «Большевик», ЗАО «Русский бисквит» и ОАО «Кондитерская фабрика «Саратовская».

Они лидируют на рынке уже несколько лет подряд и в настоящее время занимают около 17 % объема отечественного рынка мучных кондитерских изделий. Следовательно, рынок мучных кондитерских изделий можно охарактеризовать, как рынок монополистической конкуренции.

Анализируя компании, осуществляющие свою деятельность на рынке сахаристых кондитерских изделий, следует сказать, что крупнейшими лидерами являются отечественные предприятия с зарубежным капиталом, к ним относятся: ООО «Марс» (Московская область) (бренды: Orbit, Doublemint, M&M’s, Snickers, Mars, Starburst и Skittles, конфеты «Коркунов») – 15% рынка, Международная Кондитерская Корпорация ROSHEN (две производственные площадки Липецкой кондитерской фабрики (Россия), четыре украинские фабрики (Киевская, Винницкая, Мариупольская,Кременчугская), Клайпедская кондитерская фабрика (Литва), а также масломолочный комбинат«Бершадь молоко» и «Литынскийплемзавод») – 15%, ООО «Крафт Фудс Рус» (Санкт-Петербург) (бренды: Alpen Gold, «Воздушный», Milka, «Чудный Вечер», Côte d’Or, «Юбилейное», «Причуда», Alpen Gold Chocolife, «Барни», «Торнадо», снеки TUC и Estrella, жевательная резинка Dirol, Stimorol, Malabar, леденцы Halls и Dirol Drops, шоколад Cadbury, Tempo и Picnic) – 9.2%, Nestle (ООО «Кондитерское объединение «Россия» (Самарская область), АО «Алтай», АО «Камская»; бренды: Nestle®, Crunch®, Cailler®, Galak/Milkybar®, Kit-Kat®, Smarties®, Baci®, After Eight®, Butterfinger®, Lion®, Aero®, Polo®, Frutips®, Rowntrees®, Passa Tempo®, Wonka®, Россия – щедрая душа») — 11%, Холдинг «Объединенные кондитеры» (ОАО «Воронежская кондитерская фабрика», ОАО «Благовещенская кондитерская фабрика «Зея», ОАО «Йошкар-Олинская кондитерская фабрика», ОАО «Кондитерская фирма «ТАКФ», ОАО «Красный Октябрь», ЗАО «Кондитерская фабрика им. К. Самойловой», ЗАО «Пензенская кондитерская фабрика», ЗАО «Сормовская кондитерская фабрика», ЗАО «Шоколадная фабрика «Новосибирская», ОАО «Южуралкондитер», ОАО «Тульская кондитерская фабрика «Ясная Поляна») – 20%.

Пятерка крупнейших производителей на рынке сахаристых кондитерских изделий представлена выше. На базе полученных данных была определена степень монополизации рынка, которая показала, что это рынок умеренно концентрированный (значение трехдольного индекса концентрации равняется 0,5, которое находится в пределах от 0,45 до 0,7). Рынок характеризуется как монополистическая конкуренция с элементами олигополии.

Следовательно, в результате проведенного исследования можно сделать следующие выводы:

1. В 2011 году произошло изменение конъюнктуры рынка – произошел рост рынка на 5,4 %. Доля кондитерской продукции изготовленной на территории РФ высока, несмотря на то, что за последние два года в динамике доля импортной продукции на российском рынке кондитерских изделий наблюдается восходящий тренд. К концу 2014 года объем российского рынка кондитерских изделий прогнозируется на уровне 3,5 млн тонн. При этом в случае вступления России в ВТО, доля импорта кондитерской продукции на отечественном рынке может существенно увеличиться.

2. Сегментируя рынок кондитерских изделий по географическому принципу, наблюдается существование диспропорции в развитии его элементов. Наибольший удельный вес в производстве кондитерских изделий приходится на два федеральных округа: Центральный и Приволжский, на долю которых приходится 62,4% от всего объема производимых на данном российском рынке изделий. Во-вторых, в динамике структура рынка остается относительно постоянной, с 1995 года по настоящее время не произошло сильного изменения в развитии кондитерской промышленности по регионам России.

3. Сегментация рынка по объекту показала, что наиболее популярными видами кондитерских изделий на рынке являются конфеты, несмотря на то, что их доля уменьшилась за счет увеличения емкости сегмента прочие виды кондитерских изделий, куда входит следующая продукция: карамель (6,5 %), джемы и мармеладно-пастильные изделия (6,0 %), вафли (6,5 %), кексы, бабы и рулеты (5,0 %) и т.д.

Более 50% объема данного рынка приходится на сегменты конфет, печенья, шоколада и шоколадных изделий.

Однако анализ объекта рынка позволяет говорить о том, что он весьма неоднороден с точки зрения взаимозаменяемости по потреблению. Следовательно, все вышеперечисленные рынки отдельных товаров кондитерского производства можно объединить в два групповых товарных рынка: рынок сахарных и рынок мучнистых кондитерских изделий.

Объем сегмента сахаристых кондитерских изделий в 2010 год составил 1519 тыс.тонн изделий, а объем сегмента мучных кондитерских изделий – 1438 тыс.тонн. В тоже самое время емкость последнего сегмента снижается последние несколько лет несмотря на незначительное снижение темпов его падения в 2011 году на 0,3 %

4. Анализ субъектов рынка кондитерских изделий, к которым относятся потребители и производители показал, что неизменность объема реальных располагаемых доходов с одновременной тенденцией снижения численности населения может привести к сокращению спроса на кондитерские изделия.

До сегодняшнего момента, несмотря на кризисные явления в России не стали покупать меньше кондитерских изделий. Самыми популярными критериями, по которым россияне выбирают мучные кондитерские изделия, являются индивидуальные вкусовые предпочтения (47 %), доступная цена (46 %) и высокое качество мучных кондитерских изделий (29 %).

Для того чтобы нивелировать негативное влияние сокращения численности населения и платежеспособности населения, которые приведут к сужению емкости рынка можно прибегнуть к освоению внутренних сегментов рынка, удовлетворяя точечные потребности.

5. Рынок кондитерских изделий можно охарактеризовать как рынок монополистической конкуренции. Большую долю рынка занимает продукция отечественных производителей, несмотря на это они обладают высокой ресурсной зависимостью от иностранных производителей.

_____________

[2] Осадчук М.С. Организационно-экономические инструменты регулирования деятельности предприятий кондитерской промышленности в условиях инновационного развития // Автореф.на соиск.уч.ст.к.э.н. – Краснодар, 2010. – С.10

[3] Пояснительная записка к проекту Федерального закона «О техническом регламенте на кондитерскую продукцию»

[4] Яшин Ю. Берега из шоколада, горы из печения…Обзор российского рынка кондитерских изделий // Режим доступа: www.foodmarket.spb.ru

[5] Рассчитано автором по материалам: Российский рынок кондитерских изделий: итоги и прогнозы // Хлебопекарное производство. – 2011. — №3. – С.14; Рынок кондитерских изделий. Отчет Intesco Research Group. – М., 2011. – С.17

[6] Составлено автором по материалам: Промышленность России.2010. Стат.сб. – Росстат. – М., 2010. – С.199

[7] Рынок кондитерских изделий. Текущая ситуация и прогноз. Отчет Intesco Research Group. – М., 2011.

[8] Составлено автором по материалам: Промышленность России.2010. Стат.сб. – Росстат. – М., 2010. – С.200-202

[9] Составлено автором по материалам: Промышленность России.2010. Стат.сб. – Росстат. – М., 2010. – С.199; Яшин Ю. Российский рынок кондитерских изделий: итоги и прогнозы // Хлебопекарное производство. – 2011. — №3. – С.15

[10] Составлено автором по материалам: Хикматуллина Л. Букет из конфет // RUSSIAN FOOD & DRINKS MARKET. – 2012. — №1; Анурин В., Муромкин И., Евтушенко Е. Маркетинговые исследования потребительского рынка. – СПб.: Питер, 2004

[11] Обзор рынка сахаристых кондитерских изделий. – Режим доступа: http://www.all-market.info/2011-06-29-20-10-39/37-2011-07-20-18-18-47

[12] Яшин Ю. А мы здесь плюшками балуемся // RUSSIAN FOOD & DRINKS MARKET. – 2011. — №1.

[13] Производство мучных кондитерских изделий снизилось на 1,1% // РБК. Исследования рынков. – Режим доступа: http://marketing.rbc.ru/news_research/02/12/2011/562949982193038.shtml

[14] Госкомстат

[15] Кочетов В.В. Анализ производства кондитерских изделий в России и Краснодарском крае //

[16] Демьнко О. Кондитерам не сладко // Инвестиции. Коммерсантъ. – 2012. – апрель. – С.10

[17] Рынок кондитерских изделий Волгограда. Аналитическая справка по результатам исследования «Волгоградский омнибус». – Волгоград, 2008. – С.20-35

[18] Десять трендов развития кондитерского рынка в 2012 году // Российский продуктовый портал. – Режим доступа: http://foodmarkets.ru/articles

Читайте также

Библиографический список

- Пояснительная записка к проекту Федерального закона «О техническом регламенте на кондитерскую продукцию»

- Анурин В., Муромкин И., Евтушенко Е. Маркетинговые исследования потребительского рынка. – СПб.: Питер, 2004. – С.65

- Промышленность России.2010. Стат.сб. – Росстат. – М., 2010. – С.199

- Киреева Н.В. Субъектно-объектные отношения в экономическом анализе // Экономический анализ: теория и практика. — 2007. — № 8

- Кочетов В.В. Анализ производства кондитерских изделий в России и Краснодарском крае //

- Осадчук М.С. Организационно-экономические инструменты регулирования деятельности предприятий кондитерской промышленности в условиях инновационного развития // Автореф.на соиск.уч.ст.к.э.н. – Краснодар, 2010. – С.10

- Промышленность России.2010. Стат.сб. – Росстат. – М., 2010. – С.200-202

- Российский рынок кондитерских изделий: итоги и прогнозы // Хлебопекарное производство. – 2011. — №3. – С.14;

- Рынок кондитерских изделий. Текущая ситуация и прогноз. Отчет Intesco Research Group. – М., 2011.

- Рынок кондитерских изделий Волгограда. Аналитическая справка по результатам исследования «Волгоградский омнибус». – Волгоград, 2008. – С.20-35

- Хикматуллина Л. Букет из конфет // RUSSIAN FOOD & DRINKS MARKET. – 2012. — №1;

- Яшин Ю. Российский рынок кондитерских изделий: итоги и прогнозы // Хлебопекарное производство. – 2011. — №3. – С.15

- Яшин Ю. А мы здесь плюшками балуемся // RUSSIAN FOOD & DRINKS MARKET. – 2011. — №1.

- Демьнко О. Кондитерам не сладко // Инвестиции. Коммерсантъ. – 2012. – апрель. – С.10

- Десять трендов развития кондитерского рынка в 2012 году // Российский продуктовый портал. – Режим доступа: http://foodmarkets.ru/articles

- Обзор рынка сахаристых кондитерских изделий. – Режим доступа: http://www.all-market.info/2011-06-29-20-10-39/37-2011-07-20-18-18-47

- Производство мучных кондитерских изделий снизилось на 1,1% // РБК. Исследования рынков. – Режим доступа: http://marketing.rbc.ru/news_research/02/12/2011/562949982193038.shtml

- Яшин Ю. Берега из шоколада, горы из печения…Обзор российского рынка кондитерских изделий // Режим доступа: www.foodmarket.spb.ru

References

- Poiasnitelnaia zapiska k proektu Federalnogo zakona «O tekhnicheskom reglamente na konditerskuiu produktciiu»

- Anurin V., Muromkin I., Evtushenko E. Marketingovye issledovaniia potrebitelskogo rynka. – SPb.: Piter, 2004. – S.65

- Promyshlennost Rossii.2010. Stat.sb. – Rosstat. – M., 2010. – S.199

- Kireeva N.V. Subektno-obektnye otnosheniia v ekonomicheskom analize // Ekonomicheskii analiz: teoriia i praktika. – 2007. – № 8

- Kochetov V.V. Analiz proizvodstva konditerskikh izdelii v Rossii i Krasnodarskom krae //

- Osadchuk M.S. Organizatcionno-ekonomicheskie instrumenty regulirovaniia deiatelnosti predpriiatii konditerskoi promyshlennosti v usloviiakh innovatcionnogo razvitiia // Avtoref.na soisk.uch.st.k.e.n. – Krasnodar, 2010. – S.10

- Promyshlennost Rossii.2010. Stat.sb. – Rosstat. – M., 2010. – S.200-202

- Rossiiskii rynok konditerskikh izdelii: itogi i prognozy // Khlebopekarnoe proizvodstvo. – 2011. – №3. – S.14;

- Rynok konditerskikh izdelii. Tekushchaia situatciia i prognoz. Otchet Intesco Research Group. – M., 2011.

- Rynok konditerskikh izdelii Volgograda. Analiticheskaia spravka po rezultatam issledovaniia «Volgogradskii omnibus». – Volgograd, 2008. – S.20-35

- Khikmatullina L. Buket iz konfet // RUSSIAN FOOD & DRINKS MARKET. – 2012. – №1;

- Iashin Iu. Rossiiskii rynok konditerskikh izdelii: itogi i prognozy // Khlebopekarnoe proizvodstvo. – 2011. – №3. – S.15

- Iashin Iu. A my zdes pliushkami baluemsia // RUSSIAN FOOD & DRINKS MARKET. – 2011. – №1.

- Demnko O. Konditeram ne sladko // Investitcii. Kommersant. – 2012. – aprel. – S.10

- Desiat trendov razvitiia konditerskogo rynka v 2012 godu // Rossiiskii produktovyi portal. – Rezhim dostupa: http://foodmarkets.ru/articles

- Obzor rynka sakharistykh konditerskikh izdelii. – Rezhim dostupa: http://www.all-market.info/2011-06-29-20-10-39/37-2011-07-20-18-18-47

- Proizvodstvo muchnykh konditerskikh izdelii snizilos na 1,1% // RBK. Issledovaniia rynkov. – Rezhim dostupa: http://marketing.rbc.ru/news_research/02/12/2011/562949982193038.shtml

- Iashin Iu. Berega iz shokolada, gory iz pecheniia…Obzor rossiiskogo rynka konditerskikh izdelii // Rezhim dostupa: www.foodmarket.spb.ru