Внутрихозяйственные резервы индустриальных корпораций. Управление собственными источниками финансирования при реализации различных подходов к расчетам амортизационной премии

Internal reserves industrial corporations. Management of own sources of financing in the implementation of the various approaches to calculating depreciation bonus

Авторы

Аннотация

Реиндустриализация национальной экономики России в условиях ужесточения экономических санкций ставит перед индустриальными корпорациями, в особенности с государственным участием, задачу эффективного и рационального использования собственных источников финансирования. Во многом сегодня это зависит от выбранной и реализуемой на деле амортизационной стратегии государства. В этой связи основная научная идея статьи заключается в экономическом обосновании сумм материальной выгоды при реализации различных подходов для расчета амортизационной премии в реальных условиях современного налогового законодательства РФ. Объектом исследования выбран процесс формирования собственных источников финансирования хозяйственной деятельности в условиях реиндустриализации отечественной промышленности. Предметом исследования при этом служат методические подходы используемые на практике для разработки амортизационной политики, включая методы и приемы расчета материальной выгоды от использования различных сценариев расчетов амортизации для пополнения собственных источников финансирования развития производства. К главному научному результату исследования относится предложенный авторами финансовый механизм формирования и пополнения собственных источников финансирования, представленный как многоуровневая взаимозависимость объектов и субъектов, а также основных принципов и методических подходов, методов и инструментов, включая сценарные варианты формирования эффективной амортизационной политики (стратегии) отдельной корпорации и их группы. Предложено определение эффективной амортизационной политики, в рамках которой представлены табличные расчеты начисления амортизации с применением амортизационной премии линейным и нелинейными методами, которые показывают максимизацию сумм амортизационных поступлений и минимизацию налоговых изъятий. На примере хозяйственной деятельности индустриальных корпораций доказывается правомерность получения допустимой максимальной налоговой величины, с одной стороны, и экономической (материальной) выгоды, с другой, причем в действующем поле современного российского налогового законодательства.

Ключевые слова

реиндустриализация, экономические санкции, капитальные вложения, амортизационная премия, эффективная амортизационная политика, налог на прибыль, налог на имущество, методы ускоренной амортизации.

Рекомендуемая ссылка

Федорович Владимир Олегович, Конципко Наталья Владимировна. Внутрихозяйственные резервы индустриальных корпораций. Управление собственными источниками финансирования при реализации различных подходов к расчетам амортизационной премии // Современные технологии управления. ISSN 2226-9339. — №8 (56). Номер статьи: 5606. Дата публикации: 08.08.2015. Режим доступа: https://sovman.ru/article/5606/

Authors

Abstract

Reindustrialization of the national economy of Russia in the conditions of tightening economic sanctions poses industrial corporations, particularly with state participation, the task of effective and rational use of private sources of funding. Today it is largely depends on the chosen and implemented, in fact, depreciation strategy of the state. In this regard, the main scientific idea of the article is in the economic justification of the amounts of material benefit when implementing different approaches for the calculation of depreciation in real terms of modern tax legislation of the Russian Federation. The object of the study selected the process of formation of own sources of financing of economic activity in conditions of re-industrialization of the domestic industry. The study serve as a methodological approaches used in practice to develop the depreciation policy, including methods and techniques to calculate the material benefits of different scenarios for the replenishment of own sources of financing production. To the main scientific result of the research is proposed by the authors of the financial mechanism of the formation and replenishment of own sources of financing is presented as a multi-level relationship between subjects and objects, principles and methods, including scenarios, tools, and methods of forming the effective depreciation policy (strategy) of individual corporations and their groups. The proposed definition of effective depreciation policy under which the table presents the calculation of depreciation using bonus depreciation linear and nonlinear methods, which show the maximization depreciation income and minimize tax exemptions. For example, the economic activities of industrial corporations proved the legality of obtaining the maximum tax values, on the one hand, and economic (material) benefits, on the other, and in the current field of modern Russian tax legislation.

Keywords

reindustrialization, economic sanctions, capital expenditures, bonus depreciation, the effective depreciation policy, income tax, property tax, methods of accelerated depreciation.

Suggested citation

Fedorovich Vladimir Olegovich, Koncipko Natal'ja Vladimirovna. Internal reserves industrial corporations. Management of own sources of financing in the implementation of the various approaches to calculating depreciation bonus // Modern Management Technology. ISSN 2226-9339. — №8 (56). Art. # 5606. Date issued: 08.08.2015. Available at: https://sovman.ru/article/5606/

В настоящее время наблюдается довольно весомое снижение инвестиций в национальную экономику РФ, прежде всего обусловленное введенными экономическими санкциями США, Японии и ряда других стран ЕЭС. В тоже время Правительством РФ реально проработана и реализуется на практике ответная мера – реиндустриализация национальной экономики России. В таких условиях перед индустриальными корпорациями, в особенности с государственным участием, ставится задача найти способы более эффективного и рационального использования, прежде всего собственных источников финансирования, как текущей производственно-хозяйственной деятельности, так и стратегического финансирования инноваций. Во многом сегодня это зависит от выбранной и реализуемой на деле амортизационной стратегии государства [5;7;].

Для обоснования экономической (научной и практической) значимости исследования амортизационной премии, как материальной выгоды индустриальной корпорации, представляется целесообразным выделить базовые факторы, реально (явно) влияющие на величину потенциальных инвестиций, с одной стороны, и интенсивность (темпы) развития национальной промышленности, как базы национальной экономики России, с другой. Во-первых, менеджеры любой индустриальной корпорации тяготеют к реализации менее рисковых инвестиционных проектов с “короткими” сроками окупаемости. Собственники (среди которых может быть государство) наоборот заинтересованы в “долгих” инвестициях, позволяющих развивать НИОКР, выполнять социальные гарантии. Другими словами, это инвестиционные проекты с длительными сроками окупаемости и довольно невысокой рентабельностью. Во-вторых, современная тенденция развития отечественной промышленности предполагает довольно широкое использование импортных технологий, включая “не нашу” инновационную продукцию, зачастую игнорируя отечественные аналоги, возможно по некоторым второстепенным параметрам уступающие зарубежным. И в третьих, рынок углеводородов и других природных ресурсов (лес, руда и др.) с позиций масштабного инвестирования более привлекателен для отечественных и иностранных собственников (инвесторов). Все перечисленное предполагает усиление важности поиска и использования собственных источников для оперативного финансирования производственно-хозяйственной деятельности корпораций и развития всего национального хозяйства, одним из которых является экономическая (материальная) выгода, получаемая индустриальными корпорациями в виде амортизационной премии.

В этой связи представляется необходимым и актуальным разработать методические подходы для экономического обоснования достаточности сумм получаемых корпорациями материальной выгоды при реализации различных подходов к расчету амортизационной премии, как базовой составляющей собственных источников финансирования. При этом указанные подходы должны учитывать реальные условия и границы действия современного налогового законодательства РФ.

Объектом исследования выбран процесс формирования собственных источников финансирования хозяйственной деятельности в условиях реиндустриализации отечественной промышленности. Предметом исследования при этом служат методические подходы используемые на практике для анализа и разработки амортизационной политики, включая методы и приемы расчета материальной выгоды от использования различных сценариев для пополнения собственных источников финансирования производства.

С этой целью необходимо провести анализ потенциальной экономической выгоды индустриальных корпораций, которую можно получить при различных сценариях развития их производственного комплекса, во многом обусловленных используемыми методами расчета сумм амортизационной премии [8,13].

Если рассматривать современное законодательство РФ, то согласно ст.4 Федерального закона № 39-ФЗ от 25.02.1999 (ред. 28.12.2013) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвесторы осуществляют капитальные вложения на территории Российской Федерации с использование собственных или привлеченных (заемных) средств. Причем источники финансирования капитальных вложений являются разнообразными по сути, а также различаются по их стоимости и доступности. Не вызывает сомнений тот факт, что в структуре из всех источников финансирования как текущей производственно-хозяйственной деятельности, так и долгосрочных инвестиций в форме капитальных вложений самыми надежными, целесообразными и экономически выгодными, являются нераспределенная прибыль (чистая прибыль) и сумма накопленной амортизации [6;11].

По данным Росстата (табл.1) [9] на протяжении довольно большого временного периода (с 2000 года по настоящее время) привлеченные источники финансирования доминируют над собственными. В этой связи особенно актуально в условиях реиндустриализации национальной экономики осуществить попытку увеличить долю собственных источников финансирования за счет получения материальной выгоды от рационализации налоговых поступлений и максимизации сумм амортизации. Иным образом, собственные источники финансирования направленные на стратегическое развитие дочерних и зависимых обществ (ДЗО) индустриальной корпорации можно максимизировать через увеличение суммы амортизационных отчислений, а также через снижение налоговых выплат государству (налог на прибыль и налог на имущество) [2,4].

Так же необходимо констатировать, что проблема усугубляется довольно высокими темпами нарастания износа основных производственных фондов индустриальных корпораций в целом по РФ. Так, как видно из динамики данных табл.1, существенное снижение инвестиций в основной капитал (на пять процентных пунктов), за счет собственных источников финансирования, наблюдается в 2008 году, в период мирового финансового кризиса. Однако во время «оживления» мировой экономики в 2010 году износ основных фондов продолжает заметно увеличиваться. Причем, несмотря на то, что доля собственных средств, инвестируемых в основной капитал существенно возрастает, но высокий износ основных производственных фондов сохраняется (табл. 2) [3,9].

Таблица 1 – Структура инвестиций (капитальных вложений) в основной капитал по источникам финансирования (без субъектов малого предпринимательства)

| Инвестиции в основной капитал, в % |

Годы |

|||||||

|

2000 |

2005 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

| Собственные средства |

47,5 |

44,5 |

39,5 |

37,1 |

41,0 |

41,9 |

44,5 |

46,1 |

| Привлеченные (заемные) средства |

52,5 |

55,5 |

60,5 |

62,9 |

59,0 |

58,1 |

55,5 |

53,9 |

Низкие темпы обновления основных производственных фондов в условиях заявленной реиндустриализации отечественной промышленности заставляют менеджеров индустриальных корпораций постоянно вести поиск повышения эффективности собственных источников финансирования инвестиций в основной капитал [5]. В этой связи, особенно актуальным является разработка эффективной амортизационной политики, направленной на обновление основных производственных фондов дочерних и зависимых организаций (ДЗО) и корпорации в целом [14].

Таблица 2 – Динамика износа основных производственных фондов российских корпораций

| Наименование показателя |

Годы |

|||||

|

2005 |

2005 |

2010 |

2011 |

2012 |

2013 |

|

| Степень износа ОПФ, % |

43,5 |

45,3 |

47,1 |

47,9 |

47,7 |

47,7 |

Используя термин «эффективная амортизационная политика» авторы подразумевают рациональное сочетание (комбинацию) методов, используемых для расчета годовых сумм амортизационных отчислений (сочетающих во времени ускоренный и замедленный, а также линейный методы амортизации). При этом важно учитывать реальную структуру и фактическое состояние всех групп ОПФ корпорации, включая ее дочерние и зависимые организации (общества) [14]. Учет указанные факторы при расчетах обусловливает, в конечном счете, рациональное соотношение полученных сумм амортизационных поступлений и налоговых изъятий (налога на прибыль и налога на имущество) для каждой ДЗО и корпорации как бизнес-группы в целом.

Следует помнить, что налоговое законодательство РФ в принципе предусматривает саму возможность минимизации налоговых платежей, а именно – налога на прибыль и налога на имущество, через такой финансовый инструмент как амортизационная премия.

Историческая справка.

Впервые амортизационная премия была введена Федеральным законом № 58-ФЗ от 06.06.2005 г., который вступил в силу с 01.01. 2006 г. Данный финансовый инструмент был введен с целью привлечения инвестиций в основной капитал для обновления основных производственных фондов в Российской Федерации [13].

В соответствии с налоговым законодательством РФ налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % – в отношении объектов основных средств, относящихся к 3–7-й амортизационным группам) первоначальной стоимости объектов основных средств (за исключением объектов, полученных безвозмездно), а также не более 10 % (не более 30 % – в отношении объектов, относящихся к 3–7-й амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов основных средств индустриальной корпорации [8;10].

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % – в отношении объектов, относящихся к 3–7-й амортизационным группам) от первоначальной стоимости. В то же время суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (изменяя первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % – в отношении объектов, относящихся к 3–7-й амортизационным группам) таких сумм [ст. 258 НК РФ]. Амортизационная премия уменьшает отчисления налога на прибыль в текущем году, высвобождая дополнительные финансовые ресурсы, но при этом отчисления несколько увеличиваются в последующие годы.

В случае, если объект основных средств, в отношении которого была применена амортизационная премия, реализован раньше чем истекло пять лет с момента введения его в эксплуатацию, то юридическому лицу, являющемуся взаимозависимым с налогоплательщиком, суммы расходов, ранее включенных в состав расходов очередного (налогового) периода подлежат включению в состав внереализационных расходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация [8;10].

При применении амортизационной премии балансовая стоимость объекта основных средств рассчитывается как первоначальная стоимость минус амортизационная премия. В качестве примера количественных расчетов рассмотрим динамику денежных потоков (амортизационных отчислений и налоговых изъятий) одного дочернего общества (ДЗО) индустриальной корпорации.

Рассмотрим более подробно финансовый механизм формирования и пополнения собственных источников финансирования, который представлен как многоуровневая взаимозависимость объектов и субъектов, принципов и методов, включая сценарные варианты, инструменты и способы формирования эффективной амортизационной политики (стратегии) отдельной корпорации и их группы. Для обоснования методического подхода к расчету рациональной годовой суммы амортизационных отчислений на реновацию объектов основных производственных фондов представляется целесообразным дать определение эффективной амортизационной политики, в рамках которой представлены табличные расчеты начисления амортизации с применением амортизационной премии линейным и нелинейными методами, которые показывают максимизацию сумм амортизационных поступлений и минимизацию налоговых изъятий. Эффективная амортизационная политика позволяет на долговременной основе получать суммы накопленной амортизации достаточные ля ускоренного обновления используемых в производственном процессе объектов основных производственных фондов [4].

В целях доказательства возможности пополнения собственных источников финансирования, более подробно рассмотрим табличный метод для расчетов начисления амортизации с применением амортизационной премии линейным и нелинейными методами, которые дают возможность произвести законную максимизацию сумм амортизационных поступлений при минимизации налоговых изъятий. Это позволяет доказать правомерность получения максимальной налоговой величины экономической выгоды в действующем поле современного российского налогового законодательства.

Рассмотрим несколько типичных сценариев для расчета амортизационных отчислений довольно часто возникающих в практике их хозяйственной деятельности. Например, в октябре 2013 года приобретены объекты основных производственных фондов (ОПФ). Первоначальная стоимость ОПФ 175000 тыс.руб. По итогам трех месяцев 2013 года применена амортизационная премия в размере 20% (175000 х 20% = 35000 тыс. руб.). С января 2014 года амортизация исчисляется с остаточной стоимости, которая составляет 140000 тыс. руб. (175000 — 35000 = 140000). Объекты ОПФ включены в III амортизационную группу. Норма амортизации для III группы – 20%. Налог на имущество – 2,2%. Налог на прибыль – 20%. Сравнительный анализ начисленной амортизации линейным методом с учетом амортизационной премии и без учета амортизационной премии, позволяющий выявить роль налоговой базы (экономия на налоге на имущество и налоге на прибыль) представлен в табл.3.

Таблица 3 – Суммы амортизации, начисленной линейным методом с учетом амортизационной премии и без учета амортизационной премии– в тыс. руб.

| Год эксплуатации объекта |

Начисленная амортизация |

Остаточная стоимость объекта |

Сумма, не облагаемая налогом на прибыль |

Экономия по налогу на прибыль |

Налог на имущество |

Экономия по налогу на имущество |

|

Линейный метод с учетом амортизационной премии |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

30333,3 |

6066,6 |

3080,00 |

667,33 |

| 1 |

28000,00 |

112000,00 |

24266,6 |

4853,32 |

2464,00 |

533,86 |

| 2 |

28000,00 |

84000,00 |

18199,9 |

3639,98 |

1848,00 |

400,39 |

| 3 |

28000,00 |

56000,00 |

12133,2 |

2426,64 |

1232,00 |

266,93 |

| 4 |

28000,00 |

28000,00 |

6066,5 |

1213,30 |

133,46 |

616,00 |

| 5 |

28000,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

| ИТОГО: |

175000,00 |

0,00 |

– |

18199,84 |

8757,46 |

2484,84 |

|

Линейный метод без учета амортизационной премии |

||||||

| XI, XII 2013 |

4666,7 |

170333,3 |

– |

– |

3747,33 |

– |

| 1 |

34066,7 |

136266,6 |

– |

– |

2997,86 |

– |

| 2 |

34066,7 |

102199,9 |

– |

– |

2248,39 |

– |

| 3 |

34066,7 |

68133,2 |

– |

– |

1498,93 |

– |

| 4 |

34066,7 |

34066,5 |

– |

– |

749,46 |

– |

| 5 |

34066,5 |

0,00 |

– |

– |

– |

– |

| ИТОГО: |

175000,00 |

0,00 |

– |

– |

11241,97 |

– |

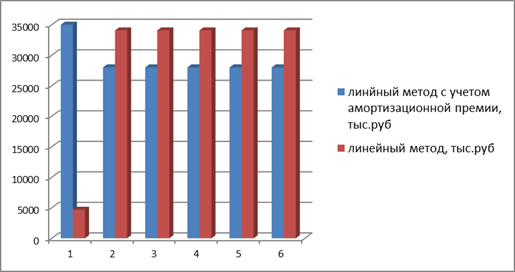

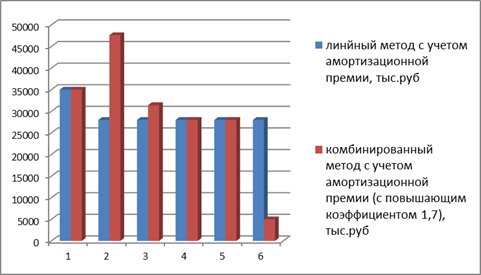

Проведя анализ данных табл. 3, можно сделать вывод, что при начислении амортизации линейным методом с применением амортизационной премии ДЗО в первые два месяца получает 20% от стоимости объектов в виде амортизационной премии, что составляет 35000 тыс. руб. (рис.1).Также ДЗО получает налоговые льготы по экономии на величине налога на прибыль и налога на имущество. Сумма, экономии по налогу на прибыль и налогу на имущество равна 20684,68 (18199,84 + 2484,84) тыс.руб., что составляет 11 % от первоначальной (балансовой) стоимости объекта ОПФ. Как видно из табл.3, при начислении амортизации линейным методом с применением амортизационной премии ДЗО получает за первый год и два месяца сумму амортизационных отчислений в размере 35000 тыс. руб. и налоговые льготы в сумме 6733,93 тыс.руб., что, в общем, составляет 23% (35000 + 6066,6 + 667,33 = 41733,93) тыс. руб. от первоначальной (балансовой) стоимости объектов ОПФ. В последующие 12 месяцев ДЗО получает 28000 тыс.руб. в виде начисленной амортизации и налоговые льготы по налогу на прибыль в размере 4853,32 тыс. руб. и налогу на имущество в размере 2464,00 тыс. руб. Суммарная экономия за 12 последующие месяцев составит 35317,32 (28000 + 4853,32 + 2464,00 = 35317,32) тыс. руб., что составляет 20% от первоначальной (балансовой) стоимости объектов.

Рис. 1. Динамика начисленной амортизации линейными методами, с применением амортизационной премии и без применения амортизационной премии

Как видно из табл. 3 за первые 14 месяцев ДЗО получает налоговые льготы в размере 6733,93 (6066,6 + 667,33) тыс. руб. (налог на прибыль и налог на имущество), а также сумму амортизационных отчислений в размере 63000 тыс. руб. Общая сумма, полученная ДЗО за первые 14 месяцев, составит 69733,93 тыс. руб., что составляет 39% от первоначальной (балансовой) стоимости объектов ОПФ, которую можно использовать для обновления ОПФ. Приведем пример расчета амортизационных отчислений с применением амортизационной премии линейным методом и нелинейным методом с повышающим коэффициентом 1,7 (табл. 4).

Таблица 4 – Суммы начисленной амортизации, с применением амортизационной премии линейным и нелинейным методами (с повышающим коэффициентом 1,7)– в тыс. руб.

| Год эксплуатации объекта |

Начисленная амортизация |

Остаточная стоимость объекта |

Сумма, не облагаемая налогом на прибыль |

Экономия по налогу на прибыль |

Налог на имущество |

Экономия по налогу на имущество |

|

Линейный метод |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

28000,00 |

112000,00 |

– |

– |

– |

– |

| 2 |

28000,00 |

84000,00 |

– |

– |

– |

– |

| 3 |

28000,00 |

56000,00 |

– |

– |

– |

– |

| 4 |

28000,00 |

28000,00 |

– |

– |

– |

– |

| 5 |

28000,00 |

0,00 |

– |

– |

– |

– |

| ИТОГО: |

175000,00 |

0,00 |

– |

– |

– |

– |

|

Нелинейный метод с повышающим коэффициентов 1,7 |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

47600,00 |

92400,00 |

19600,00 |

3920,00 |

2032,8 |

431,20 |

| 2 |

31416,00 |

60984,00 |

23016,00 |

4603,2 |

1341,64 |

506,36 |

| 3 |

20734,56 |

40249,44 |

15750,56 |

3150,11 |

885,48 |

346,52 |

| 4 |

13684,79 |

26564,65 |

1435,35 |

287,07 |

584,42 |

31,58 |

| 5 |

9031,98 |

17532,67 |

— 17532,00 |

— 3506,4 |

385,71 |

— 385,71 |

| ИТОГО: |

157467,33 |

17532,67 |

42269,91 |

8193,98 |

5230,05 |

929,95 |

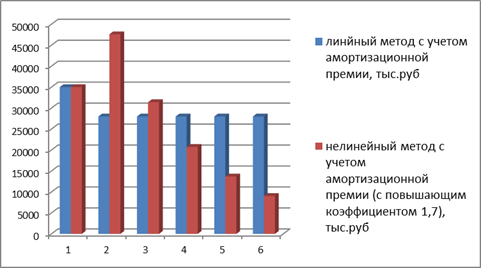

Из таблицы 4 видно, что при начислении амортизации нелинейным методом (с повышающим коэффициентом 1,7) с применением амортизационной премии ДЗО получает налоговые льготы (налог на прибыль и налог на имущество) в размере 9123,93 (8193,98 + 929,95) тыс. руб., что составляет 5% от первоначальной стоимости объекта ОПФ. Также впервые 2 года и 2 месяца ДЗО получает сумму амортизационных отчислений в размере 114016,00 (35000 + 47600,00 + 31416,00) тыс. руб., что составляет 65% от их первоначальной (балансовой) стоимости. При применении нелинейного метода (с повышающим коэффициентом 1,7) ДЗО получает сумму амортизационных отчислений на 23016,00 (114016,00 – 91000,00) тыс. руб. больше, чем при применении линейного метода начисления амортизации, что составляет 13% от первоначальной (балансовой) стоимости объектов ОПФ (рис. 2).

Рис. 2. Динамика начисленной амортизации с применением амортизационной премии линейным методом и нелинейным методом с повышающим коэффициентом 1,67

Далее приведем пример расчета амортизационных отчислений линейным методом с применением амортизационной премии и нелинейным методом с понижающим коэффициентом 0,6, а также с применением амортизационной премии (табл. 5).

Таблица 5 – Суммы начисленной амортизации, с применением амортизационной премии линейным и нелинейным методами (с понижающим коэффициентом 0,6) – в тыс. руб.

|

Год эксплуатации объекта |

Начисленная амортизация |

Остаточная стоимость объекта |

Сумма, не облагаемая налогом на прибыль |

Экономия по налогу на прибыль |

Налог на имущество |

Экономия по налогу на имущество |

|

Линейный метод |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

28000,00 |

112000,00 |

11200,00 |

2240,00 |

246,4 |

2464,00 |

| 2 |

28000,00 |

84000,00 |

24416,00 |

4883,20 |

537,15 |

1848,00 |

| 3 |

28000,00 |

56000,00 |

39406,08 |

7881,21 |

866,93 |

1232,00 |

| 4 |

28000,00 |

28000,00 |

55957,36 |

11191,47 |

1231,06 |

616,00 |

| 5 |

28000,00 |

0,00 |

73882,48 |

14776,49 |

1625,41 |

– |

| ИТОГО: |

175000,00 |

0,00 |

204861,92 |

40972,37 |

4506,95 |

6160,00 |

|

Нелинейный метод с понижающим коэффициентов 0,6 |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

16800,00 |

123200,00 |

– |

– |

2710,40 |

– |

| 2 |

14784,00 |

108416,00 |

– |

– |

2385,15 |

– |

| 3 |

13009,92 |

95406,08 |

– |

– |

2098,93 |

– |

| 4 |

11448,72 |

83957,36 |

– |

– |

1847,06 |

– |

| 5 |

10074,88 |

73882,48 |

– |

– |

1625,41 |

– |

| ИТОГО: |

101117,52 |

73882,48 |

– |

– |

10666,95 |

– |

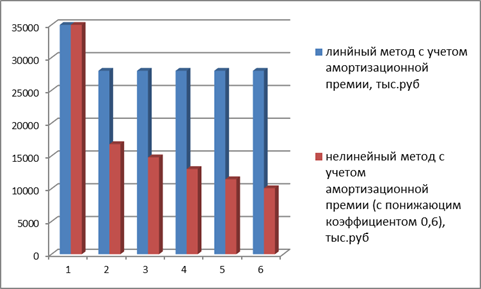

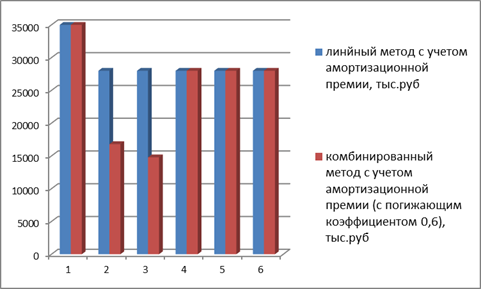

Анализ данных, приведенных в табл.5, говорит о нецелесообразности применения нелинейной амортизации с понижающим коэффициентов 0,6 и использовании в данном методе амортизационной премии. Как показывает рисунок 3, по сравнению с начислением амортизации нелинейным методом ДЗО получает довольно значительные суммы амортизационных отчислений при начислении амортизации линейным методом.

Нелинейным метод начисления амортизации (с понижающим коэффициентом 0,6) и применением амортизационной премии значительно снижает себестоимость производимой продукции, но по истечении срока полезного использования объектов, у ДЗО остается высокая остаточная стоимость в размере 73882,48 тыс. руб., что составляет 42 % от первоначальной (балансовой) стоимости объектов ОПФ.

Рис. 3. Динамика начисленной амортизации с применением амортизационной премии линейным и нелинейным методами (с понижающим коэффициентом 0,6)

Далее рассмотрим пример расчета амортизационных отчислений, с применением амортизационной премии линейным методом и комбинированными методами (линейный и нелинейный с повышающим коэффициентом 1,7). Расчеты представлены в табл. 6.

Таблица 6 – Суммы начисленной амортизации, с применением амортизационной премии линейным и комбинированным методами (линейный и нелинейный с повышающим коэффициентом 1,7) в тыс. руб.

| Год эксплуатации объекта |

Начисленная амортизация |

Остаточная стоимость объекта |

Сумма, необлагаемая налогом на прибыль |

Экономия по налогу на прибыль |

Налог на имущество |

Экономия по налогу на имущество |

|

Линейный метод |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

28000,00 |

112000,00 |

– |

– |

2464,00 |

431,20 |

| 2 |

28000,00 |

84000,00 |

– |

– |

1848,00 |

506,36 |

| 3 |

28000,00 |

56000,00 |

– |

– |

1232,00 |

2117,48 |

| 4 |

28000,00 |

28000,00 |

– |

– |

616,00 |

346,52 |

| 5 |

28000,00 |

0,00 |

– |

– |

0,00 |

346,52 |

| ИТОГО: |

175000,00 |

0,00 |

– |

– |

6160,00 |

3748,07 |

|

Комбинированный метод (линейный и нелинейный с повышающим коэффициентом 1,7) |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

47600,00 |

92400,00 |

19600,00 |

3920,00 |

2032,80 |

– |

| 2 |

31416,00 |

60984,00 |

3416,00 |

638,20 |

1341,64 |

– |

| 3 |

20734,56 |

40249,44 |

— 7265,44 |

— 1453,08 |

— 885,48 |

– |

| 4 |

28000,00 |

12249,44 |

0,00 |

0,00 |

269,48 |

– |

| 5 |

12249,44 |

0,00 |

— 15750,56 |

— 3150,11 |

— 346,51 |

– |

| ИТОГО: |

175000,00 |

0,00 |

0,00 |

0,00 |

2411,93 |

– |

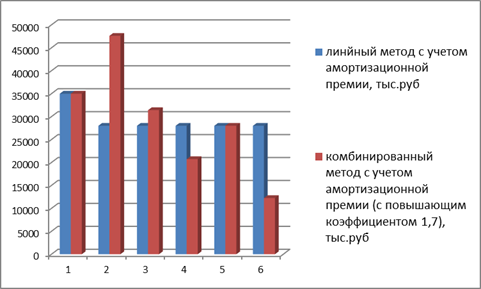

Проведя анализ данных табл.6, можно сделать вывод о том, что при начислении амортизации комбинированным методом (линейный и нелинейный с повышающим коэффициентом 1,7) с применением амортизационной премии ДЗО не получает никаких налоговых льгот по сравнению с линейным методом. Но положительной тенденцией является то, что полученная впервые 3 года и 2 месяца сумма амортизационных отчислений в размере 134750,56 (35000 + 47600 + 31416 + 20734,56) тыс. руб. (рис. 4), составляет 77% от первоначальной (балансовой) стоимости объектов ОПФ. А при начислении амортизации линейным методом, по сравнению с комбинированным методом ДЗО получает за аналогичный период сумму амортизационных отчислений в количестве 119000 (28000 х 3 + 35000) тыс. руб., что составляет 68% от первоначальной (балансовой) стоимости объектов.

Рис. 4. Динамика начисленной амортизации, с применением амортизационной премии линейным и нелинейным методом (с повышающим коэффициентом 1,7)

Далее рассмотрим начисление амортизации с применением амортизационной премии линейным и комбинированным методом (с повышающим коэффициентом 1,7) только при начислении амортизации нелинейным методом будем начислять амортизацию два года, а не три как представлено в табл.4. Расчеты вышеуказанными методами представлены в табл.7.

Таблица 7 – Суммы начисленной амортизации, с применением амортизационной премии линейным и комбинированным методами (линейный и нелинейный с повышающим коэффициентом 1,7) в тыс. туб.

|

Год эксплуатации объекта |

Начисленная амортизация |

Остаточная стоимость объекта |

Сумма, не облагаемая налогом на прибыль |

Экономия по налогу на прибыль |

Налог на имущество |

Экономия по налогу на имущество |

|

Линейный метод |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

28000,00 |

112000,00 |

– |

– |

2464,00 |

431,20 |

| 2 |

28000,00 |

84000,00 |

– |

– |

1848,00 |

506,36 |

| 3 |

28000,00 |

56000,00 |

– |

– |

1232,00 |

607,00 |

| 4 |

28000,00 |

28000,00 |

– |

– |

616,00 |

506,36 |

| 5 |

28000,00 |

0,00 |

– |

– |

0,00 |

0,00 |

| ИТОГО: |

175000,00 |

0,00 |

– |

– |

6160,00 |

5425,36 |

|

Комбинированный метод (линейный и нелинейный с повышающим коэффициентом 1,7) |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

47600,00 |

92400,00 |

19600,00 |

3920,00 |

2032,80 |

– |

| 2 |

31416,00 |

60984,00 |

3416,00 |

638,20 |

1341,64 |

– |

| 3 |

28000,00 |

32984,00 |

23016,00 |

4603,20 |

725,64 |

– |

| 4 |

28000,00 |

4984,00 |

23016,00 |

4603,20 |

109,64 |

– |

| 5 |

4984,00 |

0,00 |

0,00 |

0,00 |

0,00 |

– |

| ИТОГО: |

175000,00 |

0,00 |

69048,00 |

13764,60 |

4209,72 |

– |

Из табл.7 видно, что при применении комбинированного метода начисления амортизации с применением амортизационной премии ДЗО получает налоговые льготы в виде экономии на налоге на прибыль в размере 13764,6 тыс. руб. А при применении линейного метода начисления амортизации ДЗО получает налоговые льготы в виде экономии по налогу на имущество в размере 5425,36 тыс. руб. Таким образом, разница полученной выгоды составит 8339,24 (13764,6 – 5425,36 = 8339,24) тыс. руб. в пользу комбинированного метода. Также при начислении амортизации линейным методом с применением амортизационной премии ДЗО получает за первые два года сумму амортизационных отчислений в размере 56000 (28000 х 2) тыс. руб., а при начислении амортизации комбинированным методом 79016 (47600 + 31416 = 79016,00) тыс. руб. (рис. 5). В этом случае разница составит 23016 (79016,00 – 56000,00 = 23016,00) тыс. руб., что является вполне объективным основанием для выбора комбинированного метода [1;3].

Рис. 5. Динамика начисленной амортизации, с применением амортизационной премии линейным и нелинейным методами (с повышающим коэффициентом 1,7)

Далее рассмотрим пример начисления амортизации линейным методом и комбинированным методом (линейным и нелинейным с понижающим коэффициентом 0,6). Расчеты представлены в табл.8.

Таблица 8 – Суммы начисленной амортизации, с применением амортизационной премии линейным и комбинированным методами (линейный и нелинейный с понижающим коэффициентом 0,6) в тыс. руб.

|

Год эксплуатации объекта |

Начисленная амортизация |

Остаточная стоимость объекта |

Сумма, не облагаемая налогом на прибыль |

Экономия по налогу на прибыль |

Налог на имущество |

Экономия по налогу на имущество |

|

Линейный метод |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

28000,00 |

112000,00 |

11200,00 |

2240,00 |

2464,00 |

246,4 |

| 2 |

28000,00 |

84000,00 |

24416,00 |

4883,20 |

1848,00 |

537,15 |

| 3 |

28000,00 |

56000,00 |

24416,00 |

4883,20 |

1232,00 |

537,15 |

| 4 |

28000,00 |

28000,00 |

24416,00 |

4883,20 |

616,00 |

537,15 |

| 5 |

28000,00 |

0,00 |

— 24416,00 |

-4883,20 |

0,00 |

537,15 |

| ИТОГО: |

175000,00 |

0,00 |

60032,00 |

12006,40 |

6160,00 |

2395,00 |

|

Комбинированный метод (линейный и нелинейный с понижающим коэффициентом 0,6) |

||||||

| XI, XII 2013 |

35000,00 |

140000,00 |

– |

– |

– |

– |

| 1 |

16800,00 |

123200,00 |

– |

– |

2710,40 |

– |

| 2 |

14784,00 |

108416,00 |

– |

– |

2385,15 |

– |

| 3 |

28000,00 |

80416,00 |

– |

– |

1769,15 |

– |

| 4 |

28000,00 |

52416,00 |

– |

– |

1153,15 |

– |

| 5 |

28000,00 |

24416,00 |

– |

– |

537,15 |

– |

| ИТОГО: |

115584,00 |

24416,00 |

– |

– |

8555,00 |

– |

При начислении амортизации (табл. 8) линейным и комбинированным методами (с понижающим коэффициентом 0,6) ДЗО не получает никаких налоговых льгот, а также остаточная стоимость объектов равна 24416 тыс. руб., что составляет 13% от первоначальной (балансовой стоимости объекта). Также при начислении амортизации комбинированным методом (с уменьшающим коэффициентом 0,6) ДЗО получит меньшую сумму амортизационных отчислений, нежели при начислении амортизации линейным методом (рис. 6). По мнению авторов, данный метод не рекомендуется применять при начислении амортизации с использованием амортизационной премии.

Рис. 6 Динамика начисленной амортизации, с применением амортизационной премии линейным и нелинейным методами (с понижающим коэффициентом 0,6)

Далее рассмотрим динамику начисления амортизации с применением амортизационной премии, представленную в табл.3–8. В табл. 9 представлены обобщающие расчеты по сумме начисленной амортизации, остаточной стоимости, экономии по налогу на прибыль и экономии по налогу на имущество.

Таблица 9 – Сравнительный анализ методов начисления амортизации с применением амортизационной премией (в тыс. руб.)

| № табли цы |

Метод амортизации |

Сумма амортизации за период эксплуатации объекта | Остаточная стоимость | Экономия по налогу на прибыль | Экономия по налогу на имущество | ИТОГО |

| 1. | Линейный метод |

175000,00 |

0,00 |

18199,84 |

2484,84 |

195684,68 |

| 2. | Нелинейный метод с повышающим коэффициентом 1,7 |

157467,33 |

17532,67 |

8193,98 |

929,95 |

149058,59 |

| 3. | Нелинейный метод с понижающим коэффициентом 0,6 |

101117,52 |

73882,48 |

— 40974,37 |

— 6160,00 |

19897,33 |

| 4. | Комбинированный метод (не-линейный 3 г. с повышающим коэф.1,7) |

175000,00 |

0,00 |

0,00 |

— 3748,47 |

171251,53 |

| 5. | Комбинированный метод (нелинейный 2 года с повышающим коэф. 1,7) |

175000,00 |

0,00 |

13764,60 |

-5425,36 |

183339,24 |

| 6. | Комбинированный метод (нелинейный 2 года с понижающим коэф. 0,6) |

115584,00 |

24416,00 |

— 12006,40 |

— 2395,00 |

76766,60 |

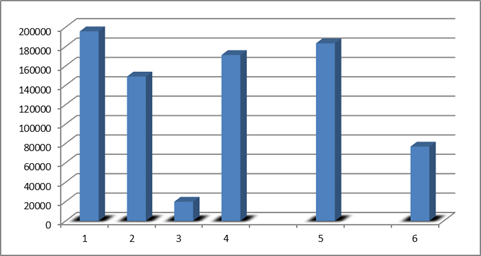

Из табл. 9 видно, что при начислении амортизации с применением амортизационной премии целесообразно использовать линейный метод начисления амортизации, который по сравнению с другими методами высвобождает наибольшую сумму денежных средств (рис. 7), которая составляет 195684,68 тыс. руб. (табл. 9). Нелинейный метод начисления амортизации с понижающими коэффициентами предполагает высокую остаточную стоимость объектов основных производственных фондов в сумме 73882,48 тыс. руб., что значительно повышает срок начисления амортизации в последующие годы. Также при применении данного метода по сравнению с линейным методом ДЗО не получает никаких налоговых льгот, а значит получает убыток в размере 47134,37 ((-40974,37) + (-6160,00) = -47134,37) тыс. руб. от неиспользования вышеуказанных льгот.

При использовании амортизационной премии нецелесообразно использовать нелинейные методы с понижающими коэффициентами, так как они не только не предоставляют налоговых льгот, но и существенно снижают сумму амортизационных отчислений (рис. 7).

Рис. 7. Динамика изменений амортизационных отчислений различными методами

Комбинирование используемых методов начисления амортизации позволит разработать эффективную амортизационную политику, направленную на обновление основных производственных фондов. Рассмотренные методы начисления амортизации с применением амортизационной премии позволяют эффективно прогнозировать финансовые потоки, тем самым не только максимизировать сумму амортизационных отчислений на реновацию основных производственных фондов индустриальных корпораций в целом и их ДЗО, а также с использованием налоговых льгот рационализировать платежи в бюджет, тем самым высвободить дополнительные денежные средства для финансирования капитальных вложений.

Таким образом, разработка эффективной амортизационной политики в рамках заявленной стратегии реиндустриализации, направленной на стимулирование инвестиционной деятельности крупных индустриальных корпораций с государственным участием, при условии использования различных сценариев начисления амортизации, а также с возможностью применения законных налоговых льгот (экономия на налоге на имущество и налоге на прибыль), дает реальную возможность для ускорения темпов обновления основных производственных фондов корпораций и их ДЗО. Реализация указанных подходов на практике позволит повысить не только стоимость имущественных комплексов корпораций в целом, но и создать предпосылки для ускорения реиндустриализации и развития национальной экономики России.

Читайте также

Библиографический список

- Баннова К.А., Рюмина Ю.А. Система консолидированного налогообложения корпораций: российский и зарубежных опыт. Томск: Изд-во ТГУ, 2014. — 302 с.

- Баннова К.А., Гринкевич Л.С. Направления реформирования системы налогообложения консолидированных групп налогоплательщиков // Вестник Томского государственного университета. Экономика. 2013. — N 3 (23). — С.139-145.

- Конципко Н.В. Амортизационная стратегия как инструмент финансовой политики развития индустриальной корпорации // Сибирская финансовая школа. 2010. — N 3. — С. 85-91.

- Конципко Н.В. Формирование стратегических финансовых накоплений в крупных индустриальных корпорациях. дис. … канд. экон. наук. Новосибирск, 2011.

- Кунгуров Ю.А. Организационные и финансовые аспекты реформирования атомного энергопромышленного комплекса России // Сибирская финансовая школа. 2008. — N 2. — С.28-32.

- Литвиненко М.А. Основные теоретические положения формирования организационно-функционального механизма управления корпорацией // Микроэкономика.2012. — N 4. — С.65-59.

- Ложкомоева Е.Н. Некоторые вопросы совершенствования организационно-экономического механизма промышленных предприятий: эффективность, стабилизация, модификация // Микроэкономика. 2012. — N 1. — С.47-50.

- Налоговый Кодекс Российской Федерации // http: www.consultant/popular/nalog2/ (дата обращения: 25.09.2014 г.)

- Россия в цифрах. 2014: кратк. стат. сб. / Росстат.:М., 2014 – 558 с.

- Федеральный закон от 29 ноября 2012 г. N 206-ФЗ (ред. от 23.07.2013 г.) «О внесении изменений в главы 21 и 25 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

- Федеральный закон от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (ред. 28.12.2013 г.).

- Федорович В.О. Стратегическое и оперативное финансирование деятельности корпорации: особенности выбора источников // Финансовая политика: проблемы и решения. 2013. — N 6. — С. 2-13.

- Федорович В.О. Обеспечение государственных интересов при формировании механизма управления имущественными комплексами крупных корпораций // Национальные интересы: приоритеты и безопасность. 2013. — N 26. — С.12-26.

- Федорович Т.В., Дрожжина И.В. Проблемы формирования информации о финансовых результатах деятельности холдинга // Международный бухгалтерский учет.2013. — N 23(269). — С.18-26.

References

- Bannova K.A., Rjumina Ju.A. The consolidated corporate tax system, the Russian and foreign experience [Sistema konsolidirovannogo nalogooblozhenija korporacij, rossijskij i zarubezhnyh opyt]. Tomsk. TSU Publishing House, 2014. 302 p.

- Bannova K.A., Grinkevich L.S. Areas of reform of the tax consolidated group of taxpayers [Napravlenija reformirovanija sistemy nalogooblozhenija konsolidirovannyh grupp nalogoplatel’shhikov]. Bulletin of Tomsk State University. The Economy. 2013. N 3 (23). pp.139-145.

- Koncipko N.V. Amortization strategy as a tool for financial policy of the industrial corporation [Amortizacionnaja strategija kak instrument finansovoj politiki razvitija industrial’noj korporacii]. Siberian School of Finance. 2010. N 3. pp. 85-91.

- Koncipko N.V. Formation of strategic financial savings in large industrial corporations [Formirovanie strategicheskih finansovyh nakoplenij v krupnyh industrial’nyh korporacijah]. Novosibirsk, 2011.

- Kungurov Ju.A. The organizational and financial aspects of reform of the Nuclear Power Complex of Russia. Siberian financial school [Organizacionnye i finansovye aspekty reformirovanija atomnogo jenergopromyshlennogo kompleksa Rossii]. 2008. N 2. pp.28-32.

- Litvinenko M.A. Basic theoretical principles of formation of organizational and functional management mechanism [Osnovnye teoreticheskie polozhenija formirovanija organizacionno-funkcional’nogo mehanizma upravlenija korporaciej]. Mikroekonomika.2012 Corporation. N 4. pp.65-59.

- Lozhkomoeva E.N. Some issues of improving the organizational-economic mechanism of industrial enterprises, efficiency, stabilization, modification [Nekotorye voprosy sovershenstvovanija organizacionno-jekonomicheskogo mehanizma promyshlennyh predprijatij, jeffektivnost’, stabilizacija, modifikacija]. Microeconomics. 2012. N 1. pp.47-50.

- Tax Code of the Russian Federation [Nalogovyj Kodeks Rossijskoj Federacii]. http: www.consultant / popular / nalog2 / (date of circulation: 25.09.2014 city)

- Russia by the Numbers [Rossija v cifrah]. 2014. Short. stat. Sat. M., 2014 558 p.

- Federal Law of November 29, 2012 N 206-FZ (ed. By 07.23.2013, the) On Amendments to Chapter 21 and 25 of the Tax Code of the Russian Federation and Article 2 of the Federal Law On Amendments to Parts One and Two of the Tax Code of the Russian Federation and Certain Legislative Acts of the Russian Federation [Federal’nyj zakon ot 29 nojabrja 2012 g. N 206-FZ (red. ot 23.07.2013 g.) O vnesenii izmenenij v glavy 21 i 25 chasti vtoroj Nalogovogo kodeksa Rossijskoj Federacii i stat’ju 2 Federal’nogo zakona O vnesenii izmenenij v chasti pervuju i vtoruju Nalogovogo kodeksa Rossijskoj Federacii i otdel’nye zakonodatel’nye akty Rossijskoj Federacii].

- The Federal Law of 25.02.1999 № 39-FZ On Investment Activities in the Russian Federation in the form of capital investments (ed. 28.12.2013, the) [Federal’nyj zakon ot 25.02.1999 № 39-FZ Ob investicionnoj dejatel’nosti v Rossijskoj Federacii, osushhestvljaemoj v forme kapital’nyh vlozhenij (red. 28.12.2013 g.)].

- Fedorovich V.O. Strategic and operational funding of the corporation, features source selection [Strategicheskoe i operativnoe finansirovanie dejatel’nosti korporacii, osobennosti vybora istochnikov]. Financial Policy: Problems and Solutions. 2013. N 6. pp. 2-13.

- Fedorovich V.O. Ensuring public interest in the establishment of management of property complexes of large corporations [Obespechenie gosudarstvennyh interesov pri formirovanii mehanizma upravlenija imushhestvennymi kompleksami krupnyh korporacij]. National interests: priorities and security. 2013. N 26. pp.12-26.

- Fedorovich V.O. Drozhzhina IV Problems of formation of information about the financial results of the holding [Problemy formirovanija informacii o finansovyh rezul’tatah dejatel’nosti holdinga]. International Accounting uchet .2013. N 23 (269) . pp.18-26.