Перспективы развития пенсионной системы России на основе актуарных расчетов

Prospects of development of the Russian pension system, based on actuarial calculations

Авторы

Аннотация

Статья посвящена проблемам развития пенсионной системы Российской Федерации (РФ). Рассмотрены особенности актуарного моделирования финансового состояния пенсионной системы. Предложен порядок формирования актуарной модели пенсионной системы России. На основе моделирования представлены прогнозы численности российских пенсионеров, размеров трудовых и социальных пенсий на перспективу до 2030 года. Дан прогноз по динамике дефицита пенсионной системы РФ, с учетом пенсионных преобразований, вводимых с 2015 года. На основе проведенного анализа предлагаются пути совершенствования пенсионной системы России.

Ключевые слова

пенсионная реформа, актуарное моделирование, прогнозирование, пенсионная система, демография.

Рекомендуемая ссылка

Батаев Алексей Владимирович. Перспективы развития пенсионной системы России на основе актуарных расчетов // Современные технологии управления. ISSN 2226-9339. — №9 (57). Номер статьи: 5701. Дата публикации: 08.09.2015. Режим доступа: https://sovman.ru/article/5701/

Authors

Abstract

The paper touches upon problems of the pension provision of the Russian Federation. The peculiarities of actuarial modeling of the pension system are studied in detail. The build order of the actuarial modeling of the pension system development in Russia is given. Projections of Russian pensioners, size of labor and social pensions are represented based on the actuarial calculations up to 2030. The prognosis the dynamics of the Russian Pension Fund deficit, taking the pension reforms entered in 2015 into account is presented. The ways to make better the pension system in Russia are suggested on the basis of analyses.

Keywords

pension reform, actuarial modeling, prognosis, pension provision, demography.

Suggested citation

Bataev Aleksej Vladimirovich. Prospects of development of the Russian pension system, based on actuarial calculations // Modern Management Technology. ISSN 2226-9339. — №9 (57). Art. # 5701. Date issued: 08.09.2015. Available at: https://sovman.ru/article/5701/

Начиная с 2002 года в России, идет трансформация пенсионной системы, за это время были проведены многочисленные корректировки пенсионного законодательства, направленные на обеспечение устойчивости финансового состояния пенсионной системы. На конец, 2013 года дефицит пенсионной системы Российской Федерации составил около 80 млрд. долларов, что составило 3,8 процента от валового внутреннего продукта (ВВП) (таблица 1). [1], [2], [3]

Таблица 1. Дефицит пенсионной системы России

| Года |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

| Взносы в пенсионную систему, млрд. долларов |

16,48 |

21,54 |

27,19 |

34,89 |

42,97 |

44,83 |

65,52 |

97,08 |

104,36 |

119,28 |

| Взносы на страховую часть пенсии, млрд. долларов |

14,00 |

19,03 |

23,94 |

30,37 |

34,29 |

35,07 |

53,06 |

82,66 |

87,91 |

101,52 |

| Взносы на накопительную часть пенсии, млрд. долларов |

2,48 |

2,51 |

3,25 |

4,52 |

8,68 |

9,76 |

12,46 |

14,42 |

16,44 |

17,76 |

| Средства на выплату пенсий, млрд. долларов |

31,93 |

38,66 |

44,41 |

51,76 |

69,76 |

88,10 |

127,59 |

140,73 |

156,00 |

181,03 |

| Дефицит пенсионной системы, млрд. долларов |

17,93 |

19,62 |

20,47 |

21,39 |

35,47 |

53,03 |

74,52 |

58,07 |

68,09 |

79,52 |

В связи с этим в 2013 году был принят целый комплекс новых законов для пенсионной системы, которые определили ее дальнейшее развитие. Введение новой системы должно было увеличить пенсионные отчисления и уменьшить дефицит пенсионной системы.

Анализ развития пенсионных систем основывается на актуарных расчетах. Актуарное оценивание предполагает анализ способности пенсионной системы выполнить принятые на себя финансовые обязательства по выплате пенсий в долгосрочной перспективе при различных сценариях демографического и социально-экономического развития страны.

На сегодняшний день существуют различные виды актуарных моделей, за рубежом чаще используются универсальные (модель PROST Всемирного банка и модель Международной Организации Труда), позволяющие проводить анализ пенсионных систем, основанных на распределительных, накопительных и смешанных принципах. Главным преимуществом этих моделей является возможность не рассматривать специфику пенсионного законодательства конкретного государства. [4], [5], [6]

Для моделирования пенсионной системы России используются различные виды моделей, основанных на актуарных расчетах, которые приведены в источниках [4], [7], [8], [9], [10]. Большинство моделей за основу берут модель актуарных расчетов, предложенную профессором А.К. Соловьевым, адаптированную к специфике российского пенсионного законодательства.

Для оценки финансового состояния пенсионной системы выберем в качестве основы данную модель. Для проведения актуарного моделирования воспользуемся данными департамента экономической и социальной политики ООН (прогноз численности населения России), данными федеральной службы государственной статистики, а также информацией министерства экономического развития РФ (прогноз социально-экономического развития России на период 2013-2015 годов, сценарные условия долгосрочного социально-экономического развития до 2030 года).

Построение актуарной модели начнем с оценки доходной части пенсионной системы РФ. Сначала оценим основные финансовые показатели системы обязательного пенсионного страхования, характеризующие развитие пенсионной системы страны.

Для этого проведем ретроспективный анализ данных за 2004-2013 годы и оценим уровень собираемости налогов в пенсионный фонд России на страховую часть пенсии по следующей формуле: [4], [6], [8]

![]() (1)

(1)

где

Ks – коэффициент собираемости налогов на страховую часть пенсии,

Is – доходы пенсионного фонда России на страховую часть пенсии,

Isr – возможные доходы пенсионного фонда России на страховую часть пенсии.

Величину Isr рассчитаем по следующей формуле:

![]() (2)

(2)

где

W – фонд оплаты труда,

N1 – численность работников 1966 года и старше,

N2 – численность работников 1967 года и младше,

N – общая численность работников, занятых в экономике,

Ts1 – тариф на страховые взносы работников 1966 года и старше,

Ts2 – тариф на страховые взносы работников 1967 года и младше.

Фонд оплаты труда определяется по формуле:

![]() (3)

(3)

где

Wсрм – среднемесячная заработная плата в России.

Уровень собираемости налогов в пенсионный фонд России на накопительную часть пенсии рассчитаем по следующей формуле: [4], [6], [8]

![]() (4)

(4)

где

Kn – коэффициент собираемости налогов на накопительную часть пенсии,

In – доходы пенсионного фонда России на накопительную часть пенсии,

Inr – возможные доходы пенсионного фонда России на накопительную часть пенсии.

Величина Inr рассчитывается по следующей формуле:

![]() (5)

(5)

где

Tn – тариф на накопительные взносы работников 1967 года и младше.

Полученные результаты анализа приведены в таблице 2.

Таблица 2. Коэффициенты собираемости налогов в пенсионный фонд РФ

| Года |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

| Is, млрд. долларов |

14,00 |

19,03 |

23,93 |

30,38 |

34,28 |

35,07 |

53,07 |

82,66 |

87,93 |

101,52 |

| In, млрд. долларов |

2,48 |

2,51 |

3,25 |

4,52 |

8,68 |

9,76 |

12,46 |

14,42 |

16,44 |

17,76 |

| Isr, млрд. долларов |

22,99 |

27,18 |

33,78 |

43,55 |

54,71 |

57,02 |

99,97 |

153,11 |

142,35 |

157,73 |

| Inr, млрд. долларов |

3,29 |

6,68 |

8,83 |

16,24 |

16,41 |

17,98 |

21,29 |

25,04 |

31,17 |

36,14 |

| Ks, проценты |

60,87 |

70,02 |

70,87 |

69,73 |

62,68 |

61,51 |

53,08 |

53,99 |

61,76 |

64,36 |

| Kn, проценты |

75,29 |

37,55 |

36,79 |

27,86 |

52,9 |

54,27 |

58,5 |

57,58 |

52,76 |

49,14 |

Величина среднего значения коэффициента собираемости страховых взносов Ks составила 62,89 %, а коэффициента собираемости взносов на накопительную составляющую пенсионной системы Kn – 50,26%.

Построение доходной части актуарной модели по собираемым взносам проводилось по следующей формуле:

![]() +

+![]() (6)

(6)

Величина доходов на страховую часть пенсии Is может быть рассчитана по следующей формуле:

![]() (7)

(7)

Величина In рассчитывалась по следующей формуле:

![]() (8)

(8)

Используя ретроспективный анализ по численности занятых в экономике, распределению работников старше 1966 года и лиц 1967 года и младше, а также динамике средней ежемесячной заработной платы в России, в совокупности с прогнозом развития РФ до 2030 года [11], [12] были получены следующие результаты (таблица 3). При моделировании были взяты следующие показатели страховых взносов Ts1=22%, Ts2=16% и Tn=6%. Тарифы собираемости пенсионных взносов учитывались по максимальному значению, так как влияние регрессивной шкалы было учтено при расчетах коэффициентов собираемости взносов в пенсионный фонд, также в этих коэффициентах учитывались льготные категории застрахованных лиц.

Таблица 3. Доходы по страховым взносам пенсионного фонда России до 2030 года

| Года |

2014 |

2016 |

2018 |

2020 |

2022 |

2024 |

2026 |

2028 |

2030 |

| Wсрм, долларов |

1140,31 |

1367,24 |

1579,98 |

1758,52 |

1902,01 |

2057,22 |

2225,08 |

2406,65 |

2603,03 |

| N, млн. чел. |

71,08 |

70,25 |

69,41 |

68,58 |

67,74 |

66,90 |

66,07 |

65,23 |

64,40 |

| W, млрд. долларов |

972,68 |

1152,53 |

1316,02 |

1447,09 |

1546,09 |

1651,61 |

1764,06 |

1883,86 |

2011,47 |

| N1, млн. чел. |

21,11 |

18,05 |

15,06 |

12,13 |

9,28 |

6,48 |

3,76 |

3,17 |

2,58 |

| N2, млн. чел. |

49,98 |

52,20 |

54,35 |

56,44 |

58,46 |

60,42 |

62,31 |

62,06 |

61,82 |

| Is, млрд. долл. |

108,77 |

127,14 |

143,19 |

155,26 |

163,55 |

172,22 |

181,29 |

193,01 |

205,43 |

| In, млрд. долл. |

20,62 |

25,83 |

31,08 |

35,92 |

40,24 |

44,98 |

50,17 |

54,05 |

58,24 |

| I, млрд. доларов |

129,39 |

152,97 |

174,27 |

191,18 |

203,80 |

217,21 |

231,46 |

247,06 |

263,66 |

Моделирование расходов пенсионного фонда России на выплаты пенсий будем рассчитывать по следующей формуле:

![]() (9)

(9)

где

E – общие выплаты пенсионного фонда РФ на пенсии,

Es – выплаты трудовых пенсий,

Eгособ – выплаты пенсий по государственному обеспечению.

Величину выплат по трудовым пенсиям рассчитаем по следующей формуле:

![]() (10)

(10)

где

Eс – выплаты пенсий по старости,

Eи – выплаты пенсий по инвалидности,

Eк – выплаты пенсий по потери кормильца.

Величины пенсий по каждой категории могут быть вычислены исходя из значений среднемесячных пенсий и количества пенсионеров по каждой категории, тогда общие расходы будут рассчитываться по следующей формуле:

![]() +

+![]() (11)

(11)

где

Pс – среднемесячный размер пенсии по старости,

Pи — среднемесячный размер пенсии по инвалидности,

Pк — среднемесячный размер пенсии по потери кормильца,

Pгособ — среднемесячный размер пенсии по государственному обеспечению,

Nс – число пенсионеров по старости,

Nи — число пенсионеров по инвалидности,

Nк — число пенсионеров по потери кормильца,

Nгособ — число пенсионеров по государственному обеспечению.

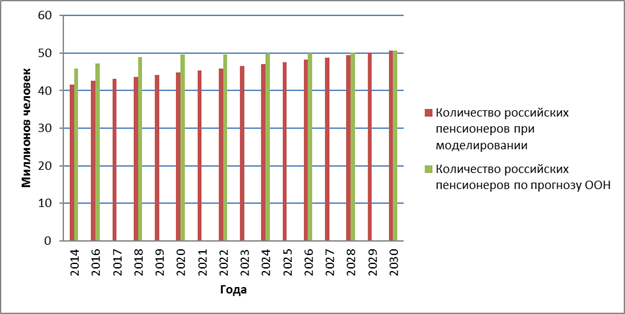

На основе ретроспективных данных за 2002-2013 год была спрогнозирована численность российских пенсионеров до 2030 года, которая подтверждается прогнозом по численности пенсионеров по данным департамента экономической и социальной политики ООН (рис.1). [13]

На основе данных государственной статистики был проведен анализ по распределению пенсионеров по видам пенсионного обеспечения за 2002-2013 год (таблица 4). [1], [12]

Рис. 1 Прогноз численности российских пенсионеров до 2030 года

Таблица 4. Распределение пенсионеров по видам пенсий

| Года |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

Средняя величина |

| По старости |

0,75 |

0,75 |

0,76 |

0,76 |

0,76 |

0,78 |

0,78 |

0,79 |

0,82 |

0,82 |

0,82 |

0,83 |

0,79 |

| По инвалидности |

0,12 |

0,12 |

0,11 |

0,11 |

0,11 |

0,11 |

0,10 |

0,10 |

0,07 |

0,06 |

0,06 |

0,06 |

0,09 |

| По потере кормильца |

0,09 |

0,08 |

0,08 |

0,07 |

0,06 |

0,05 |

0,04 |

0,04 |

0,04 |

0,03 |

0,03 |

0,03 |

0,05 |

| По государственному обеспечению |

0,04 |

0,04 |

0,05 |

0,05 |

0,06 |

0,07 |

0,07 |

0,08 |

0,08 |

0,08 |

0,08 |

0,08 |

0,07 |

Величина пенсий по старости прогнозировалась в привязке к среднемесячной зарплате по России, которая на сегодняшний день составляет около 37% и в прогнозе должна быть не ниже сегодняшнего уровня, а в перспективе достичь величины в 40% от зарплаты. [12]

Параметры остальных видов пенсий рассматривались во взаимосвязи с трудовой пенсией и на перспективу их величина должна составлять не ниже 70% от трудовой пенсии. [12]

На основе проведенного моделирования были получены следующие значения для расходной части пенсионного фонда России, связанные с выплатами пенсий (таблица 5).

Таблица 5. Расходы по пенсионному обеспечению пенсионного фонда России

| Года |

2014 |

2016 |

2018 |

2020 |

2022 |

2024 |

2026 |

2028 |

2030 |

| Nс, миллионов человек |

34,52 |

35,68 |

36,87 |

38,11 |

39,37 |

40,68 |

42,03 |

43,41 |

44,84 |

| Nи, миллионов человек |

2,35 |

2,41 |

2,47 |

2,54 |

2,60 |

2,66 |

2,73 |

2,80 |

2,87 |

| Nк, миллионов человек |

1,32 |

1,29 |

1,26 |

1,23 |

1,19 |

1,15 |

1,11 |

1,06 |

1,01 |

| Nгособ, миллионов человек |

3,35 |

3,21 |

3,06 |

2,90 |

2,73 |

2,56 |

2,38 |

2,18 |

1,98 |

| Pc, долларов |

380,49 |

470,49 |

560,21 |

641,89 |

714,15 |

783,17 |

847,08 |

916,20 |

990,96 |

| Pи, долларов |

259,98 |

327,42 |

396,93 |

462,91 |

524,04 |

579,63 |

626,93 |

678,09 |

733,42 |

| Pк, долларов |

258,69 |

325,83 |

395,04 |

460,75 |

521,63 |

576,99 |

624,07 |

675,00 |

730,08 |

| Pгособ, долларов |

268,51 |

335,98 |

404,77 |

469,19 |

528,02 |

582,35 |

629,87 |

681,27 |

736,86 |

| E, миллиардов долларов |

179,84 |

228,89 |

280,49 |

330,70 |

378,53 |

426,70 |

474,00 |

526,54 |

584,90 |

C 2015 года в пенсионное законодательство России вносятся изменения, направленные на перераспределение системы пенсионных накоплений, суть которых перевести накопительную часть пенсий в страховую. Для этого будущим пенсионерам до 2015 года предлагается либо перевести свои накопительные части пенсии в страховую систему, либо оставить свои накопления в негосударственных пенсионных фондах (НПФ), при этом тем, кто переведет свои накопления в страховую систему, гарантируется большое начисление баллов при формировании будущей пенсии. [1], [14]

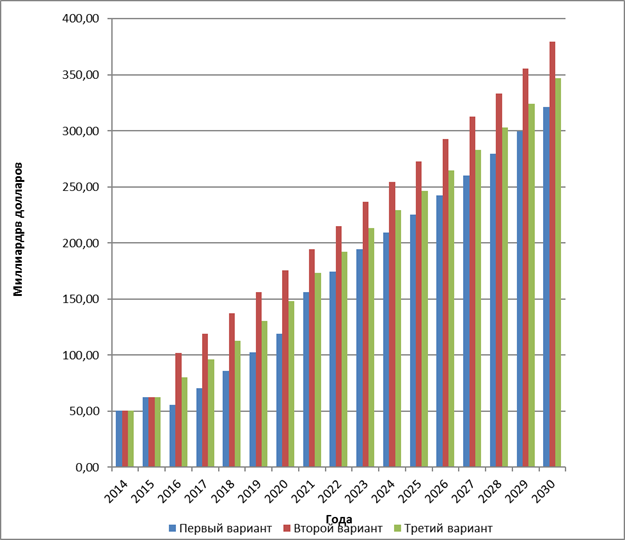

Проанализируем три варианта возможных событий. Первый вариант, когда с 2015 года все россияне заберут свои накопления и перейдут в страховую систему, тем самым ликвидировав накопительную часть пенсий, с точки зрения государства на сегодняшний момент это самый лучший вариант. Второй вариант, когда все будущие пенсионеры оставят накопительную часть пенсий в негосударственных пенсионных фондах и управляющих компаниях, с позиции государства это самый худший вариант, потому что в этом случае вся накопительная часть пенсии будет накапливаться для будущего пенсионера и потратить ее на выплату текущих пенсий будет нельзя, следовательно, необходимо изыскивать другие источники для выплаты пенсий. Эти два варианта определяют границы диапазона, в котором будет варьироваться дефицит пенсионной системы РФ. Третий вариант, является более реалистичным и определяет сложившееся положение в пенсионной системе на сегодняшний день. На конец, 2013 года накопительные вложения в негосударственных пенсионных фондах хранили 22, 3 миллиона россиян с общей суммой вложений около 37,93 миллиардов долларов, в управляющих компаниях 0,5 миллиона человек с общей суммой 1,21 миллиарда долларов. [15] В системе государственного обслуживания накопительных вложений было 56 миллионов человек с общей суммой накоплений около 62,1 миллиарда долларов. [1] Соотношение между россиянами, хранящих накопления в НПФ и в системе государственного обслуживания составляло 29%. За 2013 год в систему НПФ было подано 18,1 миллиона заявлений о переводе накоплений из системы государственного обслуживания в негосударственный сектор, 9,9 миллионов заявлений было удовлетворено, остальные были отклонены из-за технических ошибок. [1], [15] Вследствие этого, можно предположить, что как минимум 8,2 миллиона человек перейдут в НПФ в 2014 году. Таким образом, общее количество в негосударственном пенсионном секторе составит около 44% от общего числа будущих пенсионеров на 2015 год. В дальнейшем изменение этой величины может быть связано, с выбором накопительной или страховой системы для лиц достигших 18 лет, у которых впервые наступили страховые отношения. Можно предположить, что достигнутая величина будет достаточно постоянной на ближайшие годы.

На основе проведенного исследования, с учетом того, что накопительные средства всех будущих пенсионеров будут переведены в страховую часть пенсии в 2014 и 2015 году, а также с учетом того, что при переходе в страховую систему все собранные средства накопительной части пенсии, также будут переведены в страховую систему и будут направлены на выплату текущих пенсий равномерно в ближайшие пять лет, были получены следующие результаты (таблица 6).

Таблица 6. Дефицит пенсионной системы России до 2030 года.

| Года |

2014 |

2016 |

2018 |

2020 |

2022 |

2024 |

2026 |

2028 |

2030 |

| Первый вариант, миллиардов долларов |

50,44 |

55,69 |

85,98 |

119,27 |

174,74 |

209,49 |

242,54 |

279,48 |

321,23 |

| Второй вариант, миллиардов долларов |

50,44 |

101,75 |

137,30 |

175,44 |

214,98 |

254,47 |

292,71 |

333,54 |

379,47 |

| Третий вариант, миллиардов долларов |

50,44 |

80,32 |

112,92 |

148,34 |

192,42 |

229,26 |

264,59 |

303,23 |

346,82 |

Для наглядности проиллюстрируем полученные результаты в графическом представлении (рис. 3).

Рис. 3 Дефицит пенсионной системы России до 2030 года

В результате проведенного исследования можно сделать следующие выводы:

- в результате корректировки пенсионного законодательства на 2014 и 2015 год дефицит пенсионной системы России удастся снизить на 36,5% и 22,5% по отношению к 2013 году соответственно;

- начиная с 2016 года по 2020 год дефицит пенсионной системы, будет снижаться за счет собранных средств за предыдущие годы накопительной части пенсии будущих пенсионеров, а также ежегодного увеличения страховых взносов, перераспределенных из накопительной части в страховую, в среднем снижение составит около 18% в год;

- с 2021 года по 2030 год эффект от собранных средств за предыдущие годы накопительной системы исчезнет и снижение будет достигаться только за счет перераспределения средств из накопительной системы в страховую, в среднем он составит 9,7%;

- в результате проведенных корректировок пенсионного законодательства будет получен краткосрочный эффект, который даст положительный результат на ближайшие 5-7 лет, в дальнейшем дефицит пенсионной системы будет только увеличиваться, что будет требовать новых изменений;

- направление снижения дефицита пенсионной системы может быть направлено в первую очередь на повышение собираемости страховых взносов, которые находятся на достаточно низком уровне 62,89% для страховой системы и 50,26% для накопительной, что обусловлено выплатами зарплат не официально, а через систему серых выплат работнику без отчисления за него взносов на социальное страхование, увеличения фонда оплаты труда, путем развития новых высокоэффективных конкурентных производств и модернизации существующих предприятий, что позволит обеспечить динамичное развитие пенсионной системы России.

Читайте также

Библиографический список

- Официальный сайт пенсионного фонда Российской Федерации [Электронный ресурс] — Режим доступа: www.pfrf.ru.

- Межгосударственный статистический комитет СНГ – http://www.cisstat.com/; Содружество Независимых Государств в 2011 году. — Статистический ежегодник. — М. — 2012. -132 с.

- Батаев А.В. Анализ актуарной модели пенсионной системы России, в сборнике: Финансовые проблемы и пути их решения: теория и практика. Сборник научных трудов 15-й Международной научно-практической конференции. — Санкт-Петербург, — 2014. — С. 31-37.

- Соловьев А. К. Актуарные расчеты в пенсионном страховании. — Издательство: Финансы и статистика, — 2006 г. – 240 с.

- Батаев А.В. Оценка актуарных расчетов развития пенсионной системы, Научно-технические ведомости СПбГПУ. — Экономические науки № 6 (209), — 2014, — С. 186-191.

- Соловьев А.К., Донцова С.А., Кувалкина Е.А. Актуарная модель развития пенсионной системы России, — М.:ГУ ВШЭ, — 2003, — 31с.

- Аркин В.И., Шоломицкий А.Г. Современное состояние пенсионных актуарных исследований в России, [Электронный ресурс] — Режим доступа: http://sedok.narod.ru/actuary.html.

- Федотов Д.Ю. Актуарное моделирование развития пенсионной системы России, — Известия Иркутской государственной экономической академии, — №6, — 2012 г. – С. 15-20.

- Широв А.А., Потапенко В.В. Прогноз развития пенсионной системы России на период до 2030 г. — Всероссийский экономический журнал ЭКО. — №2. – 2011. – С. 38-56.

- Якобсон Л.И., Полищук Л.И., Беневоленский В.Б. Пенсионная система: модель для России и зарубежный опыт. — М. – 2003. – 54 с.

- Официальный сайт «Федеральной службы государственной статистики» [Электронный ресурс]. — Режим доступа: www.gks.ru.

- Официальный сайт «Министерства экономического развития Российской федерации» [Электронный ресурс]. — Режим доступа: www.economy.gov.ru/minec/main.

- Официальный сайт «United Nations, Department of Economic and Social Affairs» [Электронный ресурс]. — Режим доступа: esa.un.org/unpd/wpp/.

- Рубинштейн А.Я. Проблема пенсий. Возможные решения. — М. – 2011. – 27 с.

- Биезбардис Е. Доходность пенсионных фондов по обязательному пенсионному страхованию. — М. — 2013. – 18 с.

References

- The official website of the Pension Fund of the Russian Federation [Oficial’nyj sajt pensionnogo fonda Rossijskoj Federacii]. www.pfrf.ru.

- Interstate Statistical Committee of the CIS [Mezhgosudarstvennyj statisticheskij komitet SNG]. http://www.cisstat.com/; Commonwealth of Independent States in 2011. Statistical Yearbook. Moscow, 2012. 132 p.

- Bataev A. V. Analysis of actuarial model of the pension system of Russia, proceedings of 15-th International scientific-practical conference Finance problems and ways of their solution, theory and practice [Analiz aktuarnoj modeli pensionnoj sistemy Rossii, v sbornike: Finansovye problemy i puti ih reshenija, teorija i praktika. Sbornik nauchnyh trudov 15-j Mezhdunarodnoj nauchno-prakticheskoj konferencii]. SPbSPU, 2014, pp. 31-37.

- Solov’ev A. K. Actuarial accounting of pension insurance [Aktuarnye raschety v pensionnom strahovanii]. Finance and statistics, 2006. 240 p.

- Bataev A. V. Evaluation of actuarial calculations of pension system development, Scientific-technical Bulletin of the Polytechnic University [Ocenka aktuarnyh raschetov razvitija pensionnoj sistemy, Nauchno-tehnicheskie vedomosti SPbGPU]. Economic science 6 (209), 2014, pp. 186-191.

- Solov’ev A.K., Doncova S.A., Kuvalkina E.A. Actuarial model for the development of the pension system in Russia, [Aktuarnaja model’ razvitija pensionnoj sistemy Rossii]. Moscow. HSE, 2003. 31 p.

- Arkin V.I., Sholomickij A.G. Modern state of pension actuarial studies in Russia [Sovremennoe sostojanie pensionnyh aktuarnyh issledovanij v Rossii]. Available at: http://sedok.narod.ru/actuary.html.

- Fedotov D.Ju. Actuarial modeling of pension system development of Russia [Aktuarnoe modelirovanie razvitija pensionnoj sistemy Rossii]. news of Irkutsk state economic Academy, #6, 2012. pp. 15-20.

- Shirov A. A., Potapenko V. V. The prognosis of the pension system development in Russia till 2030 [Prognoz razvitija pensionnoj sistemy Rossii na period do 2030 g.]. Russian Economic Journal ECO, 2, 2011. pp. 38-56.

- Jakobson L.I., Polishhuk L.I., Benevolenskij V.B. The pension system: a model for the Russia and foreign experience [Pensionnaja sistema: model’ dlja Rossii i zarubezhnyj opyt]. Moscow, 2003. 54 p.

- The official website Federal State Statistics Service [Oficial’nyj sajt United Nations, Department of Economic and Social Affairs]. www.gks.ru.

- The official website “Ministry of Economic Development of the Russian Federation” www.economy.gov.ru/minec/main.

- The official website “United Nations, Department of Economic and Social Affairs” www.esa.un.org/unpd/wpp.

- Rubinshtejn A.Ja. The problem of pensions. Possible solutions [Problema pensij. Vozmozhnye reshenija]. Moscow, 2011. 27 p.

- Biezbardis E. The pension fund profitability for mandatory pension insurance [Dohodnost’ pensionnyh fondov po objazatel’nomu pensionnomu strahovaniju]. Moscow, 2013. 18 p.