Предпосылки и условия введения цифрового рубля на основе системы блокчейна как инструмента повышения экономической безопасности в финансовой сфере

Prerequisitesand conditions for introducing a digital ruble based on the blockchain system as a tool for increasing economic security in the financial sphere

Авторы

Аннотация

В связи с общемировой тенденцией к цифровизации экономии, вопрос внедрения системы блокчейн на государственном уровне становится все более актуальным, используя опыт других стран, таких как Китай, проводится анализ более оптимальной модели и технологии создания национальной цифровой валюты. На основе полученной информации формируется проблематика, которая возникает в результате реализации данного проекта. Для сопоставления используется доклад ЦБ РФ по планам внедрения цифрового рубля на территории Российской Федерации. Проводится оценка целесообразности его введения как инструмента повышения экономической безопасности в финансовой сфере, за счет выделения положительных и отрицательных сторон. В результате исследования анализируются проблемные точки экономики РФ, которые на данный момент препятствуют введению цифровой валюты и даются рекомендации по их улучшению.

Ключевые слова

цифровой рубль, экономическая безопасность, блокчейн, криптовалюта, смарт контракты, цифровая валюта Центрального банка, технология распределенных реестров, цифровой юань.

Рекомендуемая ссылка

No items found. Предпосылки и условия введения цифрового рубля на основе системы блокчейна как инструмента повышения экономической безопасности в финансовой сфере // Современные технологии управления. ISSN 2226-9339. — №1 (94). Номер статьи: 9407. Дата публикации: 24.03.2021. Режим доступа: https://sovman.ru/article/9407/

DOI 10.24412/2226-9339-2021-194-7

Authors

Abstract

The article discusses the issue of introducing a digital national currency based on blockchain technology, the study examines foreign practice in the implementation of a digital national currency, based on the collected and studied information, the weak and strong sides of the implementation of this idea are highlighted. An analysis is made of the possibility of introducing the digital ruble, as well as its impact on economic security in the financial sector. As a result, problems are formed that impede implementation and recommendations for their elimination are given.

Keywords

digital ruble, economic security, blockchain, cryptocurrency, smart contracts, Central Bank digital currency, distributed ledger technology, digital yuan.

Suggested citation

No items found. Prerequisitesand conditions for introducing a digital ruble based on the blockchain system as a tool for increasing economic security in the financial sphere // Modern Management Technology. ISSN 2226-9339. — №1 (94). Art. # 9407. Date issued: 24.03.2021. Available at: https://sovman.ru/article/9407/

Введение

В современных условиях, на фоне постоянных процессов цифровизации экономик и развития финансовых технологий формируются новые общемировые тенденции, которые застрагивают все страны и Россия не исключение. На данном этапе, когда достаточно нестабильна мировая финансовая система, особенно остро стоит вопрос о разработке и переходе различных стран на национальную цифровую валюту. Основной проблемой на данном этапе развития является определение подхода, который будет использоваться для внедрения цифровой валюты, многие страны уже планируют пилотное внедрение, поэтому чтобы избежать потери конкурентоспособности на мировой арене и обеспечить оптимальный уровень экономической безопасности в финансовой сфере, Россия должна оставаться на ряду со странами первопроходцами в данном направлении, но для осуществления плавной интеграции этот процесс необходимо детально изучить и проработать, для минимизации возможных ошибок. Процесс внедрения национальных цифровых валют только начинает обсуждаться, многие страны рассматривают различные варианты внедрения последние 5 лет.

Результаты исследований

Цифровая национальная валюта (CBDC) и известная нам криптовалюта, такая как Bitcoin,не смотря на всю схожесть, имеет и существенные отличия, представленные в таблице 1.

Таблица 1. Сравнительная характеристика национальных цифровых валют и криптовалют

| № | Национальная цифровая валюта | Криптовалюта |

| 1 | Выпущены центр банком | Выпущены коммерческими организациями |

| 2 | Законное платежное средство | Незаконное платежное средство |

| 3 | Наличие обеспечения | Отсутствие обеспечения |

| 4 | Отсутствие комиссий | Наличие комиссий |

Первое и самое главное отличие формируется в результате разницы между эмитентами, так как национальная криптовалюта будет выпускаться ЦБ определённой страны, что позволит обеспечить контроль за ее расширением, а также предать законности ее наличию и обороту среди населения. Наличие обеспечения данной цифровой валюты– это еще одно существенное отличие, так как сейчас криптовалюты ничем не обеспечены, что формирует множество предположений о ходе развития и дальнейшей судьбе этой валюты, предсказаний о ее курсе, сравнений их с финансовыми пузырями, которые рано или поздно лопнут и это повлечет за собой многочисленные финансовые потери для их обладателей, что в конечном итоге может отразиться как на бюджете страны, так и на ее репутации. При формировании национальной цифровой валюты, в виде обеспечения, будет выступать фиатная валюта или золото, что сделает их не такими волатильными, как популярные криптовалюты [3].Отсутствие комиссий, как мы знаем сейчас в каждой системе блокчейна существует внутренняя комиссия, которая удерживается при проведении любой сделки/транзакции, причем в зависимости от конкретной криптовалюты сумма комиссии может быть совершенно разной, например, средняя комиссия за Ethereum-транзакцию достигла $7,70, когда комиссия в сети Bitcoin в среднем составляет порядка 15$, что позволяет зарабатывать основателям различных криптовалют и биржам зарабатывать на своих пользователях.

Основных предпосылок возникновения интереса к формированию цифровых национальных валют достаточно много: это и продолжающийся международный финансово-экономический кризис; геополитическая нестабильность влекущая за собой не стабильность существующей валютной системы(ослабление влияния доллара США, переход многих стран на оплату контрактов в национальных валютах); бурное развитие компьютерных технологий и внедрение их в банковский сектор, но одними из важнейших для любого государства являются: во-первых, постепенный отказ от использования наличной денежной массы и во-вторых, необходимость предотвратить утечку финансовых средств в зарубежные активы, чаще всего находящиеся в офшорных зонах и не досягаемы для национальных банков. Таким образом, перед мировым сообществом и каждым конкретным государством, на данном этапе, в рамках международной интеграции, стоит задача по определению единого стандарта создания цифровой валюты, хотя многие эксперты уверенно заявляют, что это практически невозможно из-за различий в национальных приоритетах и условиях их формирования. Тем не менее на сегодняшнем уровне развития определены следующие характеристики цифровой валюты центрального банка (CBDC) [7]:

- устойчивость и безопасность для поддержания работоспособности;

- удобство и доступность (бесплатной или по низкой цене) для конечных потребителей;

- обеспечение и регулирование путем четкой правовой базой;

- способствовать конкуренции на рынке и развитию инноваций.

Некоторые страны уже принимают попытки по реализацию внутри страны национальной цифровой валюты, например, Центральный банк Южной Кореи заявил о планах перейти к последнему этапу тестирования цифровой валюты в следующем году.

Дальше всех в тестировании CBDC продвинулся Китай. В настоящее время национальная цифровая валюта, получившая название DCEP, уже проходит пилотные испытания в некоторых городах. Например, в мае служащие муниципалитета города Сучжоу получили 50% полагающихся им выплат в DCEP. Также в первом полугодии 2020 года было протестировано мобильное приложение для национальной цифровой валюты. Причиной разработки и внедрения центральными банками национальной цифровой валюты, по заявлению Скота Гендри, представителя Банка Канады, являются следующие положительные аспекты (таб.2)[8].

Таблица 2. Положительные аспекты внедрения CBDC

| № | Положительные аспекты |

| 1. | Пользователи получат новый эффективный и безопасный платежный инструмент как альтернативу, в первую очередь, наличным средствам |

| 2. | Возможность использования для осуществления межбанковских платежей |

| 3. | Обеспечит повышение уровня финансового образования |

| 4. | Повысит конкурентоспособность ЦБ наравне с коммерческими игроками рынка |

| 5. | Увеличит доверие к финансовой системе |

Однако для реализации задуманных действий в данном направлении возникает и ряд вопросов. Одна из основных проблем, которая стоит перед странами, планирующими внедрение цифровой валюты – это выбор конструкции CBDC, сейчас страны в основном обсуждают следующие форматы:

- Прямой – это, когда цифровая валюта находится под управлением ЦБ и ее распространение осуществляется без посредников, в таком случае Центральный банк берет на себя дополнительные функции, связанные с ведением реестра всех транзакций, обслуживание розничных платежей, в результате этого происходит фактическая трансформация в квазикоммерческий банк.

- Гибридная – это, когда обслуживание розничных платежей осуществляется за счет банков-посредников, но реестр транзакций остается в ведении Центробанка, который управляет резервной технической инфраструктурой и может перезапустить платежную систему в случае сбоя. В данном формате есть несколько вариаций распространения цифровой валюты, первая, когда кошельки пользователей открываются в Центробанке и непосредственно он занимается распространением, вторая, когда распространением занимаются банки-партнёры (в таком случае кошельки в Центробанке открывают только банки-партнёры).

- Непрямой – когда управление напрямую происходит через посредников. На данном этапе не один из Центральных банков данный вариант не рассматривает.

Большинство Центральных банков отдают предпочтение “прямой” модели платежной системы, например Дания, Исландия, Багамские острова. Остальная часть рассматривает “Гибридную” – Китай, Канада, Швеция, Бразилия и Великобритания.

Наиболее разработанная и привлекательная модель и технология при создании национальной цифровой валюты – Digital Currency Electronic Payment (DCEP), использует Китай. Базой для создания любой цифровой валюты, является технология блокчейн, это распределённый реестр данных, которая хранит информацию о каждом шаге (операции и т.д.), который совершен участником сети. При совершении любого шага информация записывается в определённый блок, которые в дальнейшем записываются в цепочку, ссылаясь друг на друга. Компьютеры пользователей (юридические лица, физические лица, государственные органы и т.д.) являются ее равноправными самостоятельными узлами. Все действия и перемещение информации защищено криптографическим протоколом. В настоящее время, по заявлению экс-главы Центробанка КНР Чжоу Сяочуань цифровой китайский юань будет задействован в следующих направлениях:

- Электронные платежи в розничной торговле

- Трансграничные между финансовыми учреждениями

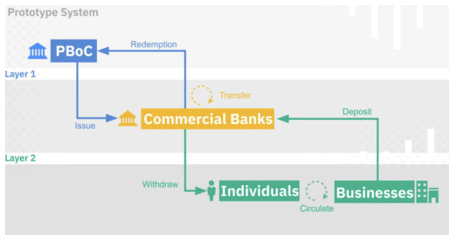

Детальная схема обработки пользователей представлена на (Рис.1.).

Рисунок 1. Схема обработки пользователей DCEP

Обращения, поступающие в данный финансовый инструмент, будут обрабатываться в трех центрах, а именно:

- Центр сертификации

- Центр регистрации пользователей

- Аналитический центр

Каждый запрос будет проходить предварительный этап обработки, чтобы обеспечить правильное направление в необходимый центр. Технически ЦБ получит полный контроль над операциями граждан, но обеспечит “контролируемую анонимность”, так как полная анонимность исключена из-за необходимости регулирования отмывания денежных средств и финансирования терроризма. Исходя из этого можно выделить следующие положительные стороны внедрения DCEP: снижение стоимости эмиссии денег, снижение издержек коммерческих банков при осуществлении транзакций, улучшит бизнес-климат в сфере инноваций, обеспечит контроль за государственными транзакциями. Но у любого явления есть как положительные стороны, так и негативные. Введение контроля достаточно серьезно отразится на деятельности коммерческих организаций на территории Китая, так как нельзя сказать, что все доверяют цифровому активу, что в свою очередь может привести к оттоку иностранного капитала из страны, помимо этого необходимо подготовить почву, которая обеспечила бы информационную безопасность как для физических, так и для юридических лиц, осуществляющую свою деятельность. Помимо этого, есть риски, что цифровой юань не будет принят мировым сообществом, что приведет к остановке развития цифровой валюты, так как сейчас все операции осуществляются только внутри Азиатских стран, в перспективе они хотят расширить влияние на мировое сообщество, что может неблагоприятно отразиться на курсе международной валюты, что в свою очередь вряд ли оценят страны Запада. Помимо политических проблем, также есть ряд технологических связанных с внедрением технологии во все банки партнёры, которые будут участвовать в масштабизации цифрового юаня.

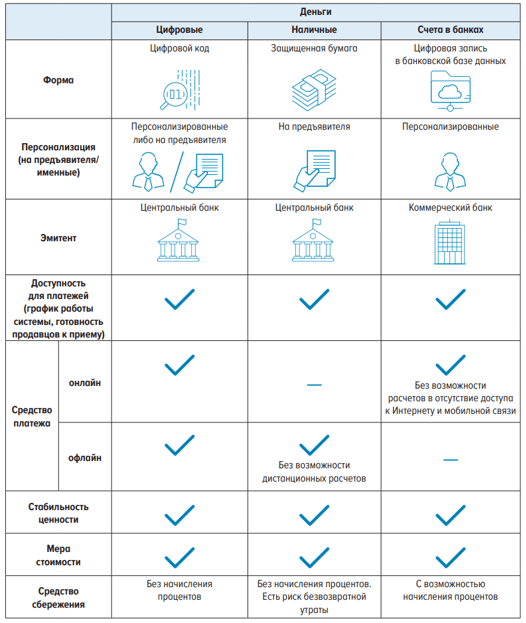

Важно понимать, что в данной ситуации Россия также не может остаться в стране и должна максимально оперативно реагировать на изменение смены курса развития цифровых направлений, чтобы поддержать и обеспечить свою конкурентоспособность на мировой арене, а также повышать финансовую и экономическую безопасность. Именно с этой точки зрения, на данный момент, ЦБ РФ рассматривает возможность внедрения цифрового рубля, как инструмента повышения экономической безопасности в финансовой сфере. Согласно информации ЦБ РФ, под цифровым рублем главный банк страны подразумевает дополнительную форму российской национальной валюты, которая будет эмитироваться Банком России в цифровом виде, сочетающий в себе двойной функционал, то есть рассматривается и как средство для безналичных, так и наличных расчетов [3]. Безусловно, на практике введение цифрового рубля будет иметь как преимущества, так и недостатки. К преимуществам можно отнести: во-первых, данное внедрение позволит обеспечить равный доступ к финансовой инфраструктуре на отдаленных, малонаселенных и труднодоступных территориях. Во-вторых, благодаря цифровому рублю должен возрасти охват населения финансовыми услугами, что сделает их более доступными и увеличит качество жизни населения, помимо этого цифровая валюта также создаётся с расчетом на ограничение риска перераспределения средств в иностранные цифровые валюты. Помимо этого, в докладе ЦБРФ представлены основные свойства, которыми должен обладать

цифровой рубль(Рис.1) [5].

Рисунок 2. Свойства цифрового рубля

Исходя из свойств цифрового рубля, можно выделить следующие преимущества для субъектов экономики, которые станут возможны при реализации данной технологии. Если рассматривать цифровой рубль в разрезе использования его для государственных платежей, то его внедрение позволит повысить контроль со стороны государства над целевым использование средств бюджета, а также над реализацией региональных программ, что в свою очередь может помочь в борьбе с коррупционной составляющей в государственном секторе. [2]. Механизм контроля целевого использования средства в цифровом рубле будет реализован за счет внедрения специальных параметров или признаков, которые будут регламентировать доступные направления расходования средств бюджета. Технология позволит анализировать и автоматически запрещать операции, которые не соответствуют данным критериям, что безусловно отразится на эффективности использования ресурсов и повышения экономической безопасности.

При работе с бизнесом планируется также внедрить систему смарт-контрактов, – специальных приложений, содержащих условия проведения расчетов в виде цифрового кода, автоматически исполняемого в цифровой системе финансовых операций [4].Для граждан будут реализован следующий функционал (таб. 3).

Таблица 3. Функции доступные гражданам при взаимодействии с национальной цифровой валютой

| № | Функции |

| 1 | Пополнение за счет фиатных средств, начисление зарплаты, пенсии |

| 2 | Переводы другим физическим лицам |

| 3 | Осуществление платежей государству и юридическим лицам |

| 4 | Использование смарт-контрактов |

| 5 | Конвертирование в наличные и безналичные счета в банках |

В основе реализации цифрового рубля лежит технология распределенных реестров (DLT), которая обеспечивает устойчивость за счет системы, основанной на хранении и подтверждении операций среди нескольких участников сети, что позволяет минимизировать риски падения сети, так как работоспособность системы будет поддерживаться, даже если у одного из участников произойдет сбой системы.

Естественно, при обсуждение данной инновации возникают ряд нюансов, которые требуют повышенного внимания, во-первых, это обеспечение информационной безопасности, так как для успешной реализации цифровой валюты центрального банка (ЦВЦБ) в каждом конкретном случае требуется индивидуальный анализ безопасности, криптографических функций, функциональных аспектов, а также формирование группы защитных мер (таб. 4).

Таблица 4. Основные группы защитных мер

| № | Группы защитных мер |

| 1 | Организация доверия к процессу разработки смарт-контрактов за счет формирование документации необходимой для сертификации и процессов их разработки. |

| 2 | Работа со сторонним программным обеспечением, реализуемым на базе иностранных криптографических алгоритмов, при осуществлении трансграничных платежей |

Для борьбы с угрозами информационной безопасности, как функциональной составляющей экономической безопасности, необходимо активно повышать уровень финансовой грамотности населения, а также методология, направленная на осведомление потребителей услуг ЦВЦБ в области информационной безопасности и способах противодействия мошенникам.

Также еще одним из факторов, препятствующих внедрению цифрового рубля на данном моменте, является отсутствие защищенного правого поля, а именно противоречие Конституции, так как в соответствии со статьей 75 Конституции Российской Федерации денежной единицей в Российской Федерации является рубль, поэтому важно четко определить правовой статус цифрового рубля. Также потребуется внесение изменений в Гражданский кодекс, так как на данный момент цифровой рубль не входит в перечень объектов гражданских прав, и не может быть использован для осуществления платежей, потребуется включение цифрового рубля в общие положения о расчетах, а также Федеральный закон «О Центральном банке Российской Федерации (Банке России)» – в части расширения функций Банка России и определения вопросов выпуска и обращения цифровой валюты центрального банка [1].

Заключение

Как мы видим, есть множество позитивных аспектов для развития национальной экономики, которые позволит улучшить внедрение цифрового рубля, особенно это благотворно влияет на возможности контроля целевого использования средств федеральных и региональных бюджетов, внедрение системы смарт-контрактов также сделает ведения бизнеса более удобным и практичным. Как результат, такие технологические процессы могут существенно повысить уровень экономической безопасности государства. Но прежде, чем начать внедрять новые технологии, необходимо проработать правовое поле, на котором будет базироваться данная технология, а также сформировать и реализовать, в практической плоскости, основу обсечения информационной безопасности и использование новейших, наиболее перспективных технологий. Внедрение цифрового рубля – это необходимый шаг в развитии финансовых инструментов, который позволит обеспечить конкурентоспособность России на мировой арене, а также создать более комфортную обстановку для развития инноваций и привлечения инвестиций в страну, что позволит обеспечить экономическую безопасность в финансовой сфере, но для успешной реализации необходимо провести ряд подготовительных работ, начиная от анализа и выбора наиболее эффективного метода распространения цифровой валюты и заканчивая обеспечением информационной и технической безопасности за счет использования наилучших технологий и криптографических протоколов защиты.

Читайте также

Библиографический список

- Федеральный закон «О Центральном банке Российской Федерации» (Банке России)» // Вестник Банка России от 31 июля 2002 г., N 43.

- Безпалов, В.В., Ремесленников, А.Ю. Применение технологии блокчейн как инструмент в противодействии коррупции

В сборнике: General question of world science. Collection of scientific papers on materials VIII International Scientific Conference. С. 55-62. - Грищенко, В. (2019). Фиатные деньги. Аналитическая записка. Банк России. Август.

- Ремесленников, А.Ю. Применение технологии блокчейн в современных условиях. В сборнике: XXXII Международные Плехановские чтения. Сборник статей студентов: В двух томах. 2019. С. 55-58.

- Центральный Банк России. Доклад для общественных консультаций. Москва (2020).

- Официальный сайт Банка России. Цифровой рубль. . [Электронный ресурс] – Режим доступа:https://cbr.ru/analytics/d_ok/dig_ruble/(Дата обращения: 18.02.2021)

- Pay Space Magazine Global. Центральные банки определили ключевые принципы создания CBDC. [Электронный ресурс] – Режим доступа: https://psmcom/emoney/centralnye-banki-opredelili-klyuchevye-principy-sozdaniya-cbdc.html (Дата обращения: 18.02.2021)

- Pay Space Magazine Global. Государственные криптовалюты: зачем центробанкам ЦВЦБ. [Электронный ресурс] – Режим доступа:https://psmcom/emoney/gosudarstvennye-kriptovalyuty-zachem-centrobankam-cvcb.html (Дата обращения: 18.02.2021)

References

- Federal Law “On the Central Bank of the Russian Federation” (Bank of Russia) ” [O Tsentral’nom banke Rossiyskoy Federatsii” (Banke Rossii)]// Bulletin of the Bank of Russia of July 31, 2002, N 43.

- Bezpalov, V.V., Remeslennikov, A.YU. Application of blockchain technology as a tool in combating corruption [Primeneniye tekhnologii blokcheyn kak instrument v protivodeystvii korruptsii]// In the collection: General question of world science. Collection of scientific papers on materials VIII International Scientific Conference. 2019.S. 55-62.

- Grishchenko, V. (2019). Fiat money. Analytic note [Fiatnyye den’gi. Analiticheskaya zapiska]. Bank of Russia. August.

- Remeslennikov, A.YU. The use of blockchain technology in modern conditions [Primeneniye tekhnologii blokcheyn v sovremennykh usloviyakh]. In the collection: XXXII International Plekhanov Readings. Collection of students’ articles: In two volumes. 2019.S. 55-58.

- Central Bank of Russia. Public consultation report. Moscow (2020).

- Official website of the Bank of Russia. Digital ruble. … [Electronic resource] – Access mode: https: //cbr.ru/analytics/d_ok/dig_ruble/ (Date of access: 18.02.2021)

- Pay Space Magazine Global. Central banks have identified the key principles for creating a CBDC. [Electronic resource] – Access mode: https://psm7.com/emoney/centralnye-banki-opredelili-klyuchevye-principy-sozdaniya-cbdc.html (Date of access: 18.02.2021)

- Pay Space Magazine Global. State cryptocurrencies: why central banks need the Central Bank of Central Banks. [Electronic resource] – Access mode: https: //psm7.com/emoney/gosudarstvennye-kriptovalyuty-zachem-centrobankam-cvcb.html (Date of access: 18.02.2021)