Перспективы развития рынка деривативов в России

Prospects of development of the market of derivatives in Russia

Авторы

Аннотация

Исследование перспектив развития данного рынка является интересной темой, поскольку рынок деривативов является важной частью финансового рынка с огромным потенциалом развития. Целью работы является исследование возможностей, а также разработка сценариев и перспектив развития рынка деривативов. В ходе работы разработаны перспективы развития, предложены два различных сценария дальнейшей эволюции рынка и представлены необходимые изменения в экономике России для развития рынка деривативов.

Ключевые слова

деривативы, производные финансовые интсрументы, контракты, рынок, биржи.

Рекомендуемая ссылка

Козырь Наталья Сергеевна, Гетманова Анастасия Владимировна. Перспективы развития рынка деривативов в России // Современные технологии управления. ISSN 2226-9339. — №6 (66). Номер статьи: 6603. Дата публикации: 18.06.2016. Режим доступа: https://sovman.ru/article/6603/

Authors

Abstract

Importance Research prospects for the development of this market is a very interesting topic because the derivatives market is an important part of the whole financial market and has great potential for development and improvement.

Objectives The aim is to research the concepts of economic content, capabilities and also drawing-up of scenarios and prospects of development of the derivatives market.

Methods This paper analyzes the prospects for the development of the derivatives market. The basis of the information served legal documents and also work contains a small amount of data and statistics, which are borrowed from Russian and foreign sources.

Results Been analyzed key concepts, characteristics, history of the emergence and the main stages of the evolution of the derivatives market, been developed perspectives of development, and identified potential areas for improvement. Also studied the factors constraining the growth of the derivatives market.

Conclusions and Relevance It was concluded that there are objective conditions, including the potential markets of the underlying assets, the growing interest of financial market participants to exchange trade derivatives on various assets and improvement of legislation in the field of the derivatives market and its technological base is formed all the prerequisites for further rapid growth of derivatives market financial instruments in Russia. We propose two different scenarios for the future evolution of the derivatives market. Identified the major elements of the development potential of the market and presented the necessary changes in the Russian economy for the development of the derivatives market.

Keywords

derivatives, derivative financial instrument, contracts, market, stock exchange.

Suggested citation

Natal'ja Sergeevna Kozyr', Anastasija Vladimirovna Getmanova. Prospects of development of the market of derivatives in Russia // Modern Management Technology. ISSN 2226-9339. — №6 (66). Art. # 6603. Date issued: 18.06.2016. Available at: https://sovman.ru/article/6603/

Теоретические аспекты рынка деривативов

Рыночная экономика – совокупность разнообразных рынков, одним из которых является финансовый рынок. Главную роль на данном рынке играет ссудный капитал – кредит в форме денежного капитала, который предоставляется на условиях возврата, срока использования и уплаты процентов [1]. С функциональной точки зрения строение мирового финансового рынка является совокупностью следующих рынков: валютного, рынка акций, кредитного и рынка деривативов. Финансовые инструменты делятся на первичные и производные.

В каждой современной стране рынок производных инструментов играет ключевую роль в финансовой системе. Именно благодаря деривативам инвесторы могут нивелировать риски, которые возникают при работе на фондовых рынках [2]. Данный факт является особенно важным в отечественных экономических реалиях, где потребность в полноценном риск-менеджменте традиционно сильнее, где, чем-либо. И хотя объем торгов и количество инструментов в России все еще меньше по сравнению с западными государствами, все-таки отечественный рынок деривативов скрывает в себе колоссальный потенциал, и его дальнейшее развитие является только вопросом времени.

Рассмотрим более подробно рынок деривативов, или производных финансовых инструментов.

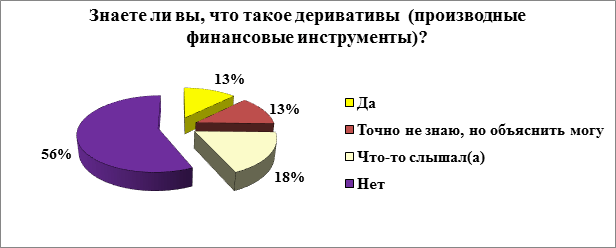

Авторами был проведен опрос в Кубанском государственном университете об определении понятия дериватива, в котором приняли участие 300 студентов старших курсов экономического факультета (рис.1). Первичная обработка данных осуществлялась с помощью сервиса Google формы.

Согласно результатам опроса, абсолютное большинство (170 респондентов, 56% опрошенных) не знают, что такое деривативы. Положительно на вопрос ответили всего 38 респондентов (13%). Остальные респонденты выбрали ответы «что-то слышал(а)» и «точно не знаю, но объяснить могу». Поэтому очень важно определить понятие производного финансового инструмента.

Рисунок 1. Результаты опроса об определении понятия деривативов

Производный финансовый инструмент, дериватив (англ. derivative) по своей сути, является соглашением между двумя сторонами, согласно которому стороны принимают на себя обязательство или приобретают право передать установленный актив или сумму денег в определенный срок или до его наступления по согласованной цене.

Понятие дериватива, цели покупки, отличительные особенности и примеры деривативов представлены в табл. 1.

Таблица 1 — Понятие, цели, особенности, примеры деривативов

| Признак | Существенное содержание признака |

| Понятие | Производный финансовый инструмент, дериватив (англ. derivative) – договор (контракт), согласно которому стороны приобретают право или берут обязательство выполнить определенные действия в отношении базового актива. |

| Цель покупки дериватива |

Как правило, целью покупки дериватива служит не физическое приобретение базового актива, а хеджирование ценового или валютного риска во времени или же получение спекулятивной прибыли от изменения цены базового актива. Конечный финансовый итог для любой стороны сделки может быть как положительным, так и отрицательным |

| Примеры деривативов |

Валютный своп, опцион, процентный своп (IRS), форвард, фьючерс, персональный композитный инструмент (PCI). А также: конвертируемые облигации, депозитарная расписка и кредитные производные. |

Источник: составлено авторами на основе [2,3]

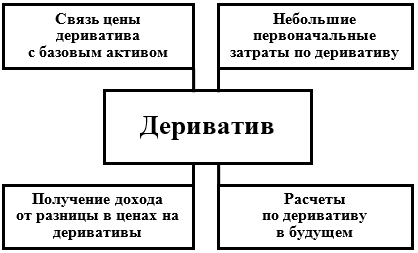

Дериватив, как производный финансовый инструмент, имеет четыре основных характеристики (рис. 2).

Рисунок 2. Характеристики деривативов

Связь цены дериватива с базовым активом означает, что производные финансовые инструменты опираются на базовый актив, из-за этого стоимость дериватива подвергается изменению вслед за изменением цен на базовые активы.

Помимо прочего, деривативы имеют свои признаки (табл. 2).

Таблица 2 — Признаки деривативов

| П/п | Признак |

| 1 | Базовые активы являются основой производных финансовых инструментов. Попадаются производные инструменты на другие деривативы, как в частности опцион на фьючерсный контракт. |

| 2 | Чаще всего деривативы используют не в целях купли-продажи базовых активов, а для приобретения доходов от разницы в ценах. |

| 3 | Рынки товарных активов и рынки ценных бумаг напрямую взаимосвязаны с рынком производных инструментов. Данные рынки создаются по одинаковым принципам, ценообразование на данных рынках совершается по одним законам и обычно на них торгуют одинаковые участники. |

Источник: составлено авторами на основе [2]

Законодательства разных стран могут различно определять, являются ли деривативы самостоятельными ценными бумагами[3]. В Российской Федерации это устанавливает ФЗ № 39-ФЗ «О рынке ценных бумаг» от 22 апреля 1996 года.

Эволюция рынка деривативов

Изучение развития рынка производных финансовых инструментов необходимо для того, чтобы выявить особенности развития рынка в нашей стране и понять, какими факторами обусловлено состояние рынка на сегодняшний день. Кроме того, без изучения истории развития очень сложно говорить о перспективах развития рынка.

История деривативов начинается еще с древнего мира. Договоры, рассчитанные на поставки в будущем, существовали еще во времена предшествующие нашей эре (табл. 3).

Таблица 3 — Анализ истории появления производных финансовых инструментов

| П/п | Период | Описание | Ключевое слово |

| 1 | Древний мир | Купцам Вавилона, которые посылали караваны, нужно было искать финансирование. В итоге возник договор о разделе риска, в котором торговцы получали кредиты, а возврат этих средств зависел от успеха доставки товаров. Процент был больше, чем у обычных кредитов, чтобы возместить «опцион неисполнения обязательств» по кредиту в случае утраты груза. | Договор о разделе риска |

| 2 | Средние века | Экономический подъем XII века и рост уровня торговли содействовали формированию торгового права. Нововведением средневековых ярмарок стал документ, который получил название lettredefaire и стал форвардным контрактом на поставку товаров по истечении установленного срока[1]. | Форвардные контракты на поставку товаров по истечении определенного срока |

| 3 | 30-е гг. XVII века | В конце 30-х годов XVII века в Голландию и Англию пришла тюльпаномания. Еще в самом начале XVII века в Амстердаме уже торговали опционами на луковицы тюльпанов. | Опционы на луковицы тюльпанов |

| 4 | 50-е гг. XVII века | Землевладельцев в Японии, которые получали натуральную ренту,не устраивала зависимость от погоды, кроме того, им были нужны наличные средства. Вследствие чего они начали хранить рис на складах в городе и торговать складскими расписками (рисовыми купонами). Такие купоны наделяли их хозяев правом получить установленное количество риса определенного качества в определенную дату в будущем по определенной цене. | Рисовые купоны |

| 5 | 60-е гг. XIX века | На бирже в Лондоне торговля опционами «пут» и «колл» началась в 30-е гг. XIX века. В 1865 году Чикагская торговая палата формализовала торговлю зерном, введя контракты, которые получили название фьючерсных. | Первые современные фьючерсные контракты |

| 6 | 80-е гг. XX века | По статистике Банка международных расчетов. в 1998 году суточный оборот внебиржевых деривативов составлял 475 млрд долл., в 2007-м – 2544 млрд – за десять лет увеличился в 5,4 раза[2]. | Внебиржевые деривативы |

Отечественный рынок деривативов с первых этапов своего формирования складывался своеобразно. На Западе развитие такого сегмента финансового рынка шло на этапе решения разногласий по поводу цикличности колебаний конъюнктуры рынка и тем, что нужно было обеспечить стабильное финансовое положение хозяйствующих субъектов [4].

Спекулятивный характер совсем не мог иметь приоритета. Однако в нашей стране же с самого начала господствовали только спекулятивные моменты [5]. Срочный рынок стал развиваться как биржевой. Срочные контракты стали элементом торговли в России в 1992 году, когда на Российской бирже открылась фьючерсная секция [6].

Следует определить следующие этапы становления рынка деривативов в России. Первый этап характеризуется доминированием торговлей валютными контрактами на доллар США. Пик популярности существовал во времена сильной инфляции и скачкообразной динамики валютного курса. Но после введения валютного коридора волатильность контрактов на доллар США существенно уменьшилась, что послужило причиной утраты рынком своей спекулятивной составляющей. Второй этап взаимосвязан с вводом в обращение контрактов, для которых базовыми активами были государственные краткосрочные бескупонные облигации (ГКО). Развитию рынка содействовало внимание многих спекулянтов к новоиспеченному инструменту. И, наконец, третий этап характеризуется увеличением оборотов торгов фьючерсами на акции приватизированных предприятий. Расчетные контракты на ГКО сменились поставочными фьючерсными контрактами на корпоративные ценные бумаги.

На биржевых срочных рынках развитых стран, основная часть оборота срочных площадок представлена как раз расчетными контрактами с абстрактной базой, прежде всего, на разнообразные фондовые индексы. В России же монопольное положение принадлежало фьючерсам с конкретной базой: изначально на доллар США, затем на отдельный выпуск ГКО, и в итоге на конкретную акцию [7]. Все старания по вводу в обращение контрактов на агрегированные показатели рынка кончались неудачей: отсутствие интереса участников и, как следствие наличие минимальных объемов торговли по ним стали приводить к необходимым изъятиям их из числа торгуемых инструментов.

Потрясения на фондовом рынке в октябре 1997 года

Основу отечественного рынка деривативов в 1996 — 1998 гг. занимали фьючерсы на акции, и из-за этого потрясения, которые произошли на фондовом рынке в октябре 1997 года, сразу же нашли свое отражение на рынке деривативов. Объем форвардных позиций летом 1997 года оценивался в 30-35 млрд. долларов США [8]. К сожалению, в кризисной ситуации возникли разного рода мошенничества, в том числе и на российском рынке.

Финансовый кризис в августе 1998 года

Последним ударом по рынку деривативов стал финансовый кризис 1998 года. Огромные объемы обязательств, накопленные банками, в основном перед нерезидентами, по оценкам Центрального банка РФ объем составлял 35-40 млрд. долларов США [9]. Дефолт по государственным ценным бумагам и мораторий на выплату внешних долгов банками привели к почти полному исчезновению рынка производных финансовых инструментов. Обстоятельства снова оказались совсем неопределенными, что в особенности негативно отразилось на биржевом рынке.

В итоге главной причиной падения рынка деривативов в 1998 году стал отказ государства от своих обязательств.

Однако за последние годы рынок деривативов в России приходит в себя и даже демонстрирует уверенный рост. На сегодняшний день рынок деривативов – прежде всего виртуальный рынок, который развивается по своим законам и все больше отдаляется от реальной экономики. В развитых странах рынок производных инструментов является одним из крупнейших сегментов всей финансовой системы.

Сегодня стоимость деривативов на мировом рынке превышает объем мирового ВВП как минимум в десять раз. Кроме того, этот рынок и дальше демонстрирует рост, на нем совершается большое количество сделок, и это создает волатильность на фондовых площадках.

Правовой фактор развития рынка деривативов в России

Один из основных факторов, который сдерживает формирование срочного рынка в России, является потребность в изменении политики государства политики на рынке деривативов. Необходимость пересмотреть политику государства на рынке производных финансовых инструментов обусловлена следующими главными обстоятельствами (табл. 5).

Таблица 4 — Причины необходимости коренного пересмотра государственной политики на рынке деривативов

| П/п | Причина | Ключевое слово |

| 1 | Для компаний нет стимулов проводить операции на рынке деривативов с целью хеджирования рисков, которые вызваны их хозяйственной деятельностью. Причина заключается в том, что институциональная среда, которая сложилась в экономике переходного периода, не ставит целью максимизировать прибыль организаций в ходе реализации их хозяйственной деятельности, в то время как в классической системе рыночных отношений «время жизни» экономического агента определяется именно в соответствии с данным критерием. | Нет стимулов |

| 2 | На российском рынке деривативов обращается очень узкий перечень финансовых инструментов. Главным образом это инструменты, которые позволяют управлять риском изменения курса рубля к основным мировым валютам (RUB/USD, RUB/EUR), кроме того, это инструменты, базисным активом по которым становятся фондовые индексы или акции главных эмитентов России. В данном виде рынок не представляет интереса для фирм большинства отраслей российской экономики, а также для банков, так как не позволяет хеджировать специфические риски их деятельности. | Небольшой перечень финансовых инструментов |

| 3 | Стихийно развивающийся рынок деривативов, который ориентирован на проведение главным образом спекулятивных операций российскими игроками, усиливает совокупный финансовый риск российской экономики и хранит в себе огромный дестабилизирующий потенциал, который может стать причиной системного финансового кризиса. | Увеличение риска для экономики |

Помимо необходимости стимулирования развития рынка деривативов со стороны государства существует большая необходимость в развитии законодательной базы.

На сегодняшний день существует совсем немного нормативно-правовых документов на тему развития рынка деривативов.

Начало законодательного регулирования отношений на первой стадии развития рынка в 1992 — 1998 году определял федеральный закон «О товарных биржах и биржевой торговле», который был принят в 1991 году, однако этого закона не касались сделки с валютными ценностями и ценными бумагами. В кризисных условиях 1998 года отсутствовал нужный надзор и большое количество бирж и банков не справились с появившимися проблемами, и это все вопреки наличию детальных регламентов торговли [10].

Дальнейшие попытки сформировать необходимую законодательную базу в 2001 — 2002 году останавливались из-за борьбы разных направлений и концепций по выявлению регулятора рынка деривативов. Лишь в марте 2004 года проблема противостояния двух регуляторов решилась: Указом Президента Федеральная комиссия по ценным бумагам (ФКЦБ) и Комиссия по товарным биржам при Министерстве по антимонопольной политике РФ были соединены в единую Федеральную службу по финансовым рынкам (ФСФР).

На сегодняшний день в Государственную думу РФ внесены четыре проекта федеральных законов «О производных финансовых инструментах».

На основе вышесказанного можно сделать вывод, что изменение государственной политики и совершенствование законодательной базы приведут к росту, развитию и улучшению рынка деривативов, что обязательно позитивно отразится на всех субъектах хозяйствования РФ [10].

Разработка программы перспективного развития, потенциал и сценарии дальнейшей эволюции рынка деривативов в России

Рынок деривативов в России имеет огромный потенциал развития, включающий в себя следующие главные элементы.

- В структуре экономики существуют естественные технологические цепочки организаций и фирм смежных отраслей хозяйствования, у которых абсолютно разные предпочтения видоизменения рыночных цен. И этот факт создает предпосылки для проведения хеджирующих операций.

К примеру, хозяйство, которое специализируется на выращивании зерновых культур, становится заинтересованным в больших ценах на свою продукцию. Интерес мукомольной фабрики, напротив, заключается в небольших ценах на зерно и значительных ценах на муку. Значит, для пекарни наиболее благоприятной ситуацией является низкие цены на муку и высокие на уже изготовленную продукцию. Осуществление хеджирующих операций среди этих предприятий позволило бы при постоянном совокупном финансовом итоге получать наиболее сбалансированную внутреннюю структуру рентабельности данных трех предприятий, которая будет не зависеть от рыночной конъюнктуры. Однако нужно понимать, что плата контрагенту при хорошем итоге ситуации на рынке не являются упущенной выгодой, а представляют собой разумную плату за возможность получения от контрагента платы при неблагоприятном исходе на рынке.

- Следующим примером компаний, которые имеют возможность выйти на рынок деривативов, поскольку на них действуют противоположно направленные риски, служат предприятия-экспортеры и импортеры.

Снижение курса рубля выгодно для предприятий-экспортеров и совершенно не выгодно для предприятий-импортеров. Совершение предприятиями-экспортерами сделок на поставку иностранной валюты, контрагентом по которым служит предприятие-импортер, позволит снизить совокупный валютный риск экономики страны, поскольку такие сделки могут быть рассмотрены как сделки вида хеджер-хеджер.

- Перспективным направлением рынка производных инструментов в России является развитие сравнительно нового их вида – кредитных деривативов.

Такие деривативы дают возможность банкам хеджировать риски невозврата кредитных ресурсов и освобождаться от лишней иммобилизации своихсредств. Для того чтобы покупатели кредитных деривативов имели представление о финансовом состоянии компаний-заемщиков, нужно развивать систему кредитных бюро.

- Также перспективным курсом использования кредитных деривативов в нашей стране возможно станет ипотека.

Развитию ипотеки в основном могли бы способствовать пенсионные накопления граждан.

Итак, на сегодня рынок деривативов в Российской Федерации не в достаточной степени отвечает существующим потребностям развития экономики, не осуществляет всех функций, которые должен выполнять, и главным образом представляет собой спекулятивный характер. Однако он обладает огромным потенциалом развития, прежде всего, в части осуществления хеджирующих операций банками и предприятиями. Поэтому на этом этапе необходимо проведение активной политики государства, которая была бы направлена на стимулирование рынка деривативов, что позволило бы обеспечить потребность экономических агентов в уменьшении неопределенности хозяйственной деятельности и возможности минимизации приведенных рисков.

Для российского рынка деривативов существуют два совершенно разных сценария дальнейшего развития.

Сценарий №1. Дальнейшее развитие рынка производных инструментов будет происходить абсолютно стихийно, главным образом за счет усилий самих участников без необходимого государственного регулирования. Главными характеристиками рынка деривативовв этом сценарии станут: низкая активность хеджеров; ориентация рынка на интересы западных инвесторов; большая доля сделок вида спекулянт-спекулянт, которые будут заключаться коммерческими банками. Со временем рынок деривативов начнет утрачивать связь с реальной экономикой. Денежные потоки, которые сопровождают исполнение сделок деривативами, оторвутся от товарных потоков и рынок превратится в определенную рулетку. С ростом объемов рынка будет раскручиваться маховик такой рулетки, и функционирование рынка деривативов не только не окажет хоть малейшего положительного влияния на экономику, не только приведет к отвлечению финансовых, материальных, интеллектуальных, трудовых и остальных ресурсов, но кроме того, в таком состоянии рынок производных инструментов может стать серьезным дестабилизирующим фактором для всей экономики России.

Сценарий №2. Развитие рынка деривативов произойдет под главным воздействием активной политики государства. Ориентиры основных характеристик рынка, будут разрабатываться на основе одной из уже существующих в мире национальных моделей или какой-либо обобщенной интегрированной модели, которая будет включать в себя наилучшие черты мирового опыта. В роли критерия выбора сценария дальнейшего развития российского рынка производных инструментов следует взять исполнение рынком в рамках какого-либо сценария, экономических функций, которые возложены на рынок. Рынок деривативов нужен в экономике лишь в той мере, в какой он позволит уменьшить неопределенность экономической деятельности.

В связи с данным критерием, не только наиболее предпочтительным, но единственным вариантом, который является самым приемлемым, из рассмотренных сценариев развития становится сценарий №2, который основан на исполнении надлежащей активной государственной политики.

Главной целью развития рынка деривативов России в ближайшие десять лет должна стать трансформация рынка в эффективный механизм уменьшения неопределенности экономической деятельности путем создания системы управления рисками, которая была бы доступна и востребована большинством российских банков и предприятий, а кроме того, через исполнение информационной функции рынка деривативов, которая состоит в согласовании ожиданий участников рынка относительно цены на товар, которая будет вбудущем.

Начальные действия для решения сложной, но максимально четко поставленной экономической задачи сформировать рынок деривативов России, отвечающий, прежде всего, национальным интересам, почти очевидны. Нужно создать единую государственную политику по отношению к развитию отечественного рынка деривативов и закрепить ее в соответствующей Государственной программе развития рынка производных инструментов.

Необходимые для развития рынка деривативов изменения в экономике нашей страны могут быть поделены на две группы (табл.5).

Таблица 5 — Необходимые изменения в экономике России для развития рынка деривативов

| П/п | Группа | Характеристики |

| 1 | Внутренние изменения | Изменения, которые связаны с деятельностью самого рынка деривативов. Главным действием становится формирование наиболее полной законодательной базы рынка деривативов, к примеру: принятие базового федерального закона «О рынке производных финансовых инструментов»; осуществление модификаций в федеральном законе «О товарных биржах и биржевой торговле», и принятие соответствующих Положений ФСФР, которые будут регулировать операции по биржевой торговле деривативами. |

| 2 | Внешние изменения | Изменения, которые связаны с трансформацией совокупной институциональной среды экономики и не затрагивают сами отношения на рынке производных инструментов. На сегодняшний день в России почти нет культуры страхования рисков, такая культура только начинает свое существование. Очень важным является понимание того, что для организаций рынок деривативов это еще одна возможность, инструмент в конкурентной борьбе. При всем этом осуществление политики государства в данной сфере должно обеспечить основание условий в заинтересованности осуществления хеджирующих операций. |

Можно сказать, дальнейшее становление рынка деривативов в нашей стране в основном станет зависеть от определенных действий государства по стимулированию развития этого сегмента финансового рынка в стратегически необходимом для страны направлении или же его бездействия и формирования рынка на абсолютно стихийной основе со всеми возможными последствиями, о которых говорилось ранее.

Итак, производные инструменты осуществляют одновременно некоторые существенные экономические функции: умножают возможности распределения риска между участниками на рынке, то есть позволяют управлять риском, расширяют итак большое количество возможных инвестиций и выявляют информацию об ожиданиях рынка. Самой существенной функцией деривативов становится возможность с их помощью управлять разными видами рыночных рисков, которые связаны с неблагоприятным изменением цен на какой-либо вид актива или финансового инструмента.

Нами были проанализированы основные этапы эволюции рынка деривативов, разработаны перспективы развития, выявлен потенциал и направления для усовершенствования. Также изучены факторы, сдерживающие рост рынка деривативов.

Можно сделать вывод, что имеющиеся объективные условия, которые включают потенциал рынков базовых активов, усиливающийся интерес участников финансовых рынков к биржевой торговле деривативами на различные активы, и, конечно, улучшение законодательства в области срочного рынка и его технологической базы формируют все предпосылки для дальнейшего сильного роста рынка деривативов в России.

___________

[1]Лоран Жак. Опасные игры с деривативами: Полувековая история провалов от Citibank до Barings, Socie´te´ Ge´ne´rale и AIG. Global Derivative Debacles From Theory to Malpractice. –М.: «Альпина Паблишер», 2012.

[2]Деривативы: Курс для начинающих. AnIntroduction to Derivatives. –М.: «Альпина Паблишер», 2009.

Читайте также

Библиографический список

- Левин В.С., Матвеева Т.А. Классификация производных финансовых инструментов // Финансы и кредит. 2011. — № 39 (471). — С. 9-14.

- Заернюк В.М. Привлекательность регионов для развития сети коммерческих банков: методологический аспект // Региональная экономика: теория и практика. 2012. — № 39. — С. 44-50.

- Макаров А.С. Проблемы систематизации условий формирования финансовой политики организации // Вопросы экономики и права. 2011. — № 33. С. — 203-207.

- Матковская Я.С. Новый взгляд на природу финансовых рынков: преамбула инновационного подхода // Финансы и кредит. 2014. — № 10 (586). — С. 2-10.

- Трунин С.Н. Вукович Г.Г. Макроэкономика / Учебное пособие. – М.: Финансы и статистика. 2013. — 312 с.

- Грачева М.В., Ляпина С.Ю. Анализ и управление рисками инновационной деятельности // Инновации. 2006. — № 1. С. — 38-47.

- Гукова А.В., Аникина И.Д., Киров А.В. Финансовая устойчивость организации: модель оценки и прогнозирования // Финансы и бизнес. 2013. — № 3. — С. 46-53.

- Дудин С.Г., Толстова А.З., Суровцева Е.С. Доверие в макроэкономике // Экономика: теория и практика. 2015. — №2. — С 44-49.

- Кочиева А.К., Запорожская А.Г. Современные тенденции развития инвестиционного рынка России в контексте международного сотрудничества // Экономика: теория и практика. 2013. — № 4 (32). — С. 031-036.

- Невская Н.А. Индикаторы макроэкономических прогнозов в условиях цикличности экономики // Экономика и предпринимательство. 2014. — № 4-2. — С. 52-56.

References

- Levin V.S., Matveeva T.A. The classification of derivative financial instruments [Klassifikacija proizvodnyh finansovyh instrumentov]. Finances and Credit. 2011. № 39 (471). 9-14.

- Zaernjuk V.M. The attractiveness of the regions for the development of a network of commercial banks, methodological aspect [Privlekatel’nost’ regionov dlja razvitija seti kommercheskih bankov, metodologicheskij aspekt]. Regional economy.theory and practice. 2012. № 39. 44-50.

- Makarov A.S. systematization issues of conditions of formation of financial policy organization [Problemy sistematizacii uslovij formirovanija finansovoj politiki organizacii]. Problems of Economics and Law. 2011. № 33. P. 203-207.

- Matkovskaja Ja.S. A new look at the nature of the financial markets, the preamble innovative approach [Novyj vzgljad na prirodu finansovyh rynkov, preambula innovacionnogo podhoda]. Finances and Credit. 2014. number 10 (586). P. 2-10.

- Trunin S.N. Vukovich G.G. Macroeconomics [Makrojekonomika]. Tutorial. M . Finance and Statistics. 312 p.

- Gracheva M.V., Ljapina S.Ju. Analysis and risk management innovation [Analiz i upravlenie riskami innovacionnoj dejatel’nosti]. 2006. № 1. P. 38-47.

- Gukova A.V., Anikina I.D., Kirov A.V. Financial stability of the organization, a model of assessment and prediction [Finansovaja ustojchivost’ organizacii, model’ ocenki i prognozirovanija]. Finance and business. 2013. № 3. P. 46-53.

- Dudin S.G., Tolstova A.Z., Surovceva E.S. Confidence in macroeconomics [Doverie v makrojekonomike]. Theory and Practice. 2015. №2. P. 44-49.

- Kochieva A.K., Zaporozhskaja A.G. Current trends in the Russian investment market in the context of international cooperation [Sovremennye tendencii razvitija investicionnogo rynka Rossii v kontekste mezhdunarodnogo sotrudnichestva]. Theory and Practice. 2013. № 4 (32). P. 031-036.

- Nevskaja N.A. Indicators of macroeconomic forecasts in a cyclical economy [Indikatory makrojekonomicheskih prognozov v uslovijah ciklichnosti jekonomiki]. Economy and Entrepreneurship. 2014. № 4-2. P. 52-56.