Мониторинг удовлетворенности и доступности для населения финансовых услуг, оказываемых на территории Ленинградской области

Monitoring satisfaction and accessibility for the population of financial services provided in the Leningrad region

Авторы

Аннотация

Современная цифровая среда во многом задает пользовательские тренды не только на рынке банковских услуг, но и способствует формированию новых стратегических решений в сфере маркетинга банковских продуктов. Исследование демонстрирует устойчивый тренд на омоложение целевой аудитории спроса на ряд ведущих банковских продуктов, таких как автокредитование, ипотечное кредитование. Результаты исследование удовлетворенности услугами финансовых организаций позволяют сделать вывод о влиянии цифровой среды и безопасности на потребительский выбор. Показано, что важным является переход позиций удовлетворенности/неудовлетворенности с одного продукта на другой, что влияет в целом на потребительский выбор.

Ключевые слова

удовлетворенность для населения финансовых услуг, доступность для населения финансовых услуг, маркетинг банковских продуктов, цифровая среда, потребительский выбор

Рекомендуемая ссылка

No items found. Мониторинг удовлетворенности и доступности для населения финансовых услуг, оказываемых на территории Ленинградской области // Современные технологии управления. ISSN 2226-9339. — №2 (92). Номер статьи: 9203. Дата публикации: 09.05.2020. Режим доступа: https://sovman.ru/article/9203/

Authors

Abstract

The modern digital environment in many respects sets user trends not only in the banking services market, but also contributes to the formation of new strategic decisions in the field of banking products marketing. The study demonstrates a steady trend towards rejuvenating the target audience of demand for a number of leading banking products, such as car loans, mortgage lending. The results of a study of satisfaction with the services of financial institutions allow us to conclude about the impact of the digital environment and security on consumer choice. It is shown that it is important to transfer the positions of satisfaction / dissatisfaction from one product to another, which generally affects consumer choice.

Keywords

satisfaction of financial services for the population, accessibility of financial services for the population, marketing of banking products, digital environment, consumer choice

Suggested citation

No items found. Monitoring satisfaction and accessibility for the population of financial services provided in the Leningrad region // Modern Management Technology. ISSN 2226-9339. — №2 (92). Art. # 9203. Date issued: 09.05.2020. Available at: https://sovman.ru/article/9203/

Введение

Актуальность исследования вызвана динамикой рынков банковских услуг, в настоящее время финансовые бренды больше, чем любая другая отрасль, нуждаются в надежном и стабильном обслуживании клиентов для завоевания доверия. Практика функционирования банковского сектора показывает, что даже незначительные финансовые колебания и банковские нарушения могут способствовать панике потребителей финансовых услуг, если они почувствуют риск для своих сбережений [3].

Сектор финансовых услуг добился значительных успехов в адаптации к вызовам цифрового мира, и при этом открыл для себя множество угроз информационной безопасности. Качество финансовых услуг является унифицированным решением мониторинга, которое может способствовать удовлетворению потребностей банковских организаций, предоставляющих финансовые услуги [4].

Финансовая отрасль экономики является передовой по разработке и использованию онлайн-приложений, поскольку имен цифровые решения имеют решающее значение для конкурентоспособности организаций, предоставляющих финансовые услуги, при этом сам вид бизнеса носит жестко регулируемый характер и проблемы безопасности формируют сложную интегрированную задачу управления онлайн-приложениями.

Для многих банков, кредитных компаний, страховых компаний и компаний, занимающихся обработкой онлайн-платежей, их веб-сайты, мобильные приложения являются основными источниками дохода [1].

Удовлетворенность финансовыми услугами во многом определяется качеством услуг, продвижение брендов финансовых организаций активно продвигается в социальных сетях, определяющих потребительское поведение клиентов. Чем быстрее финансовые рынка будут внедрять инновации и реагировать на запросы потребителей, тем выше будет конкурентное преимущество организации [1].

Инструментом мониторинга удовлетворенности клиентов финансовыми услугами является мониторинг СМИ и социальных сетей, так как спрос на отдельные финансовые услуги на 60% зависит от позиций и мнений потребителей, размещаемых ими на социальных форумах.

Объективной реальностью является рост финансовых транзакций на мобильных устройствах, производительность мобильных устройств будет только возрастать [2].

Эффективное выполнение расширенных обязанностей финансовых организаций по обеспечению задач в сфере удовлетворенности клиентов, требует гораздо более глубокого понимания бизнес-процессов. Есть несколько практических способов добиться этого: включение прохождений процессов в регулярные оценки рисков бизнес-процессов, внедрение формального процесса управления бизнес-изменениями, который фиксирует существенные операционные изменения (в т.ч. продуктовые), разработка надежного набора инструментов для объективного измерения риска (например, количественного измерения для измеримых рисков, маркеров риска для рисков, которые сложнее количественно оценить, анализ сценариев и прогнозные оценки) [2].

Методы исследования и обзор ситуации

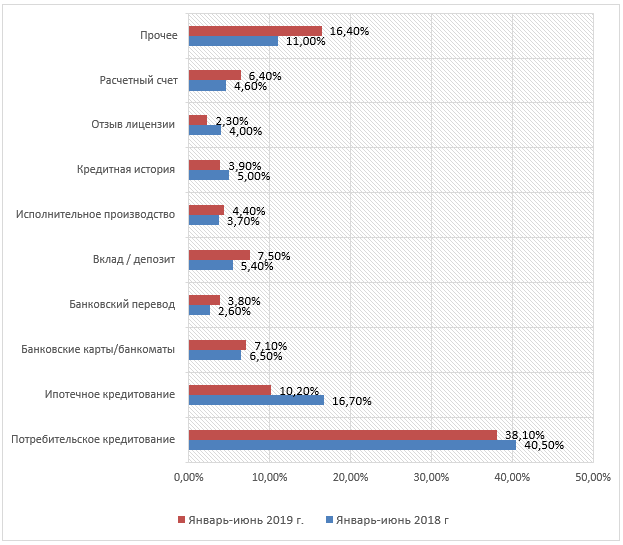

В 2018 году Банк России официально информировал общественность посредством издания рекомендаций по использованию сценария (скрипты) продаж, предусматривающие максимально полное информирование граждан об особенностях и рисках предлагаемого им финансовой услуги или продукта. В январе-июне 2019 г. количество жалоб, поступивших в Банк России в отношении кредитных организаций, выросло на 0,8% по сравнению с аналогичным периодом 2018 г. и составило 74,0 тыс. (см. рис.1)[5].

Рис. 1 Распределение жалоб в отношении кредитных организаций, 2019

Источник данные Центрального Банка России [8]

В январе-июне 2019 г. количество жалоб, поступивших по тематике «Потребительское кредитование», снизилось на 5,4% по сравнению с аналогичным периодом 2018 г. и составило 28,2 тыс.

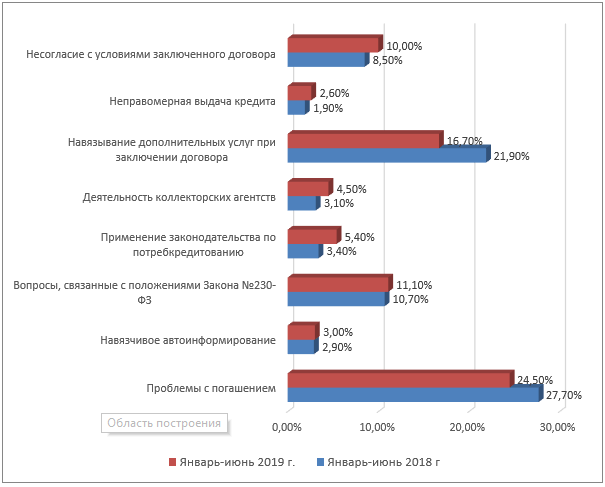

На рис. 2 Количество жалоб, поступивших по тематике «Потребительское кредитование» представлены наиболее проблемные вопросы для потребителей, это проблемы с погашением – 24% респондентов, навязывание дополнительных услуг при заключении договора — 16%. [5]

Рис.2 Количество жалоб, поступивших по тематике «Потребительское кредитование», 2019

Источник данные Центрального Банка России [8]

В целом данные мониторинга Банка России демонстрируют результаты коррелирующие с данными данного исследования, это касается в части повышения качества обслуживания населения финансовыми организациями, ростом количества финансовых услуг, удовлетворенность сервисом финансовых организаций. Данные исследований демонстрируют и снижение жалоб потребителей на услуги по ипотечному и потребительскому кредитованию, кредитной истории, что говорит о повышении финансовой грамотности населения в целом и Ленинградской области в частности.

Респондентам предлагается оценить удовлетворенность деятельностью сферы финансовых услуг на территории Ленинградской области.

Отчет по результатам исследования «Финансовая доступность» для населения территории Ленинградской области». Объём выборочной совокупности при опросе составил 401 чел., Выборка целенаправленная, квотная. Репрезентативность выборки обеспечивается соблюдением пропорций между социальными категориями респондентов.

Качество социологического исследования сопровождается соблюдением необходимой структуры анкеты и научной систематизацией вопросов, рассматриваемых в контексте изучаемого социально-экономического процесса, что обеспечивается раскрытием научной проблемы в дополнительных вопросах анкеты.

В рамках данного исследования объем выборки 401 человек является достаточной базой для эмпирического подтверждения гипотезы, обрабатываемый полученный массив информации их 401 анкет даст вероятность 5% ошибки, что является величиной среднестатистической погрешности результата измерения.

Респондентам предлагается оценить доступность и дифференцированность для населения финансовых услуг, предоставляемых на территории Ленинградской области.

Географически выборка представлена респондентами со следующих муниципалитетов: Ломоносовский муниципальный район – 8,8%, Волховский муниципальный район — 8,2%, Бокситогорский муниципальный район – 7,1%, Тихвинский муниципальный район – 8,5%, Тосненский муниципальный район – 6,1%, Выборгский муниципальный район – 5,4%, Лодейнопольский муниципальный район – 8,5%, Кингисеппский муниципальный район – 6,8%, Подпорожский муниципальный район – 2%, г.Выборг -3,7%, г.Пикалево – 6,5, г.Луга – 6,5%, % и т.д.

Из опрошенных респондентов них две трети респондентов представители женского пола – 68 %, респондентов представителе мужского пола – 32% соответственно. Выборка охватывает все возрастные категории, так 43% — респонденты в возрасте от 21 до 35 лет, 26% респондентов в возрасте от 36 до 50 лет, каждый пятый (18%) в возрасте старше 51 года, и каждый десятый (13%) в возрасте до 20 лет.

Социально-профессиональный портрет респондентов Ленинградской области представлен в основном работающим контингентом – 73% ответили на вопрос анкеты – «работаю», 20% — учусь (студент), доля пенсионеров составила 5,4% среди опрошенных, домохозяйки – 2,5% респондентов, безработных 3,2%, индивидуальный предприниматель – 0,4%.

Четверть опрошенных охарактеризовали семейную позицию наличием 1 ребенка (25%), семьи с двумя детьми –31,2%, позицию с отсутствием детей отметили – 38% респондентов, 6% респондентов отметили позицию «наличие 3 и более детей».

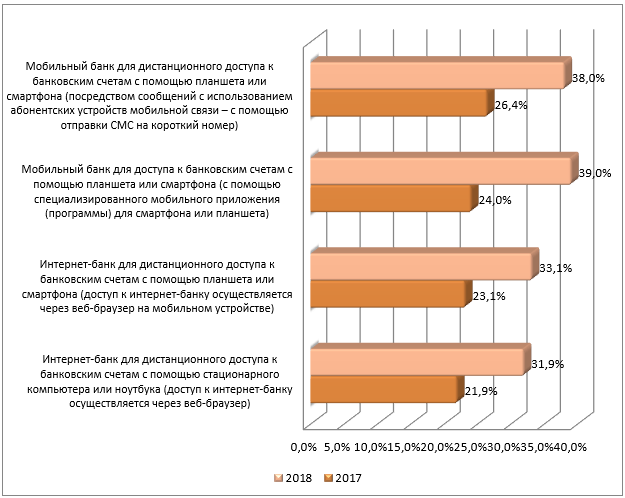

Ниже на рис.3 приведены данные актуальности * дополнительного исследования удовлетворенности дистанционными каналами доступа к финансовым услугам, оценки уровня он-лайн сервиса финансовых организаций в целом по России.

Рис. 3 Уровень удовлетворенности дистанционными каналами доступа к финансовым услугам, всероссийский опрос Банка России 2018, в%

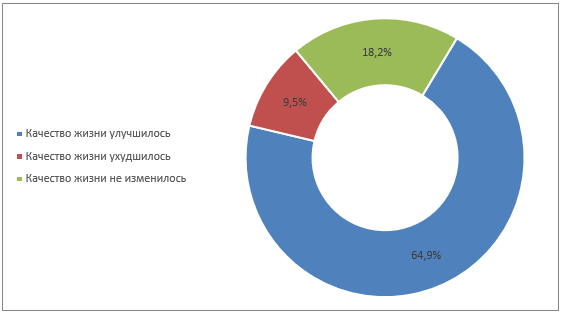

Рис.4 Влияние пользования финансовыми услугами на качество жизни взрослого населения, СЗФО,в %

По данным мониторинга Банка России респонденты по Северо-западному Федеральному округу (соответственно и Ленинградской области) в большей степени положительно оценивают влияние финансовых услуг на качество жизни — 64,9% «улучшилось».

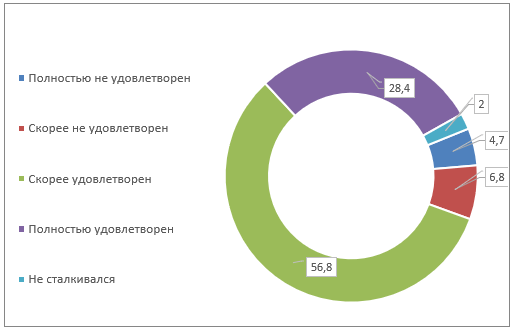

Рис.5 Удовлетворенность взрослого населения работой кредитной организацией при оформлении и/или использовании финансовых услуг или в любых других случаях, когда сталкивалось с ними, СЗФО, 2018, в %

Также полученные данные исследований значительно коррелируют по позициям удовлетворенности населения работой банка/ финансовой организации/кредитной организации, если по данным Банка России для СЗФО этот показатель оценивается респондентами в 56,8%, то по данным мониторинга проведенного авторами в Ленинградской области — 51,6% — полностью удовлетворены качеством обслуживания.

Важным фактором объясняющим фактор активности использования финансовых услуг является уровень дохода населения Ленинградской области, что объясняет определенную активность респондентов пользующихся одним вкладом/депозитом – 71% или двумя вкладами/депозитами – 20%, при этом половина респондентов выражает готовность пополнять вклад – 48,8%.

Исследование показало, что респонденты Ленинградской области в большей мере обладают склонностью пользоваться традиционными каналами финансовых услуг (отделение банка, отделение Почты России), реже использую более инновационные каналы предоставления финансовых услуг (платежный терминал в отделении банка, счет мобильного телефона, интернет-банкинг посредством приложений для интернета/смартфона /планшета) несмотря на высокий уровень доступности мобильного интернета (4G) хорошего качества (48%), 38% респондентов Ленинградской области говорит о качестве доступа к сети интернет (сигнал 3G) как удовлетворительное, эти же респонденты подчеркивают (79%) что «их банк» является современным организацией.

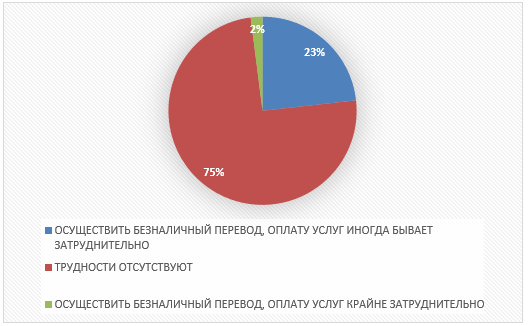

Анализ полученных результатов относительно имеющихся трудностей в получении жителями Ленинградской области платежных услуг в пункте проживания, наличие таких факторов как дефицит (и/ или отсутствие) банкоматов, электронных терминалов (POS-терминалов), отсутствуют офисы банков, отделений почтовой связи, не установлены устройства банковских платежных и платежных агентов три четверти респондентов – 74% отмечают отсутствие данных трудностей, а 23% опрошенных выделяют затруднительность ситуации при осуществлении безналичного перевода, оплаты услуг, всего 2% отмечают крайнюю затруднительность при осуществлении безналичного перевода или оплаты услуг.

Рис.6 Названные респондентами трудности в получении платежных услуг на территории Ленинградской области, по данным исследований авторов, 2019, в %

Анализ ответов респондентов раскрывающих оценку качества доступа к сети интернет в соответствующем населенном пункте характеризуется 49% респондентами как удовлетворительное (оценивается достаточная скорость доступа и бесперебойность работы интернет), 34 % опрошенных говорят о хорошем качестве (наличием и высокой скорости доступа и бесперебойности работы), каждый десятый опрошенный – 9% говорит об отсутствии проводного интернета, 7% оценивают качество доступа к сети интернет как неудовлетворительное, низкая скорость доступа и бесперебойность доступа.

Половина респондентов (48%) подчеркивает наличие мобильного интернета (4G) хорошего качества, 38% респондентов говорит о качестве доступа к сети интернет (сигнал 3G) как удовлетворительное, неудовлетворительные оценки мобильного интернета (сигнал 2G) у 8% респондентов, отсутствует мобильный интернет – 4,6%.

При оценке наличия востребованных финансовых продуктов (услуг) на территории проживания респонденты в целом говорят о пользовании достаточно широкого списка услуг – 68% опрошенных, в том числе платежными услугами (в том числе денежными переводами) пользуются 9,7%, получение кредита – 12,3%, получение микрозайма – 9%, открытие вклада – 6,3%, страхование – 7%.

Частично участниками опроса указывалось влияние ценового барьера на доступ к финансовым услугам с точки зрения потребителей кредитных продуктов, депозитных и страховых продуктов банковских организаций.

Исследование показывает, что население Ленинградской области активно пользуясь мобильным интернетом, услугами мобильного банка не всегда знают о возможных услугах, так 71% респондентов не знают о сервисе CashOut (англ. КэшАут) который позволяет снимать наличные денежные средства с платежной карты в кассе торгово-сервисной организации одновременно с осуществлением в ней оплаты товаров или услуг. Данная услуга предоставляется кредитной организацией. 29% опрошенных знакомы с этой услугой и пользуются ею при обслуживании в торговой организации.

Выбор практик действий в сложной финансовой ситуации определяется уровнем наличных ресурсов домохозяйств, мотивацией поведения к потреблению финансовых услуг. Дефицит финансовых ресурсов домохозяйств определяет наличие одного вклада (71% опрошенных), низкий уровень сбережений не позволяет чаще возможного обращаться к потребительскому кредитованию.

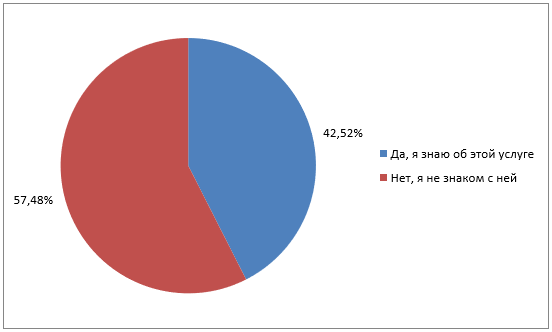

При ответе на вопрос о знакомстве с возможностями получения наличных денег с банковских карт в отделениях Почты России, аудитория распадается практически на две аудитории: 57% не знакомы с данной услугой, 42% респондентов говорят об осведомленности с данной услугой.

Рис.7 Признание респондентами наличия/отсутствия знаний о возможности получения наличных с банковских карт в отделениях Почты России по данным исследований авторов, 2019, в %

При вопросе о знакомстве с проектом Банка России «Маркетплейс» (сам проект направлен на коренное улучшение региональной ситуации с финансовой доступностью, снятия географических ограничений. При этом пользователи финансовых услуг получают он-лайн доступ к банковским услугам в режиме 24 часа 7 дней в неделю, респонденты демонстрируют отсутствие осведомленности – 76% и только четверть респондентов 23% показывает определенное положительное значение по данному индикатору дополнительных финансовых услуг.

По результатам анализа имеющихся данных Банком России были выявлены группы населения, ограниченные в доступе к финансовым услугам: жители сельских районов; население с низким материальным положением (относят себя в зависимости от материального положения к категориям «Нам не хватает денег даже на еду» или «У нас достаточно денег на еду, но купить одежду для нас – серьезная проблема»), а также пенсионеры (в том числе по инвалидности). Уровни использования различных финансовых услуг данными группами населения представлены в таблице ниже. Здесь следует отметить, что некоторые категории населения, ограниченные в доступе к одним видам финансовых услуг, не являются таковыми в отношении других видов финансовых услуг. Так, пенсионеры (в том числе по инвалидности) больше, чем население в среднем по России (38,8%), имеют вклады (счета) в КО и/или размещенные средства в НФО (в форме договора займа) (47,8%). А население с низкими доходами («Нам не хватает денег даже на еду») (36,1%) больше, чем население в среднем по России (26,8%), имеет один непогашенный кредит/заем в КО и/или НФО (МФО, КПК, СКПК или ломбарде) и более (Здесь и далее КО – кредитные организации; НФО – некредитные финансовые организации; МФО – микрофинансовые организации; МФК – микрофинансовые компании; МКК – микрокредитные компании; КПК – кредитные потребительские кооперативы; КПК в СРО – кредитные потребительские кооперативы, состоящие в саморегулируемых организациях кредитных потребительских кооперативов; СКПК – сельскохозяйственные кредитные потребительские кооперативы).

Таблица 1 — Сравнение использования финансовых услуг группами населения, ограниченного в доступе к финансовым услугам, и населением России в целом**, %

| Население России | Жители сельских районов | 1 группа: население, которое относит себя к категории «Нам не хватает денег даже на еду» | 2 группа: население, которое относит себя к категории «У нас достаточно денег на еду, но купить одежду для нас – серьезная проблема» | Пенсионеры (в том числе по инвалидности) | |

| Доля взрослого населения, использующего не менее одного открытого счета физического лица в КО, с учетом счетов по вкладам, % | 89,4 | 80,0 | 69,4 | 78,5 | 83,5 |

| Доля взрослого населения, интенсивно (более трех раз в месяц) использующего счета физических лиц в КО, % | 62,0 | 48,1 | 41,7 | 45,5 | 42,2 |

| Доля взрослого населения, имеющего вклады (счета) в КО и/или размещенные средства в НФО (в форме договора займа), % | 38,8 | 35,1 | 22,2 | 31,9 | 47,8 |

| Доля взрослого населения, имеющего один непогашенный кредит/заем в КО и/ или НФО (МФО, КПК, СКПК или ломбарде) и более, % | 26,8 | 27,3 | 36,1 | 29,3 | 14,5 |

| Доля взрослого населения, использующего дистанционный доступ к банковским счетам для осуществления перевода денежных средств в отчетном периоде (интернет банкинг и/или мобильный банкинг) | 45,1 | 40,8 | 25,0 | 29,8 | 16,5 |

** Обзор состояния финансовой доступности в РФ в 2017г. 2018. www.cbr.ru

Относительно показателя прохождения процедуры первичной регистрации в Единой Биометрической Системе 34% прошли данную процедуру и 66% не проходили процедуры первичной регистрации в Единой Биометрической Системе.

Относительно современных финансовых сервисов ответы респондентов представляются важными с точки зрения их востребованности, так: P2P переводы (переводы с карты на карту) востребованы половиной респондентов – 53%, Система быстрых платежей Банка России – 36%, QR-коды (оплата посредством двумерного графического кодирования) – 24%, Переводы денежных средств в социальных сетях, мессенджерах (WhatsApp, Telegram, Facebook, ВКонтакте, Одноклассники) – 19%; Электронный полис ОСАГО – 6%. При такой активности и востребованности банковских сервисов 16% респондентов не пользуются ни одним из представленных сервисов.

В основном респонденты Ленинградской области оплачивают посредством он-лайн сервисов мобильный телефон, коммунальные услуги, интернет, стационарный телефон, погашение кредита и налоги.

Исследование показывает достаточно полную осведомленность жителей Ленинградской области о финансовых продуктах и услугах – 78,2% респондентов говорят о достаточности информации такого рода и об отсутствии необходимости в дополнительной информации, 21% отмечают потребность в получении дополнительной информации о финансовых продуктах и услугах. В целом респонденты демонстрируют большую осведомленность об ипотечных и автокредитах, сберегательных продуктах, что соответствует и большей активности пользованиям ими.

Анализ полученных репрезентативных данных по Ленинградской области показывает, что наблюдается рост активности среди молодой аудитории потребителей банковских услуг 56% (43% — респонденты в возрасте от 21 до 35 лет, 13% респондентов в возрасте до 20 лет), активность наблюдается в росте количества пользователей электронными денежными средствами (что является индикаторами финансовой доступности), рост безналичных платежей среди пользователей финансовых услуг.

Таким образом, непременным условием повышения удовлетворенности финансовыми услугами является развитая финансовая и банковская инфраструктура, это и наличие банковских терминалов, банкоматов, электронных и платежных терминалов, установленных в организациях торговли и услуг, удовлетворенности расчетными (дебетовыми) картами.

Выбирая позиции банковской организации обслуживающей население Ленинградской области, отмечается доминирующее положение в предоставлении услуг ПАО «Сбербанк», его отметили 89% респондентов, банк «ВТБ» — 5,4%, «Почта – Банк» — 2%, и «Газпромбанк» выбрали -1,3% опрошенных. Остальные банковские организации (Альфа-банк, Банк Русский стандарт, Райффайзенбанк, Россельхозбанк и др.) – в сумме набрали около 1,6% позиций респондентов.

Характеризуя позиции опроса относительно удовлетворенности качеством обслуживания в банке исследуемая аудитория Ленинградской области распадается на две достаточно равные и устойчивые группы: 51,6% — полностью удовлетворены качеством обслуживания, а 46% опрошенных скорее удовлетворены. Отрицательные позиции неудовлетворенностью качеством банковских услуг выразили в сумме 2,5% опрошенных респондентов.

Важными по мнению респондентов, является переменные, относящиеся к удовлетворенности сервисом банковских организаций: «легкость доступа, есть везде», «приемлемая стоимость», «высокий уровень защиты», «быстрота доступа», «отношение сотрудников к клиенту», «понятность и достаточность информации». Данные переменные являются важными, по мнению респондентов в части доступа к банкоматам и терминалам, электронным терминалам, отплаты платежной картой на сайтах интернет-магазинов.

Результаты

Результаты исследования позволили выявить оценки респондентами «современности» банка, насколько банк, оказывающий услуги населению Ленинградской области, является передовым банком. Около трех четвертей опрошенных (79%) отметили позицию «да», тем самым подтверждает передовой характер работы банка, более чем каждый десятый респондент (16%) сомневаются в характеристике показателя «современности банка», и 4,1% опрошенных заняли отрицательную позицию по данному вопросу.

Анализируя ответы респондентов относительно личного опыта обслуживания в банках, которые респондент считает для себя основным(и), исследование выявило следующие недостатки в их работе: наличие очереди – 31%, недостаточное количество банкоматов – 24,3%, низкие процентные ставки – 21,6%, проблемы при снятии денег через банкомат – 16,4%. Проблемы профессионализма и личных качеств сотрудников отметили 7% респондентов. Отсутствие недостатков в банковских организациях отметил каждый пятый респондент (26%).

Только четверть респондентов (24,6%) планируют в ближайшей перспективе (год) пользоваться депозитами, что подчеркивает сберегательную стратегию поведения незначительного количества домохозяйств Ленинградской области, когда при невысоких доходах населения последние предпочитают доверительную позицию и стратегию накопления сбережений. Значительная часть респондентов (73,1%) предпочитает обратную модель поведения и не планируют воспользоваться депозитными услугами банковских организаций.

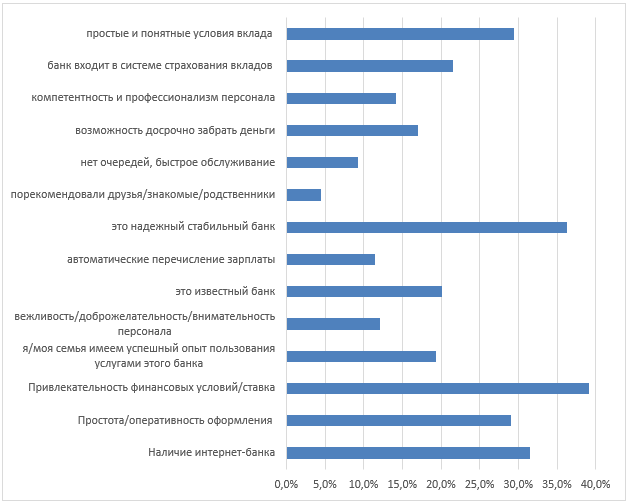

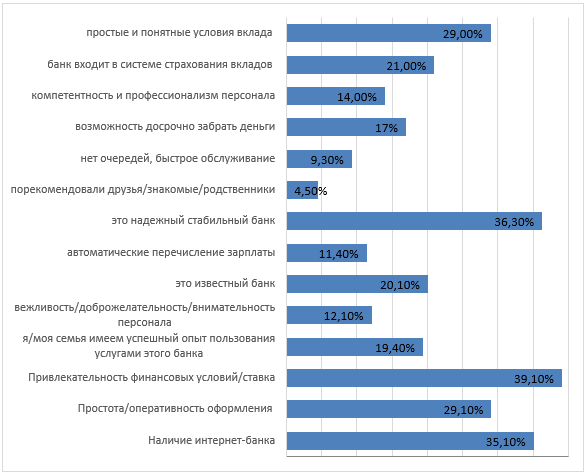

При характеристике решения домохозяйств Ленинградской области относительно решения открытия депозита (вклада) респонденты для себя выбирают следующие показатели выбора банка, его конкурентоспособности (см. рис.3): привлекательность финансовых условий (процентная ставка) – 39%, наличие интернет-банка – 31%, простота (оперативность) оформления вклада – 29%, простые и понятные условия вклада – 29%, «я/моя семья имеем успешный опыт пользования услугами этого банка» — 19%, банк входит в системе страхования вкладов – 19,9%, вежливость, доброжелательность, внимательность персонала – 12%, компетентность и профессионализм персонала – 14%, фактор известности банка выбрали – 20,8%, автоматические перечисление зарплаты – 11%, показатель надежного и стабильного банка важен для 36% респондентов, порекомендовали друзья, знакомые, родственники – 4,5%, нет очередей, быстрое обслуживание – 9,3%.

Рис.8 Основные показатели при выборе банка при открытии вклада (депозита), Ленинградская область, по данным исследований авторов, 2019, в %

Таким образом, следует подчеркнуть, что принципиальное значение для удовлетворенности услугами банковских организаций определяющую роль играют такие факторы как: высокая процентная ставка по вкладам (что во многом определяет достаточно примитивное понимание роли финансовых инструментов накопления домохозяйств, владение технологиями инвестиционного накопления), надежность и стабильность банковской организации, известность и представленность на финансовом рынке банковской организации, наличие интернет-услуг.

Среди населения наиболее распространенными финансовыми продуктами являются расчетные дебетовые карты, частично кредитные продукты (ипотека и потребительские кредиты), важным представляется отметить дефицит финансовой грамотности, находящейся в прямой корреляции с интенсивностью использования он-лайн продуктов банковских организаций.

Рис. 9. «Если Вы решите открыть депозит (вклад) (учитывайте любой вклад, который Вам интересен), какие основные параметры Вы будете учитывать при выборе банка?», Ленинградская область, по данным исследований авторов, 2019, в %

Относительно позиций количества открытых вкладов исследование в большинстве случаев респондентами фиксируется наличие одного вклада – 71%, двух вкладов – 20%, три вклада имеют – 3%, больше трех вкладов – 4,5%, значительная часть респондентов (31%) не представили ответ, что скорее говорит об отсутствии наличия банковских вкладов населения, дефицита свободных финансовых ресурсов домохозяйств.

Исследование условий открытия вклада(ов) демонстрирует предпочтительность следующих позиций, выбираемых респондентами: возможность пополнять вклад – 48,8%, возможностью пользоваться деньгами, находящимися на вкладе, в переделах неснижаемого остатка – 25,6%, без возможности снятия/пополнения вклада – 16,9%, капитализация процентов, проценты прибавляются к сумме вклада – 12,6%.

Данные позиций также характеризуют сберегательную стратегию поведения домохозяйств Ленинградской области, используется возможность сэкономить и отложить финансовые ресурсы семьи.

Проведенная оценка пользования кредитными и сберегательными продуктами не выявила значительных корреляций с социально-демографическими факторами пола или возраста респондентов

Важным индикатором удовлетворенности населения деятельностью в сфере финансовых услуг на территории Ленинградской области является оценка качества предоставления услуг по ипотечному кредитованию: значительная часть аудитории (45,8%) затруднились оценить данный показатель (что является фактором с негативной коннотацией), четверть опрошенных 22,5% в целом удовлетворены ипотечным кредитованием в регионе, 18,5% респондентов отметили позицию ближе к положительной – «скорее удовлетворен» (что в сумме положительных оценок дает 41% ответов респондентов), 13,3% (каждый десятый) не удовлетворены качеством предоставления услуг по ипотечному кредитованию (сумма ответов «не удовлетворен» и «скорее неудовлетворен»).

Соответственно данный негатив переходит и на показатель пользования банковскими продуктами в сфере страхования (инвестиционное/ кредитное/ ипотечное/ потребительское) — две трети респондентов (65,2%) не пользуются данными услугами банковских организаций, 34,8% пользуются данными услугами.

Цифровизация и интернет услуги пользуются предпочтением населения Ленинградской области, так 87% опрошенных пользуются мобильным приложением банка, эта же целевая аудитория 83% готовы порекомендовать мобильное приложение своего банка порекомендовать друзьям, знакомым, родственникам; не пользуются мобильным приложением банка всего 13% опрошенных, и 16% респондентов не готовы рекомендовать данный вид сервиса. Широкая поддержка потребителями Ленинградской области интернет-услуг банков подтверждается оценками потребителей достаточности банковской инфраструктуры и активностью использования различных финансовых услуг.

Выводы

В заключении необходимо отметить, необходимость использования социальных оценок эффективности деятельности финансовых организаций. Современная цифровая среда во многом задает пользовательские тренды не только на рынке банковских услуг, но и способствует формированию новых стратегических решений в сфере маркетинга банковских продуктов. Исследование демонстрирует устойчивый тренд на омоложение целевой аудитории спроса на ряд ведущих банковских продуктов, таких как автокредитование, ипотечное кредитование. Результаты социологического исследование удовлетворенности услугами финансовых организаций позволяют сделать вывод о влиянии цифровой среды и безопасности на потребительский выбор. Важным является переход позиций удовлетворенности/неудовлетворенности с одного продукта на другой, что влияет в целом на потребительский выбор.

___________________

* Источник: опрос, проведенный по заказу Банка России 2018

Читайте также

Библиографический список

- As Bulging Client Data Heads for the Cloud, Law Firms Ready for a Storm, and More Discovery Woes from Web 2.0, ABA Journal. April. 2011

- Kaminski Piotr, Robu Kate A best-practice model for bank compliance. January 2016 // URL: https://www.mckinsey.com/business-functions/risk/our-insights/a-best-practice-model-for-bank-compliance

- Paessler Dirk The importance of effectively monitoring a bank`s it infrastructure // Global banking and finance rewiew. 16.01.2016

- Wesselink Bert Monitoring guidelines for semiformal financial institutions active in small enterprise finance// Enterprise and Cooperative Development Department. Poverty-oriented Banking. Working paper. №. 9

- Информационное письмо от 28.11.2018 № ИН-01-59/69 “О продаже финансовых продуктов”

- Сухинин Д.В. Различия между мониторингом, оценкой и контролем в системе органов местного самоуправления // Теория и практика государственного управления. Вып. 3(42). С. 301–308

- Финансовый мониторинг: учебное пособие для бакалавриата и магистратуры; под ред. Ю. А. Чиханчина, А. Г. Братко. Москва: Юстицинформ, 2018. (Бакалавр и магистр. Академический курс). 696 с.

References

- As Bulging Client Data Heads for the Cloud, Law Firms Ready for a Storm, and More Discovery Woes from Web 2.0, ABA Journal. April 2011

- Kaminski Piotr, Robu Kate A best-practice model for bank compliance. January 2016 // URL: https://www.mckinsey.com/business-functions/risk/our-insights/a-best-practice-model-for-bank-compliance

- Paessler Dirk The importance of effectively monitoring a bank`s it infrastructure // Global banking and finance rewiew. 01/16/2016

- Wesselink Bert Monitoring guidelines for semiformal financial institutions active in small enterprise finance // Enterprise and Cooperative Development Department. Poverty-oriented Banking. Working paper. No. 9

- Information letter dated 28.11.2018 No. IN-01-59 / 69 “On the sale of financial products” [O prodazhe finansovykh produktov]

- Sukhinin D.V. Differences between monitoring, evaluation and control in the system of local authorities [Razlichiya mezhdu monitoringom, otsenkoy i kontrolem v sisteme organov mestnogo samoupravleniya]// Theory and practice of public administration. 2013. Issue. 3 (42). S. 301-308

- Financial monitoring [Finansovyy monitoring]: a textbook for undergraduate and graduate programs; under the editorship of Yu.A. Chikhanchina, A.G. Bratko. Moscow: Justicinform, 2018. (Bachelor and Master. Academic Course). 696 p.