Возможности открытых интерфейсов API для регионального финансового рынка России

Features of open API interfaces for the Russian regional financial market

Авторы

Аннотация

Целью работы является исследование возможностей открытых интерфейсов API в банковском секторе, стадии их развития и перспективах применения в регионах России. Объектом исследования являются Open API, их ключевые возможности, а также необходимые условия для их развития в федеральных округах Российской Федерации. Предмет исследования ‒ преимущества и риски применения открытых банковских API для финтех-компаний, банков и их клиентов в условиях цифровизации федеральных округов. Методология. В статье используются методы ретроспекции, анализа, сравнения, графического и статистического исследования. Результат. Результатом проведенного исследования является характеристика открытых интерфейсов Open API, их ключевые возможности и перспективы использования на отечественном финансовом рынке для принятия эффективных управленческих решений, связанных с формированием единого финансово-экономического пространства России. Заключение. Open API, позволяющих обеспечить получение и передачу информации между информационными системами различных организаций c использованием стандартных протоколов обмена данными, могут стать важнейшим инструментом интегрирования российского рынка, включая региональные финансовые структуры, в мировую финансовую систему.

Ключевые слова

открытые интерфейсы, Open API, финтех, банковская система, финансовый рынок, Open Banking.

Финансирование

Статья подготовлена в рамках мероприятия DR-2020-04 Международный конкурс научных работ и проектов молодых исследователей “Цифровой регион – 2020” (4 квартал), 30 декабря 2020 г. (Организатор: Наука и образование ON-LINE)

Рекомендуемая ссылка

Мартюкова Вера Михайловна, Ермакова Марина Николаевна. Возможности открытых интерфейсов API для регионального финансового рынка России // Современные технологии управления. ISSN 2226-9339. — №3 (93). Номер статьи: 9316. Дата публикации: 04.12.2020. Режим доступа: https://sovman.ru/article/9316/

Authors

Abstract

The purpose of this work is to study the possibilities of open APIs in the banking sector, the stage of their development and prospects for their application in the regions of Russia. The object of research is the Open API, its key features, and the necessary conditions for their development in the Federal districts of the Russian Federation. The subject of the research is the advantages and risks of using open banking APIs for FINTECH companies, banks and their clients in the conditions of digitalization of Federal districts. Methodology. The article uses methods of retrospection, analysis, comparison, graphical and statistical research. Result. The result of the research is a characteristic of open APIs, their key capabilities and prospects for use in the domestic financial market for making effective management decisions related to the formation of a single financial and economic space in Russia. Conclusion. Open APIs that allow information to be received and transmitted between information systems of various organizations using standard data exchange protocols can become an important tool for integrating the Russian market, including regional financial structures, into the global financial system.

Keywords

open interfaces, Open API, fintech, banking system, financial market, Open Banking.

Suggested citation

Martyukova Vera Mikhailovna, Ermakova Marina Nikolayevna. Features of open API interfaces for the Russian regional financial market // Modern Management Technology. ISSN 2226-9339. — №3 (93). Art. # 9316. Date issued: 04.12.2020. Available at: https://sovman.ru/article/9316/

Вступление

Современный период в экономической сфере ознаменовался обострением внутренней конкуренции и демократизации услуг на финансовом рынке, что потребовало экстренного государственного финансирования со стороны представителей «Большой двадцатки» (G20) для реализации этих проблем. Решение обеспечивалось внедрением открытых интерфейсов API в финансовый сектор. Application programming interface, или API, представляет собой набор технических методов, описывающих способы взаимодействия информационных систем друг с другом для организации обмена данными. Интерфейсы API подразделяются на закрытые (доступны только разработчикам внутри организации), ограниченно открытые (доступны только отдельным бизнес-партнерам) и открытые (доступны всем потребителям и разработчикам).

В 2015 году идея использования открытых API эволюционировала в документ «Open Banking Standard», содержащий рекомендации по разработке стандартов API, и Revised Payment Services Directive, расшифровывающуюся как «вторая платежная директива», согласно положениям которой банки обязываются предоставлять финтех-компаниям данные о балансе клиентов и доступ к их расчетным счетам через открытые API.

Применение принципа открытых API стало обязательным для 9 ключевых банков Великобритании, являющихся держателями порядка 80-90% физических лиц в стране, что обусловило учреждение в 2016 году специального уполномоченного органа Open Banking Implementation Entity (OBIE), призванного обеспечивать соблюдение положений PSD2 участниками финансового рынка [12; с. 127].

По прогнозам специалистов аудиторской компании PricewaterhouseCoopers (PwC) [2], рынок открытых банковских API в Великобритании в 2020 году может превысить 20 млрд фунтов стерлингов. Предполагается, что в среднесрочной перспективе клиентская база Open Banking достигнет 32,7 млн частных лиц и 4,8 млн малых предприятий, что эквивалентно половине населения страны.

Материалы, методы, результаты исследований

Основополагающая задача открытых интерфейсов API в банковском секторе заключается в формировании доверительных отношений между его участниками посредством стандартизации их взаимодействия, а также обеспечении условий для эквивалентного доступа провайдеров к информационным ресурсам финансовых организаций.

Рассматриваемая система создана для улучшения качества клиентского обслуживания и предоставляет возможность сторонним лицам использовать данные банка. Open Banking предлагает много путей повышения уровня обслуживания клиентов: начиная с группировки счетов и облегчения процедуры идентификации клиента и заканчивая инновационными сервисами для решения его проблем.

В конечном итоге открытые API служат центральным инструментом реформирования, модернизации и эволюции финансовой экосистемы, способствуя открытому обмену информацией и развитию здоровой конкурентной среды в банковской сфере. Помимо стимулирования конкуренции, внедрение API позволяет финансовому рынку обрести новых игроков, обладающих актуальным функционалом [9; с. 169].

В первую очередь, это сервисы инициации платежей, являющиеся посредническим звеном между пользователями и банками, осуществляющие проверку подлинности клиента и автономно списывающие денежные средства с его банковского счета без авторизации банковской карты, что существенно сокращает временные издержки, связанные с осуществлением трансакции. А также агрегаторы финансовой информации, аккумулирующие всю имеющуюся на финансовом рынке информацию и систематизирующие ее в виде единой базы данных, отражающей условия (тарифы, комиссии, доходности вкладов и инвестиций) предоставления ключевых банковских продуктов (ипотеки, депозиты, кредитные карты и т.д.) в сотнях банков [8].

Как отмечает С.Ю. Перцева [12], развитие открытых интерфейсов API служит важнейшим условием взращивания и процветания не только финансовой сферы, но и всей национальной экономики.

Банковские API открывают уникальные бизнес-возможности и преимущества одновременно нескольким участникам финансового рынка:

- Финтех-компании и разработчики бизнес-приложений приобретают выгоду в виде расширения своей деятельности и, соответственно, финансового обогащения, путем предоставления новой инновационной услуги – мульти-банковского, клиент-ориентированного приложения, коррелирующего с сервисами банков. Стандартизация интерфейсов позволяет нивелировать значимую часть организационных и технологических барьеров при одновременной коммуникации и бизнес-партнерстве с большим количеством банков без необходимости заключения отдельного договора с каждым из них [13, c. 129].

- Клиенты банков получают возможность осуществлять мониторинг банковских продуктов / услуг в рамках одной информационной площадки. Если ранее пользователю требовалось устанавливать отдельное приложение по каждому банку, то использование открытых API позволило создать универсальное мульти-банковское приложение:

- отображающее текущий баланс счетов, открытых в разных банках, в онлайн-режиме и интуитивное управление ими;

- упрощающее процесс одобрения ипотеки/кредита (оценка платежеспособности клиента осуществляется в максимально оперативные сроки);

- автоматизирующие рутинные банковские операции и адаптирующие банкинг под современные требования комфорта.

- Банки получают доступ к информации и сервисам сторонних кредитных организаций, что позволяет более эффективно маневрировать и ориентироваться в современных тенденциях в сфере финансовых услуг, а также осуществлять анализ рынка изнутри с перспективами приобретения организации, генерирующей наиболее успешные идеи и разработки в этой области в целях укрепления собственной позиции на рынке. Также с помощью данной технологии банки и иные финансовые организации могут обмениваться данными (к примеру, демонстрировать на сайтах текущие курсы валют, учитывая их изменения) и предоставлять внешним площадкам готовые сервисы (к примеру, для перевода денег между пользователями социальных сетей).

Как отмечается в докладе Банка России [6], преимуществами использования открытых API для финансовых организаций также являются потенциальное расширение клиентской базы (за счет пользователей других информационных систем) и появление нового канала дистрибуции финансовых продуктов через «чужие» информационные системы.

Однако перспективные возможности и долгосрочные выгоды, предоставляемые открытыми банковскими API, сопровождаются и высокими рисками [5]:

- Для финансовых организаций риски состоят в: высоких расходах, связанных с функционированием открытых API; рисках киберпреступлений и кибертерроризма, следствием которых является хищение денежных средств; рисках снижения финансовой устойчивости и потери доли на рынке за счет ужесточения конкуренции.

- Для клиентов банков риски заключаются в разглашении конфиденциальной информации, а также в хищении денежных средств с банковских счетов.

С целью нивелирования перечисленных рисков 14 сентября 2019 года была введена директива PSD2 (Revised Payment Service Directive), направленная на усиление безопасности. В соответствии с ней разработаны документы, которые:

- вводят усиленную аутентификацию (SCA, Strong Customer Authentication) при онлайн-доступе к счету, передаче электронного распоряжения о переводе средств;

- описывают требования к безопасности каналов, по которым передаются данные [6].

Также директива PSD2 предусматривает и финансовую защиту потребителей:

- законодательно закрепляется право плательщика на безусловный возврат средств, списанных с использованием прямого дебета в евро;

- цены на товары/услуги поставщика не могут отличаться, если клиент, к примеру, выбрал способ оплаты, отличающийся от классической платежной карты;

- максимальная ответственность плательщика при несанкционированном списании снижена со 150 до 50 евро (в этом случае банк обязан вернуть средства, если не докажет злой умысел со стороны клиента) [6].

В качестве основополагающих целей использования открытых банковских API Центральным Банком РФ обозначается:

- интенсификация взаимодействия участников рынка в ходе разработки и выпуска новых финансовых продуктов и услуг;

- обеспечение недискриминационного доступа провайдеров услуг к финансовой инфраструктуре, направленное на формирование экономически эффективного, конкурентного, динамичного, инновационного финансового рынка;

- защита прав и интересов всех участников финансового рынка.

Опрос аналитического центра TAdviser [5], посвященный отношению 25 крупнейших отечественных банковских организаций к открытым интерфейсам API в финансовой сфере, продемонстрировал серьезную поляризацию мнений.

В настоящий период 40% ведущих банков используют закрытые и ограниченно открытые API, еще 35% опрошенных намерены к ним перейти и 19% респондентов выразили скептический настрой к API-трансформации.

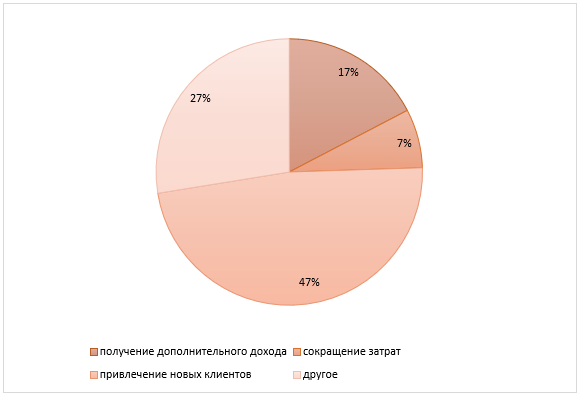

При этом, согласно результатам проведенного исследования, среди входящих в топ-20 банков никто не использует открытые API. Как видно из рисунка 1, ключевыми преимуществами открытых интерфейсов банки считают возможности расширения клиентской базы (47%) и получение дополнительного дохода (17%).

По мнению респондентов, основными препятствиями перехода к концепции Open Banking является: отсутствие законодательно установленных стандартов и рекомендаций в области открытых API (71,4%), профессиональная команда специалистов по IT и информационной безопасности (36%), дополнительные вычислительные мощности и программные продукты (22%). При этом, 3% опрошенных банков заявили, что располагают в полной мере всеми необходимыми ресурсами для перехода на открытые API [4].

Рисунок 1. Преимущества и выгоды использования API для банков России

Источник: исследование TAdviser, август-сентябрь 2019 г. [5]

Опыт применения открытых API в различных информационных системах насчитывает более четверти века. С их помощью кредитные организации обеспечивают компаниям, например, Booking.com или Uber оплату услуг банковскими картами, а Facebook или «Одноклассникам» возможность осуществлять денежные переводы между пользователями соцсети. Первопроходцем в финансовом секторе стал PayPal, предоставивший сервисы в виде открытого API для независимых разработчиков в 2011 году. В ретроспективе становления API-экономики фигурирует также сервис Visa Developer Center, давший доступ к технологиям сторонним программистам.

По сведениям руководителя технической службы платежного агрегатора и электронного кошелька SimplePay Виталия Тропко [7], одним из новатором в области открытых банковских API является Украинский ПриватБанк, разработавший в 2014 году прозрачные IT-архитектуры, и предлагающий в настоящий период сотни различных функций API.

Если Украинский ПриватБанк открыл доступ к API исключительно для внешних разработчиков, то британский необанк Monzo, позиционирующий себя как «банк для тех, кто ненавидит традиционные банки», сделал это абсолютно для всех пользователей банка, обеспечив безопасность конфиденциальных данных при помощи протокола авторизации OAuth 2.0. Осуществлять сотрудничество с открытыми банковскими платформами начали и традиционные кредитные организации, такие как HSBC, RBS и Nationwide, позволившие клиентам открывать счета в одном банке, а получать услуги в нескольких по выбору – данная концепция именуется «банкинг как платформа» (banking as a platform, или BaaP).

Обращаясь к отечественной практике применения открытых API, следует акцентировать внимание на таких инновационных финансовых игроках как Альфа-Банк, ПАО Банк «ФК Открытие», АО «Киви Банк» и АО «Газпромбанк», первыми в России трансформировавшимися в открытую банковскую платформу.

Посредством специализированного сайта АО «Альфа-Банк» представляет полное описание доступных партнерам API-продуктов. Среди них представлены следующие:

- Выдача кредитных карт (1.0.6) — дает возможность подключить внешнему партнеру функционал выдачи кредитных карт;

- OpenLoyalty (1.3.0) — позволяет работать с бонусными картами;

- Единый сервис проверок (1.2.0) — позволяет выполнять проверки физических либо юридических лиц на благонадежность;

- Комплаенс пре-скоринг юридических лиц (1.0.2) — сервис для пре-скоринга потенциального клиента перед открытием ему расчетного счета;

- Карты для банковского платежного агента (1.0.3) — для денежных переводов на банковскую предоплаченную карту с полной идентификацией;

- Partner’s Clients Info (1.0.2) — для получения информации о привлеченных клиентах партнерами Банка;

- Courier delivery (1.0.5) — сервис для интеграции курьерских служб.

Кроме того, «Альфа-Банк» выделяет конкретные возможности, получаемые от использования Open API:

- Для юридических лиц и ИП:

- автоматизировать бизнес-процессы с помощью внедрения функционала взаимодействия с банком в бухгалтерские и учетные системы, мобильные и веб-приложения — так, можно задать авто-создание платёжного поручения при определённых условиях;

- создавать и подписывать платёжные документы прямо в учётной системе — не нужно тратить время на лишние операции, так как всё можно сделать в одной программе;

- существенно сэкономить на разработке и доработке программного обеспечения, так как интеграция сервисов банка с другим софтом не требует промежуточных звеньев и долгой работы программистов.

- Для разработчиков и финтех-компаний:

- предлагать инновационные сервисы b2b- и b2c-клиентам, опираясь на инструменты «Альфа-Банка», при условии, что область использования не ограничена;

- создавать и внедрять платёжные решения гораздо быстрее, в связи с тем, что для интеграции инструмента, имеющего Open API, не требуется писать код с нуля.

Ориентация нашей страны на мобильную и эффективную интеграцию в цифровизированную мировую экономику инициировала открытие отдельного направления деятельности в Ассоциации развития финансовых технологий [3]– развитие открытых API. Согласно Проекту ЦБ РФ от 01.06.2018 [11] и Концепции открытых API [10], разработанной Ассоциацией ФинТех, центральными задачами в рамках данного направления являются:

- формирование правового базиса в целях внедрения субъектами финансового рынка открытых интерфейсов;

- разработка стандартов и методических документов по применению открытых API участниками финансового рынка;

- определение подходов, проведение пилотных проектов по обеспечению возможностей применения принципов Open API на финансовом рынке;

- разработка политик и регламентов, направленных на обеспечение информационной безопасности и защиты данных;

- разработка единых стандартов, способствующих оптимизации сроков и стоимости осуществления интеграции информационных систем финансовых участников;

- формирование рекомендаций и стандартов в отношении ИТ-инфраструктуры, обеспечивающей функционирование открытых API;

- составление методических рекомендаций по обучению сотрудников бизнес и ИТ-подразделений в сфере цифровых технологий.

По прогнозам специалистов, разрешение открывать API на законодательном уровне будет получено не ранее весны 2021 года. В настоящий период на площадке Ассоциации ФинТех сформированы стандарты по доступу к счету и платежных API, обсуждение которых осуществится в Техническом комитете № 122. Помимо того, отечественными банками планируется апробация данной технологии.

Выводы и предложения

В настоящее время, когда экономика страны находится в серьезном кризисе, финансовые организации начали активно предлагать клиентам использовать онлайн-сервисы, выросло число операций, совершенных дистанционно, переход использование Open API становится одним из возможных выходов поддержать финансово-банковскую систему России, обеспечивая доступ регионов в полноценному финансовому обслуживанию. По данным РБК российские банки, включая региональные, фиксируют рост объема онлайн операций и количество клиентов на онлайн-каналах на 10-20 %. В крупнейших банках цифровые каналы позволяют проводить 99% операций.

Как только будет решена проблема полного обеспечения информационной безопасности при использовании Open API, у участников финансового рынка появятся уникальные возможности, в числе которых: оптимизация временных издержек на разработку и запуск банковских продуктов; формирование эффективных условий для развития инновационных партнерских продуктов и сервисов, а также экосистем, поддерживающих здоровую конкурентную среду на финансовом рынке. Таким образом, Open API является важнейшим инструментом интегрирования российского рынка в мировую финансовую систему.

Читайте также

Библиографический список

- API портал сервисов АО «Альфа-банк» [Электронный ресурс]. -https://api.alfabank.ru/ (дата обращения 14.02.2020).

- Официальный сайт [Электронный ресурс]. – https://www.pwc.ru (дата обращения 22.11.2019).

- Ассоциация ФинТех. Официальный сайт [Электронный ресурс]. – https://www.fintechru.org (дата обращения 22.11.2019).

- Банки подержат данные при себе. Режим доступа https://www.kommersant.ru/doc/4125052 (Дата обращения 25.11.2019).

- В банковском секторе России начинается API-трансформация. Режим доступа http://www.tadviser.ru/index.php/ (дата обращения 21.11.2019).

- Доклад для общественных консультаций: «Развитие открытых интерфейсов (Open API) на финансовом рынке». Центральный Банк России [Электронный ресурс]. – https://cbr.ru/content/document/file/36006/api_survey.pdf (дата обращения 25.11.2019).

- Как открытый API влияет на бизнес. Режим доступа https://roem.ru/28-11-2016/237222/kak-otkrytyj-api-vliyaet-na-biznes/ (дата обращения 25.11.2019).

- Комаров, А.В., Мартюкова, В.М. Влияние технологии Big Data на современные экономические процессы // Финансовая экономика. 2019. № 4. С. 624-627.

- Комаров, А.В., Мартюкова, В.М. Финтех как эффективный инструмент создания инноваций на финансовых рынках // Финансовая экономика. 2019. № 2. С. 168-171.

- Концепция открытых API. Разработана в рамках работы направления «Развитие открытых API» Ассоциации ФинТех. [Электронный ресурс]. – https://www.fintechru.org/upload/iblock/63b/Kontseptsiya-otkrytykh-API.pdf (дата обращения 25.11.2019).

- Основные направления развития финансового рынка Российской Федерации на период 2019–2021 годов. Центральный Банк России [Электронный ресурс]. – https://cbr.ru/content/document/file/71220/main_directions.pdf (дата обращения 22.11.2019).

- Перцева, С.Ю. Основы финтех-индустрии и реализация её принципов на примере сегмента платежей и переводов / С.Ю. Перцева, Д.А. Копылов // Проблемы национальной стратегии, 2018. – № 4. – С. 186-195.

- Понаморенко, В.Е. Концепция «открытого банкинга» в регуляторном ландшафте России / В.Е. Понаморенко // Юридическая наука, 2018. — № 3. – С. 127-132.

References

- API portal of services of JSC “Alfa-Bank” [API portal servisov AO «Al’fa-bank»]. -https: //api.alfabank.ru/ (date of treatment 02/14/2020).

- PricewaterhouseCoopers. Official site [PricewaterhouseCoopers]. – https://www.pwc.ru (date of treatment 11/22/2019).

- FinTech Association. Official site [Assotsiatsiya FinTekh]. – https://www.fintechru.org (date of treatment 11/22/2019).

- Banks will keep the data with them [Banki poderzhat dannyye pri sebe]. Access mode https://www.kommersant.ru/doc/4125052 (Date of treatment 11/25/2019).

- An API transformation begins in the Russian banking sector [V bankovskom sektore Rossii nachinayetsya API-transformatsiya]. Access mode http://www.tadviser.ru/index.php/ (date of treatment 11/21/2019).

- Report for public consultations: “Development of open interfaces (Open API) in the financial market.” Central Bank of Russia [Razvitiye otkrytykh interfeysov (Open API) na finansovom rynke]. – https://cbr.ru/content/document/file/36006/api_survey.pdf (date of treatment 11/25/2019).

- How open API affects business [Kak otkrytyy API vliyayet na biznes]. Access mode https://roem.ru/28-11-2016/237222/kak-otkrytyj-api-vliyaet-na-biznes/ (date of treatment 11/25/2019).

- Komarov, A.V., Martyukova, V.M. Influence of Big Data technology on modern economic processes [Vliyaniye tekhnologii Big Data na sovremennyye ekonomicheskiye protsessy]// Financial Economics. 2019. No. 4. S. 624-627.

- Komarov, A.V., Martyukova, V.M. Fintech as an effective tool for creating innovations in financial markets [Fintekh kak effektivnyy instrument sozdaniya innovatsiy na finansovykh rynkakh]// Financial Economics. 2019.No. 2.P. 168-171.

- The concept of open APIs. Developed as part of the development of open APIs of the FinTech Association. [Kontseptsiya otkrytykh API. Razrabotana v ramkakh raboty napravleniya «Razvitiye otkrytykh API» Assotsiatsii FinTekh.]. – https://www.fintechru.org/upload/iblock/63b/Kontseptsiya-otkrytykh-API.pdf (date of treatment 11/25/2019).

- Main directions of development of the financial market of the Russian Federation for the period 2019–2021 [Osnovnyye napravleniya razvitiya finansovogo rynka Rossiyskoy Federatsii na period 2019–2021 godov]. Central Bank of Russia [Electronic resource]. – https://cbr.ru/content/document/file/71220/main_directions.pdf (date of treatment 11/22/2019).

- Pertseva, S.YU. Fundamentals of the fintech industry and the implementation of its principles on the example of the segment of payments and transfers [Osnovy fintekh-industrii i realizatsiya yeyo printsipov na primere segmenta platezhey i perevodov]/ S.Yu. Pertseva, D.A. Kopylov // Problems of National Strategy, 2018. – No. 4. – P. 186-195.

- Ponamorenko, V.Ye. The concept of “open banking” in the regulatory landscape of Russia [Kontseptsiya «otkrytogo bankinga» v regulyatornom landshafte Rossii]/ V.E. Ponamorenko // Legal Science, 2018. – No. 3. – P. 127-132.