Методология оценки инвестиций в АПК

Постановка проблемы. Обобщая результаты исследований, отметим, что современный агропромышленный комплекс – это сложная организационная структура, состоявшая из множества взаимозависимых (интегрированных) отраслей, подотраслей и видов деятельности. Как организационная система, АПК характеризуется полноценными, целенаправленными и последовательными системными действиями по производству, заготовке, переработке, хранению и сбыту продовольственной продукции. С учетом отраслевых особенностей, применением различного рода ресурсов, а также методов и механизмов их функционирования, АПК использует множество специфических предметов, явлений и свойств. Если судить по указанным выше толкованиям, то полноценность хозяйственной системы АПК выражается в тесно взаимосвязанных отношениях совокупных сфер, кооперацией его участников, концентрацией капитала и предприятий на определенной территории.

Проводимые исследования показывают, что раскрытие сущностных явлений инвестиций в АПК, попытка улучшения некоторых методологических аспектов и измерительных параметров данной категории представляет собой чрезвычайно широкую и сложную задачу, так как очень трудно дать единое определение понятия «инвестиции в АПК», обобщить параметры межотраслевого инвестирования и функционирования капитальных средств в едином контексте. Отсюда вытекает принципиально важное положение: чтобы получить более достоверную оценку инвестиций в АПК, необходимо раскрыть его сущности и содержание в межотраслевом ареале, определить полноценность методологии данной категории и выявить степень ее соответствия конкретным практическим задачам.

Данное обстоятельство дает основание сделать следующие основные выводы: первое, необходимо различить широкую и узкую трактовку инвестиций, последнее чаще всего характеризует инвестиции в основной капитал; второе, следует определить понятие «инвестиции», выявить сущностное сходство и функциональное различие категорий «инвестиционный процесс» и «инвестиционная деятельность» в АПК; третье, как одно из ключевых понятий, инвестиции в АПК до сих пор трактуются неоднозначно и это тесно связано как с отраслевыми функциональными особенностями, так и с различными природно-климатическими, экономическими и ресурсными характеристиками; четвертое, если инвестиции в АПК обладают многофункциональным характером, то их цель более конкретна – расширить спектр производственных накоплений, имеющих в своём составе более совершенные капитальные ценности и позволяющих увеличить ассортимент и обеспечить качество выпускаемой товарной продукции.

Расширение диапазона межотраслевой интеграции, применение различных видов капитальных средств требует улучшения ряда теоретико-методологических положений инвестиций в АПК. Так как в любой экономической системе с рыночной экономикой центральное место принадлежит инвестициям, именно они формируют материальную базу агропромышленных сфер и дают им исходной импульс. С этой точки зрения, инвестиции в АПК представляют собой историческую категорию репродукции и накопления капитала, способного обеспечить стабильность расширенного воспроизводства. Это не оставляет сомнений в необходимости периодического совершенствования методологических основ инвестиций в АПК, обогащения ряда её положений на основе знаний, навыков и производственного опыта, чем и определяется актуальность данного исследования.

Дискуссионные аспекты исследования инвестиций АПК позволяют выделить следующие научные основания, выполнение которых является обязательным: 1) изучение новых тенденций развития теории и практики об инвестиции; 2) освоение методологических положений о полном спектре диффузии субъектов и объектов инвестиционной деятельности; 3) определение цели и мотивации инвестиционных процессов в конкретных условиях и действиях; 4) учет общих, присущих для разновидностей инвестиций — характеристики вложений в процессах воспроизводства капитала; 5) раскрытие особенностей и механизмов переноса стоимости основного и оборотного капитала на новую произведенную продукцию. 6) выявление сути и принадлежности различных затрат – деление их на капитальные и некапитальные; 7) классификация различных последствий в процессах реализации инвестиционных проектов.

Как правило, периодическое совершенствование методологии инвестиций АПК влечет за собой множество новых изменений, и эти изменения отражаются на различных уровнях управления инвестициями, принимаемых решениях практических задачах. Происходящие перемены в области методологии инвестиций приводят к появлению новых терминологических конструкций, методических вариантов определения эффективности ресурсов, которые применяются в различных объектах, субъектах и инвестиционных процессах [3, с.52]. Во всех новых изменениях главная задача состоит в органическом построении принципов инвестиционной деятельности АПК, формировании полноценной системы управления инвестициями, сопровождаемой объединенными структурными элементами и эффективными технологиями функционирования.

Отметим, что в глобальном межотраслевом масштабе переход к эффективным принципам управления инвестициями сталкивается с решениями сложных организационных задач – формированию логистической и координационной инвестиционной деятельности АПК. Естественно, глобализация агропромышленного хозяйствования характеризуется быстрыми и широкомасштабными изменениями не только в различных межотраслевых отношениях, но и в конкурентной среде. Сохранение конкурентных преимуществ улучшает перспективы своевременного и оптимального инвестирования АПК. Нельзя забывать о том, что неправильное распределение средств на уровне управления производством может выражаться в недоиспользовании или избыточном использовании ресурсов.

Если с одной стороны, конкурентное преимущество создает необходимые предпосылки и стимулы для инвестиционного развития АПК, то с другой, наоборот, инвестиционная полезность характеризуется разновидными эффектами, отражаемыми не только в сферах производства, экологии, инфраструктуры, но и в обеспечении благоприятной конкурентной среды. Так как «конкуренция продовольственных товаров и услуг трансформируется в конкуренцию предприятий, в соперничество управленческих знаний, искусства и мастерства управления» [6, с.323]. Отсюда вывод, что происходящие систематические инвестиционные перемены в АПК меняют требования к управлению инвестициями самих предприятий. При этом новые стратегические задачи, базирующиеся на строгой теоретико-методологической платформе, должны быть корректны, а предлагаемые меры носить не разрозненный, а системный характер.

Все вопросы, которые тесно связаны с разработкой методологии инвестиций АПК и решением конкретных практических задач, требуют проведения кластерного анализа – разбиения множества объектов на различные кластеры. Так как разнообразие межотраслевой хозяйственной системы и периодическое изменение параметров инвестиционной деятельности АПК требует систематической кластеризации – выделения из совокупных взаимосвязанных отраслей относительно однородных, обладающих определенными свойствами, последовательно выполняющих общие работы и представляющих собой единую систему совместной цепочки ценности. Характерная особенность данной кластеризации заключается в том, что как самостоятельные единицы, конкретные сферы позволяют более основательно характеризовать инвестиционный облик АПК, определить ресурсную координацию в системе межотраслевого хозяйствования, корректировать действия принципов своевременного, равноправного и системного инвестирования всех сфер.

По сути, элементы общей технологической цепочки «наука-производство-переработка, заготовка, транспортировка и реализация товарной продукции» как целостной системы, более ярко характеризуют основополагающие признаки агропромышленного кластера: родство технологий; целенаправленность действий; общность сырьевой базы, природных ресурсов и климатических условий; наличие инвестиционных и инновационных составляющих; максимальная географическая близость отраслей и товарных рынок. Это означает, что АПК, обладая множеством функциональных особенностей и признаков, а также высоким интеграционным и межотраслевым инвестиционным поведением, является сложной хозяйственной системой и организационной структурой. Поэтому для поддержания данной структуры АПК и обеспечения эффективности ее колоссальных инвестиционных расходов необходимо иметь не только правильную стратегию наращивания основного капитала, но и совершенную методологию измерения эффективности инвестиций.

Анализ последних исследований и публикаций. По мнению большинства специалистов, инвестиции в АПК – это затраты, выраженные в денежной форме, результаты отдачи которых проявляются в течение длительного периода времени или через длительный период. Несмотря на то, что эта истина является аксиомой, она требует проведения регулярного анализа за финансовыми состояниями проекта, особенно за изменениями ценностью используемых денежных средств. Последнее требует применения специальных методов, оценки ситуации с минимально возможной погрешностью. Как правило, в зависимости от сложившейся обстановки и времени кругооборота, ценность денежных средств меняется, т.е. сегодняшний рубль нетождествен рублю следующего года. Дело в том, что изменение ценности рубля связано не только с уровнем влияния инфляции – падением рубля и повышением цен на товары и услуги, но и с существующими природно-климатическими, экономическими и другими условиями.

Поэтому любое решение, которое тесно связано с обеспечением эффективности инвестиций в АПК зависит от нижестоящих обстоятельств: долгосрочной разработки хозяйственной и инвестиционной стратегии; выбора эффективных вариантов снижения срока окупаемости вложений; проведения достоверных прогнозов, характеризующих вероятность изменения природно-климатических условий, конкурентной среды и уровня риска; изучения степеней воздействия различных финансово-инвестиционных и других факторов; установки постоянного наблюдения за изменением ценности денежных средств; определения приоритетных направлений развития производственных сфер и ориентации на ликвидацию «провалов продовольственного рынка»; мобилизации всесторонних возможностей для вступления на новый продовольственный рынок и т.д.

Особое внимание следует уделить разработке методических вариантов измерения эффективности инвестиций в аграрном секторе экономики, которая требует более четкого учета специфики отдельных ее подотраслей и видов деятельности. По сравнению с другими отраслями, данный сектор обладает очень сложной производственной структурой и природно-экономическими особенностями. Вследствие разнообразия хозяйственной деятельности и влияния множества внешних факторов, она характеризуется малой прибыльностью и низкой инвестиционной привлекательностью. Кроме отраслевых потребностей, инвестиции в данной сфере осуществляются еще и в объекты природы, что при прочих равных условиях хозяйствования обуславливает ее деятельность более высокой капиталоемкостью, длительным сроком окупаемости и высоким уровень риска. Поэтому попытка создания более благоприятного инвестиционного климата и осуществления необходимых принципов крупномасштабного инвестирования сельских предприятий и территорий на длительный период времени остаются проблематичными.

В современной экономической теории существуют различные трактовки инвестиций в АПК, присутствует большой разброс мнений при определении сущности и содержания данной категории. Исходя из различных мнений, принципы функционирования инвестиций в АПК представляют собой очень сложные межотраслевые взаимоотношения. Это требует более детального изучения особенностей конкретных сфер и видов деятельности, а главное, отличительной черты движения инвестиций в них — функционального многообразия самого капитала. Если с одной стороны, различные толкования обогащают научные основы инвестиций в АПК, то с другой, в некоторых конкретных случаях сужается смысловое понятие данной категории, что усложняет раскрываемость её сущности.

Целью статьи является совершенствование методологических аспектов инвестиций АПК, улучшение различных параметров функционирования и измерения эффективности капитальных средств. По нашему мнению, только на основе системного подхода можно раскрыть объективную природу и действенную характеристику различных видов инвестиций в АПК. Так как инвестиционная деятельность АПК характеризуется определенными признаками, в ней всегда присутствуют субъекты (инвесторы, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности и т.д.), объекты (агропромышленные сферы, долгосрочные научно-технические проекты, проекты, связанные с социально-экономической, природно-экологической и иной деятельностью) и связи между ними (процессы инвестирования и получения необходимой отдачи). Следовательно, элементы инвестиционной деятельности, находясь в определенной финансово-экономической среде, обладают системной связью и, объединяясь с конкретной целью, составляют единое целое. Это означает, что сущность инвестиций в АПК можно определить путем раскрытия субстанций инвестиционных отношений.

Основой этой субстанций выступает некий материальный продукт — капитал, осуществляющий свое движение в разных формах и стадиях — от инвестора (в виде инвестиционных ресурсов) до пользователя (в виде капитальных ценностей), образующий доход, как собственнику, так и пользователю. При этом характерной особенностью инвестиционной деятельности АПК является то, что в период осуществления вложений и получения дохода происходит взаимное изменение свойств субъекта (путем воздействия инвестора на свойства объекта) и объекта (с помощью полученного дохода произведение инвестором позитивных изменений в количественных и качественных параметрах накопления). Следовательно, инвестиционная деятельность в АПК обладает своеобразным системным действием, которое включает в себя определенные инвестиционные процессы, обусловленные диффузией свойств объекта и субъекта в периодически возобновляемом качестве.

Что касается сущностной характеристики инвестиционной деятельности АПК, то она весьма неоднозначна. По сути, инвестиционная деятельность АПК – это технологически взаимосвязанные инвестиционные процессы, характеризующие активное взаимодействие субъекта с объектом, во время которого субъект удовлетворяет свои потребности, достигая определенных целей. Отличительные черты инвестиционного процесса и инвестиционной деятельности АПК показывают, что между ними имеются больше общего, чем отличий. При широком толковании, инвестиционная деятельность может включать в себя несколько инвестиционных процессов — процесс инвестирования, процесс преобразования инвестиционных ресурсов в реальные вложения, процесс эксплуатации наличных производственных мощностей и т.д.

Детализация исходных положений данных категорий показывает, что в зависимости от поставленной задачи, целей и границ, инвестиционная деятельность АПК гораздо шире понятия инвестиционного процесса. Отсюда следует вывод, что отличия между инвестиционной деятельностью и инвестиционным процессом АПК ярко проявляются как в их функциональных границах, так и в исключительных задачах и целях, строящихся на основе определенных ценностей. Поэтому совокупность инвестиционных процессов АПК, объединенных общей целью и выполняющих определенные задачи, называют инвестиционной деятельностью. Данные категории представляют собой важнейшие взаимосвязанные составляющие единой экономической системы АПК.

Нельзя забывать о том, что в зависимости от специфики хозяйствования, инвестиционная деятельность АПК требует определенного опыта работы, так как существуют разные природно-климатические и хозяйственные условии функционирования, виды инвестиций, уровни доходности и степени риска, а также особенности отраслевого управления. Если инвестиционная деятельность имеет определенные цели, способы и механизмы достижения эффекта, то необходимо разработать долгосрочную стратегию системного развития АПК. При этом инвестиции должны обладать мотивацией, без чего они теряют свой смысл и не имеют перед собой основных целей.

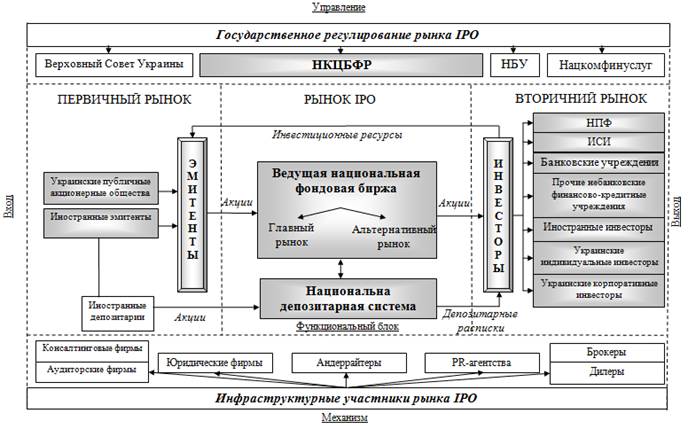

Изложение основного материала исследования. Теоретико-методологические задачи инвестиционной деятельности АПК тесно связаны с использованием многообразных научно обоснованных свойств и явлений. Многочисленные варианты исследования понятия «инвестиции», «инвестиционные процессы» и формирования различных параметров инвестиционной деятельности АПК характеризуют степень полноценности инвестиционного комплекса (ИК). ИК АПК есть категория ресурсного характера, которая отражает интеграцию вложений в различные агропромышленные сферы. Его комплексность заключается в том, что, во-первых, он охватывает совокупность интегрированных отраслей, подотраслей и видов деятельности; во-вторых, включает широкий круг внешних участников: банковские организации, финансовые учреждения, страховые и лизинговые компании, консалтинговые фирмы и т.д.; в-третьих, является частью полноценного бизнеса, который формирует инвестиционный рынок, разнообразные инвестиционные институты и т.д.; в-четвертых, как программно-целевая структура строится по строго целевому признаку с охватом системного развития всех сфер; в-пятых, имеет множество внешних и внутренних источников финансирования: личные сбережения граждан, амортизационные отчисления, капиталообразуемую прибыль, прямые иностранные инвестиции, различные инвестиционные фонды и т.д.

На основе вышеизложенных констатаций можно сделать вывод, что инвестиции в АПК должны рассматриваться с двух позиций: как экономическая категория и как процесс движения ресурсов в натуральной и денежной форме. Как экономическая категория, инвестиции охватывают систему денежных отношений, опосредованную движением стоимости. Иными словами, инвестиции в АПК характеризуются системным движением денежных средств, авансированных для приобретения и эксплуатации основных и оборотных фондов с целью достижения определенного эффекта – от момента выделения денежных средств до момента их возмещения. Поэтому в современной экономической науке имеется достаточно широкий диапазон инвестиционных интерпретаций: от поиска различных источников финансирования инвестиций (разнообразие вложений в реальный сектор) и физического и стоимостного движения капитальных средств с целью получения дохода и достижения иного полезного эффекта, до вложения средств исключительно в ценные бумаги и интеллектуальные ценности.

Характерной особенностью инвестиций в АПК является то, что они должны соответствовать принципам целесообразности и полезности вложений в различные сферы. Другая особенность в большей степени связана с активным движением капитала, обеспечивающего её прирост и приносящего дополнительный доход. Если капитал в своем кругообороте и обороте не прирастает, а частично переносит свою стоимость на новый созданный продукт, то по сущности он остается только инвестицией, а по содержанию — экономическим ресурсом. В большинстве случаев, такого рода «капитал» даже не может обеспечить простого воспроизводства, что в большой степени характерно для сфер аграрного производства. Исключительно важное место принадлежит инвестициям, способным улучшить качественные характеристики не только применяемого основного капитала, но и обрабатываемого земельного участка, используемых трудовых ресурсов, производимой товарной продукции, обладающей высокой конкурентоспособностью. Следовательно, сущность и содержание инвестиций АПК ярко проявляются в оценочной характеристике двух тесно взаимосвязанных и взаимообусловленных экономических категорий: затрат и отдачи.

Беспрепятственное движение инвестиций в АПК во многом зависит от среднесрочных и долгосрочных прогнозов, от уровня развития производства и рынка, особенно рынка покупных ресурсов, как с точки зрения динамики спроса, так и с точки зрения развития предложения и рыночной инфраструктуры. Наиболее радикальной мерой обеспечения эффективности инвестиций в АПК является сохранение технологической стабильности взаимоувязанных стадий: 1) начальный этап инвестиционного процесса — поиск выгодных и надежных источников финансирования, мобилизации денежных средств; 2) концентрация инвестиций в капитальные вложения – формировании необходимых капитальных ценностей; 3) осуществление процесса производства — эксплуатация производственных мощностей более совершенными методами и механизмами; 4) реализация рыночных инвестиций — применение маркетинговых инноваций с развитой рыночной инфраструктурой.

С точки зрения методологии, последовательное движение инвестиций АПК должно охватить все фазы воспроизводства — от момента мобилизации инвестиционных ресурсов и получения полезного эффекта до возмещения вложенных средств, что представляет собой образование инвестиционного цикла (ИЦ). Как правило, ИЦ АПК должен носить полноценный, системный и постоянно повторяющийся характер, а образуемый доход должен всякий раз делиться на потребление и накопление для осуществления последующего цикла в новом качестве. Это означает, что инвестиционная деятельность АПК является необходимым условием индивидуального кругооборота капитальных ценностей. Поэтому инвестиции в АПК должны осуществляться в более эффективных формах, поскольку вложения в изношенные или морально устаревшие средства производства или технологии не могут приносить положительного результата. Увеличение масштабов инвестирования без улучшенной качественной характеристики капитальных ценностей представляет собой итог неудачного хозяйствования. При этом перенасыщение производственных сфер АПК старыми образцами техники и технологии явно сдерживают темпы роста производства.

Отметим, что в большинстве случаев при определении эффективности инвестиций в расчет принимаются не все затраты, а только капитальные, что представляет собой общеизвестную схему «капитал – прибыль» или «капитал – доход». Из этой схемы выпадает ценность других инвестиционных компонентов, таких как: инвестиции в оборотные средства – увеличение их объема и улучшение качественной характеристики; инвестиции в человеческий фактор – улучшение состава профессиональных кадров и повышение уровня квалификации работников; инвестиции в землю – расширение объема используемых земель и улучшение ее плодородия; множество инвестиционных расходов на развитие интеллектуальной деятельности, а также инвестиции в социальные, экологические, инфраструктурные, рыночные и другие сферы.

Парадоксальным моментом является то, что предприятия АПК могут получать достаточно высокий уровень доходов без особого изменения структуры производства, качественной характеристики применяемых ресурсов и производимой товарной продукции. Это может быть связано либо с неожиданным и резким изменением рыночных обстоятельств, либо с эффективностью маркетинговой деятельности конкретных менеджеров по выбору удачных рыночных сегментов. В тех и других случаях нельзя надеяться на продолжительность одностороннего «рыночного» действия, приводящего в будущем к сильному ослаблению агропромышленного производственного потенциала, снижению качества и темпов выпуска товарной продукции.

Отсюда следует вывод, что абсолютизировать и распространять условия одного момента, пусть даже очень важного, на все развитие неправильно. Должны быть учтены все условия действия: научные, производственные, социальные, экологические, рыночные и другие, строящиеся на основе как прямых, так и автономных затрат [1, с.84]. Это говорит о том, что инвестиционная деятельность АПК представляет собой совокупность капитальных и некапитальных ценностей, используемых для решения комплекса межотраслевых задач. По сути, совокупные затраты АПК является основополагающими для развития всех ее сфер, в которых феномен «капитал – прибыль» модифицируется в феномен «затраты – доходы – развитие». Исключительно важная роль здесь принадлежит устойчивой динамике финансирования инвестиций АПК на различные производственные структуры и цели, а главное – на цели НТП.

Резюмируя, отметим, что раскрываемость сущностных явлений инвестиций дает возможность выявить ключевые обстоятельства в развитии инвестиций АПК, обогатить содержание ее методологии и предопределить роль и значение в долгосрочной динамике развития агропромышленных сфер. Более достоверные методологические предпосылки инвестиционной деятельности способны формировать полноценную хозяйственную систему АПК, регулировать процессы воспроизводства капитала в различных сферах. При этом разумная инвестиционная стратегия АПК, представляя собой цели и средства инвестиционной деятельности, а также интересы участников проекта, улучшает процессы управления капитальными затратами. Следовательно, периодическая разработка методологии инвестиций АПК требует более детального изучения специфики инвестирования и функционирования ее основных направлений — создания новых, либо реконструкции, модернизации и технического перевооружения действующих производственных и непроизводственных объектов.

Известно, что в условиях острой конкурентной борьбы, современное развитие АПК характеризуется ведущей ролью научно-технического прогресса — качественным изменением эксплуатируемых производственных мощностей, развитием тех институтов, которой поддерживают инновационную активность ее отраслей и предприятий. Поэтому главная задача здесь состоит в укреплении связей между выбираемыми приоритетами научно-технического развития и основными направлениями социально-экономического преобразования АПК. При отсутствии данной взаимосвязи очень трудно обеспечить устойчивое развитие АПК, своевременно приобретать и рационально распределять капитальные средства, реализовать поставленные инвестиционные задачи.

Отметим, что важной задачей для обеспечения оценки инвестиций АПК является проведение своевременной классификации ее внутренних и внешних затрат. Принципы классификации затрат и рационального распределения ресурсов должны применяться не только на уровне отдельных отраслей, который носит слишком общий характер, но и на уровне конкретных предприятий. Это позволяет повысить функционально-циклическую прозрачность ресурсов, более основательно характеризовать действующие капитальные затраты и их отдачу, аналогичным образом проверить сомнения в инвестиционных расчетах на уровне общехозяйственной деятельности.

Всестороннее исследование показывает, что по сравнению с другими отраслями, агропромышленный сектор экономики трансформируется довольно медленными темпами. Главной причиной этого является то, что длительный период времени АПК оставался в неудовлетворительном финансовом состоянии, а некоторые его крупные предприятия, имеющие определенные «инвестиционные вознаграждения», тоже не увенчались должным успехом. Сильное отставание производственной потребности аграрных предприятий АПК в необходимых инвестиционных ресурсах привело к увеличению их убыточности. Так как существующая инвестиционная инерция — систематическое недофинансирование сельского хозяйства и «перманентная убыточность многих предприятий или искусственная «прибыльность» другой их части при вдвое заниженных размерах оплаты труда, по сути, отражает «второсортный» социальный статус нынешнего российского земледельца» [2, с.633].

Исходя из множества негативных обстоятельств, принимаемые методические, финансово-инвестиционные, организационно-управленческие и другие меры в АПК в отдельных его экономических отношениях, инвестиционных процессах, объемах выпуска продукции, а также производительности труда складываются по-разному. Многообразие применяемых экономических инструментариев и «правил игры» довольно часто тормозит процессы обеспечения устойчивости АПК. В результате намеренные социально-экономические, экологические, демографические, инфраструктурные преобразования АПК не могут получить должного уровня, а соответствующие структурные изменения ведут к постепенному разрушению.

Многочисленные и часто довольно противоречивые рекомендации по инвестиционному функционированию АПК при существующей ориентации на импорт вводят в заблуждение его производственную сферу. Деструктивные тенденции в составе основных фондов явно тормозят решение ключевых хозяйственных задач. Наблюдается сильное отставание агропромышленных институтов, осуществляющих меры, необходимые для нормального функционирования сферы производства и рынка продовольствия. Не уделяется должное внимание реальным состояниям и перспективным возможностям формирования полноценного экономического потенциала АПК. При этом методические варианты измерения эффективности инвестиций в АПК и перехода его предприятий к товарному рынку определяются только текущими ценовыми факторами. Становится очевидным, что улучшение качественной характеристики и оптимизация структурного состава капитальных ценностей, а также применение совершенных методов и механизмов инвестиционной деятельности АПК гораздо важнее, чем «достижение временно повышательной волны цен» на продовольственные товары и необоснованное и деструктивное увеличение объема инвестиций.

Нельзя забывать о том, что критерии оценки инвестиций АПК должны исходить из функциональных особенностей отраслей и видов деятельности. Это требует разработки соответствующих однотипных критериев, отвечающих различным отраслевым целям и оцениванию эксплуатируемых ресурсов. Поэтому для получения более достоверной оценки инвестиций в АПК, необходимо осуществить конкретизацию — разбиение цели на подцели более низкого уровня (по отдельным подотраслям и видам деятельности). Это даёт возможность получить более достоверную оценку целей вышестоящего уровня [4, с.416]. При этом для выявления общей отраслевой характеристики инвестиционной деятельности АПК разработанные частные (однотипные) критерии измерения эффективности инвестиций должны быть обобщены на уровнях каждой отрасли. Данный метод позволяет более реально оценить результаты общей инвестиционной деятельности АПК, определить степень полезности вкладываемых средств и возможности получения эффекта.

Отметим, что для достижения крупномасштабного структурного преобразования АПК ключевой задачей является формирование критериально-целевой системы инвестиционной деятельности. Она состоит из множества определителей целей и технико-экономических показателей, характеризующих эффективность экономического потенциала (производственного и потребительского) в целом. Главная особенность данной системы заключается в том, что она более четко реагирует на степень выполнения основных принципов инвестиционной деятельности — целенаправленность выделяемых денежных средств и целостность эксплуатируемых капитальных средств. Последние занимают ключевую позицию в методологии оценки инвестиций АПК, служат основой для проведения всестороннего анализа, особенно в области циклического движения капитала, и обнаружения необходимых изменений в количественных и качественных параметрах технологической цепочки «инвестиции-наука-производство-рынок». Важной особенностью данной системы является то, что с помощью косвенных показателей она оперативно реагирует на развитие научно-технического прогресса и диктует условия своевременного использования его достижений.

Отсюда вывод, что принципы функционирования данной системы занимают центральную позицию в методологии инвестиций АПК. Ее полноценность, определяя основные исходные положения инвестиционной деятельности, более ярко характеризует приоритеты целей и критериев эффективности инвестиций, воплощает в себе новые парадигмы системного хозяйствования. Поэтому критериально-целевая система инвестиций создает все необходимые предпосылки для оптимальной стратегии развития отраслей АПК, упорядочения принципов управления в различных хозяйственных координатах.

Методологические аспекты инвестиций АПК, воплощая в себя множество концептуальных ценностей, более ярко характеризуют существующие гармонические связи между сферой производства и товарными рынками. Характерные черты данного обстоятельства (с помощью ключевых расчетных показателей) дают возможность определить финансово-экономического состояние любого проекта на любом уровне: возмещение инвестиционных расходов за счет полученных доходов от реализации товаров и услуг; достижение рентабельности инвестиций не ниже ожидаемого уровня; обеспечение окупаемости инвестиций в пределах срока. Однако все еще велика вероятность существования негативных факторов, которые усложняют процедуры принятия достаточно обоснованных решений с минимальной погрешностью. Такие факторы, как правило, не позволяют обеспечить эффективность инвестиций на всех хозяйственных уровнях и циклических координатах, начиная от вложения и до завершения конечного результата. Чтобы лучше разобраться в оценках инвестиций АПК, необходимо устранить различные негативные факторы, воздействующие на осуществление проекта. Нельзя забывать о том, что инвестиционные расходы в отраслях АПК осуществляются не только исходя из благоприятных условий, но и из разных источников и в разные времена с достаточно длительным периодом.

Это предполагает учет следующих признаков: степени неоднородности внутриотраслевой структуры и видов деятельности; функционального характера различных сфер и их взаимодействия с финансовыми структурами; доступности к информационным источникам по оперативному переходу к товарным рынкам; возможностей своевременного инвестирования и маневрирования имеющимися производственными мощностями; изменения роли территориальных факторов в долгосрочном развитии АПК. Данные признаки являются основополагающими для обеспечения достоверной оценки инвестиций в АПК. При этом отметим, что, чем выше масштабы исследуемых обстоятельств, тем больше вероятность допущения ошибок и меньше возможности решения поставленных задач.

Подчеркнем, что субъекты АПК, обладая особой спецификой инвестиционной деятельности и объемами капитальных запасов, которые выражаются в различии их целей и задач, а также масштабов инвестирования и получения доходов, используют множество критериев и методов измерения эффективности вложений. При этом для всех отраслей и видов деятельности АПК главным критерием обеспечения эффективности инвестиций остается создание благоприятных условий производственно-рыночного функционирования – получение максимальной прибыли при минимальных затратах, сокращение срока окупаемости вкладываемых средств. С методологической точки зрения, для любой отрасли и предприятия АПК эффективность бизнес-проекта во многом зависит от определения относительной важности или приоритетности применяемых критериев, организации структуры проекта и поиска надежных источников инвестирования. При этом потенциальная привлекательность инвестиций и ряда стимулирующих факторов эффективного хозяйствования являются решающими. Отсюда вывод, что общая цель инвестиционного проекта АПК отражается в двух аспектах: во-первых, в обеспечении эффективности проекта в целом; во-вторых, в обеспечении стимула для заинтересованных лиц.

Судя по данной констатации, план производства включает в себя обоснование техники и технологии, расчет эксплуатационных затрат по инвестиционным вариантам. Капитальные вложения включают в себя создание новых, реконструкцию и модернизацию действующих объектов – приобретение соответствующих основных и оборотных фондов и расчетную схему заработной платы. Показатель экономической эффективности инвестиций определяет стоимостную оценку затрат и результатов, связанных с риском реализуемого проекта и совокупных стимулов заинтересованных лиц. Показатель бюджетной эффективности отражает финансовые последствия осуществления проекта: федерального, регионального и местного бюджетов.

Отметим, что в прикладном смысле методология инвестиций АПК – это целостная система, которая обладает совокупностью взаимосвязанных элементов, основополагающих компонентов для обеспечения эффективности. Среди этих элементов центральное место принадлежит органическому построению принципов инвестиционной деятельности (методологических, методических, операционных). Данные принципы, занимая руководящее положение, воплощают в себе ключевые факторы и инструменты инвестиционного проекта. В обобщенном представлении, инвестиционный проект АПК должен характеризоваться нижеследующими принципами: 1) принцип актуальности – соответствие выбранного проекта актуальным задачам социально-экономического, экологического, инфраструктурного развития АПК; 2) принцип народнохозяйственной значимости – степень полезности и управляемости проекта с позиции федерального, регионального, отраслевого уровня; 3) принцип комплексности – оценочная характеристика проекта, определяемая научно-техническими, финансово-инвестиционными и другими эффектами; 4) принцип полезности – выбор конкретных критериев и расчетных показателей, определяющих эффективность агропромышленных проектов в целом.

Отсюда вывод, что эффективность инвестиционного проекта АПК характеризуется активным действием совокупных принципов инвестиционной деятельности, которой располагает методология. Эти принципы, отражая реальную картину инвестиционного функционирования, устанавливают необходимые правила для решения множества агропромышленных проблем: производственных, рыночных, финансовых, инвестиционных, организационных, управленческих и т.п. Так как вне зависимости от отраслевых особенностей и функциональной специфики эксплуатации ресурсов, которые воплощают в себе определенную величину затрат, данные принципы обладают некой привязанностью и являются основой устойчивого развития АПК. Иными словами, как движущие силы, принципы инвестиционной деятельности АПК, являются своеобразными индикаторами, выражающими тенденции развития ее хозяйственной системы, устанавливающими основные правила поведения данной системы. При этом полноценность методологии инвестиций АПК характеризуется нижеследующими основными компонентами: степенью организации структуры, органического построения принципов и совокупностью используемых методов, методик, приемов, способов и средств эффективного осуществления инвестиционного проекта.

Отметим, что правильный учет и полнота использования объективных экономических законов, принципов и методов инвестиционной деятельности – это непременное условие успешной хозяйственной деятельности АПК. Это требует соблюдения основных принципов экономической теории, единства микро- и макроанализа, взаимодействие теории с практикой, которые при необходимости дополняют друг друга. Следовательно, методология инвестиций в АПК как учение о методах, методиках и способах инвестиционной деятельности имеет две стороны: теоретическую, связанную с рациональным мышлением и познанием соответствующих законов и закономерностей инвестиционного развития; практическую, связанную с решением конкретных практических проблем, достижению практической цели. Полнота охвата данной констатации дает возможность для выработки грамотных решений в области эффективного использования материальных и нематериальных ценностей, обеспечивает успешную реализацию товаров и услуг на внутренних и внешних рынках. Но при глубоком переходе к анализу инвестиционной деятельности обнаруживается, что исчерпывающие решения поставленных задач невозможно отыскать без учета всех существующих затрат.

Это говорит о том, что кроме традиционных методов измерения величины инвестиционных расходов АПК, калькуляция в составе эксплуатационных затрат имеет и другие необходимые статьи: суммарные расходы на экологию, платежи за кредит, а также налоги и арендные платежи, относимые на себестоимость производимой продукции. В целом бизнес-план проекта АПК должен учитывать роль и значение всех видов затрат, определять потенциальную привлекательность проекта и поиск новых источников финансирования. Данная констатация более ярко проявляется на заключительном этапе проекта, на котором с помощью расчетно-измерительных показателей можно выявить эффективность совокупных затрат – общественную (социально-экономическую, экологическую, инфраструктурную и т.д.) или коммерческую, определить величину бессмысленных растрат.

Естественно, системный подход к анализу принципов и методов инвестиционной деятельности АПК дает более четкое представление о степени ее эффективности, определяет темпы функционирования отраслей и конкретных хозяйствующих субъектов (стационарные, нестационарные, квазистационарные, скачкообразные). При этом критерием полезности применяемых расчетных показателей является их способность выявить эффективность капитальных затрат в различных хозяйственных координатах и циклических действиях – обеспечение потребителей соответствующей информацией о доходе и расходе. Иными словами, расчетные показатели должны ответить на самые насущные вопросы управления инвестициями: каков доход (прибыль) или ограничение срока окупаемости на вложенный капитал, насколько прочно финансовое положение или инвестиционный режим предприятий, каков ожидаемый экономический эффект [5, с.249]. Полнота использования данных категорий имеет основополагающее значение в области прогнозирования инвестиционной деятельности АПК, выявление ее целесообразности с обоснованием необходимых расходов и ожидаемых доходов.

Новая парадигма развития АПК должна отвечать самым насущным вопросам обеспечения эффективности его инвестиционной деятельности, объективно существующему характеру инвестиционных процессов. При этом методологическая база инвестиционной деятельности должна создать все необходимые предпосылки для активного функционирования элементов хозяйственной системы. Только в этом смысле методология оценки инвестиций является концентрированным и общепризнанным выражением искомых черт инвестиционной и хозяйственной деятельности. Иными словами, полнота освоения теоретических и практических навыков дает возможность, с одной стороны, осмыслить общехозяйственную реальность и необходимость потребления и эксплуатации материальных и нематериальных ценностей, с другой, формировать самостоятельные локальные подходы для перспективного развития всех конкретных видов деятельности.

Если обратить внимание на методы измерения эффективности инвестиций, то заметим, что в предыдущих методиках результаты низкой и высокой эффективности инвестиций АПК в основном выражались в отраслевом коэффициентном нормативе. Не принималось в расчет реальное движение капитальных средств, а эффективность инвестиций ограничивалось лишь «искусственно» установленными отраслевыми коэффициентными нормативами. Новый подход дисконтирования затрат и результатов дает возможность исключить систематические ошибки при экономическом обосновании инвестиции, однако случайные ошибки все еще велики. Во-первых, выбор нормы дисконта всегда опирается на прогнозные расчеты, а значит, имеется вероятность допущения ошибки. Во-вторых, в новой методике по-прежнему существует недостаточное обоснование срока окупаемости, что необходимо доработать. Это особенно характерно для аграрного сектора экономики, где интервал времени вложений (лаг учета и освоения капитала) систематически подвергается многочисленным негативным последствиям: природно-климатическим, финансово-инвестиционным, информационным, организационно-управленческим, рыночным и т.д. Естественно, в аграрном секторе срок окупаемости капитала более длителен, чем в других отраслях экономики, что связано со спецификой производственной деятельности и медленной оборачиваемость ресурсов.

Сегодня на практике принимаемые большинством инвесторов решения строятся на основе стремления максимизировать текущие доходы. Во многих случаях, данное стремление приводит к увеличению числа негативных последствий, сопровождаемых уменьшением будущих доходов. Максимизация текущих доходов в ущерб будущему требует нормирования временного горизонта, которое неразрывно связано с разработкой дивидендной, налоговой и другой политики, а также оптимальным распределением валового продукта на потребляемые доходы и инвестиции. Нельзя забывать о том, что доход от инвестиции закономерно оказывает влияние на величину временного горизонта и, как правило, с ростом доходности уменьшается срок окупаемости. Другими словами, минимально допустимый временной горизонт, напрямую зависит от уровня доходности инвестиций.

Если среднегодовая величина чистого дисконтированного дохода (ЧДД) непосредственно зависит от горизонта планирования, то временной горизонт должен быть составляющим критерием, а сам критерий следует рассматривать как разрешающее правило, включающее ЧДД и срок окупаемости вложений. Практическим доказательством являются разные случаи, то есть горизонт планирования в одном случае может быть меньше, а в другом больше, и при прочих равных условиях хозяйствования эффект одинаковых вложений будет разным. Это требует максимизации ЧДД в случае меньшего времени планирования.

Для выяснения общей ситуации распределения валового продукта на инвестиции и потребление необходимо обобщить все капитальные затраты, включая заработную плату, и все виды обязательных отчислений. Полезность такого расчетного анализа заключается в том, что при отсутствии в качестве составляющей критерия временного горизонта эффективности вложений, он позволяет установить (путем оперирования показателями доходности инвестиций и распределения валового продукта) отрезок времени максимизации дохода. Следовательно, показатель временного горизонта занимает важное место среди других показателей измерения эффективности инвестиций. Он дает возможность более реально определить максимизацию потребления и дохода по вложениям, и если он рассчитан на макроэкономическом уровне, то это означает высокую степень развития экономических отношений общества.

Выводы и перспективы дальнейших исследований. Резюмируя, отметим, что в силу объективных и субъективных причин нестабильного развития агропромышленной сферы экономики и затянувшейся перестройки ее производственные отношения содержат множество недостатков, главным из которых является несоответствие между системами управления инвестициями и новыми экономическими условиями хозяйствования. Данное исследование сконцентрировано не на проблемах учета, контроля и планирования капитальных затрат, а на задачах обеспечения координации, организации и мотивации имеющихся инвестиционных ресурсов, совершенствованию методических вариантов измерения их эффективности, что обогащает теорию и практику управления инвестициями. Отсюда вывод, что любая модель формирования инвестиционных затрат АПК и методы обеспечения и измерения их эффективности посредством существующих критериев представляет собой комплекс разноаспектных и сложных задач. Несмотря на наличие большого числа стратегических и нормативных документов, определяющих долгосрочные векторы развития, отсутствует целостная система инвестиционного функционирования АПК.

Исследования показывают, что сегодня ключевой задачей обеспечения устойчивого воспроизводства АПК является сохранение целостности ее инвестиционного цикла (ИЦ) — обеспечение беспрепятственного движения капитальных мощностей. Полноценный облик ИЦ, отражая конкретные цели и характер объединения капитальных, трудовых и земельных ресурсов, занимает ключевую позицию в процессах формирования и развития экономического потенциала АПК. С этой точки зрения, ИЦ АПК представляет собой те функциональные масштабы, в которых обеспечиваются гармонические связи между отдельными элементами хозяйственной системы и товарного рынка. Его полноценность в большей степени обеспечивается организационными ресурсами – совокупностью организационных форм и технологий.

Методологический подход к исследованию, в основу которого положены важнейшие принципы, совершенные методы и необходимые условия эффективного функционирования капитальных затрат, обогащают сущность и содержание инвестиционной деятельности АПК. Она позволяет раскрыть не только суть полезности используемых производственных мощностей, но и повысить значимость различных структурных элементов инвестиционно-инновационной системы АПК, содержащих научно-нормативную и информационную базу, координационную, организационную и управленческую структуру «инвестициеобразующих» ресурсов, а также соответствующих элементов природных, земельных и кадровых перемен в хозяйственной системе АПК целом.

Библиографический список:

- Акимов Н.И. Политическая экономия современного способа производства // Микроэкономика. Статистический подход: общие теории стоимости и прибавочной стоимости. – М.: ЗАО Изд-во «Экономика», 2003. 207 с. С.84.

- Буздалов И.Н. Преодоление социальной и производственной деградации села – магистральный путь возрождения России // Неэкономические грани экономики: непознанное взаимовлияние. Научные и публицистические заметки обществоведов / Науч. ред.: О.Т.Богомолов, Б.Н.Кузык. – М.: ИНЭС, 2010. 796 с. С.633.

- Голиченко О.Г., Самоволева С.А. Основные направления инновационной политики Российской Федерации на период до 2020 г. // Научная и инновационная политика: Россия и мир, 2011-2012 / Под ред. Н.И.Ивановой и В.В.Иванова. – М.: Наука, 2013. 479 с. С.52.

- Ерошкин С.Ю. Рекомендации по прогнозированию перспективных, разрабатываемых и осваиваемых технологий // Инновацинно-технологическое развитие экономики России: проблемы, факторы, стратегии, прогнозы / Ответственный ред. акад. В.В.Ивантер. Издательство «МАКС Пресс», М.: 2005. 590 с. С.416.

- Молотков Ю.И. Системное управление социально-экономическими объектами и процессами. – Новосибирск: Наука, 2004. 508 с. С.249.

- Мильнер Б.З. Исследования современных проблем развития управления // Очерки истории Российской экономической мысли / Под ред. акад. Л.И. Абалкина, М.: Наука, 2003. 365 с. С.323.

Методология оценки инвестиций в АПК Читать далее »

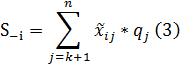

, (2)

, (2)

, q— некоторое пороговое значение, достижение которого свидетельствует о неспособности данных агентов к обучению друг от друга.

, q— некоторое пороговое значение, достижение которого свидетельствует о неспособности данных агентов к обучению друг от друга.

,

,

(1)

(1)