Эволюция государственных закупок: от Российской империи до Российской Федерации

Введение

В экономике и обществе существуют и активно развиваются организации открытого типа. Снабжение и его оперативная и четкая регламентация является базовым требованиям для эффективного функционирования любой подобной организации. Это касается, в том числе снабжения товарами, работами и услугами государственных органов власти, бюджетных учреждений, армии в целях удовлетворения общественных потребностей и обеспечения качественной деятельности этих институтов.

Анализ прошедших 120 лет показывает уникальную трансформацию закупочной политики и степени организационно-экономического обеспечения государственных нужд; опыт реализации инструментов госзаказа и результаты управленческих решений в данной сфере небесполезны для осмысления текущих мер госзакупок и последующей их модернизации.

Результаты исследования

Начало ХХ века Российская империя отметила знаковым документом – в 1900 году было принято «Положение о подрядах и поставках», ставшее первым в новом веке и последним в царской России. Инструктивный характер документа, отмеченный многими учеными, способствовал четкости организации конкурентных закупок империи. Расцвет капитализма первого пятнадцатилетия ХХ века оказал влияние и на закупочную политику — конкуренция в государственных конкурсах, залоговое обеспечение принятых на себя обязательств, активное участие иностранных поставщиков, коррупционные скандалы, монополисты в ведущих отраслях промышленности. При этом принцип публичности торга на заключение госконтракта и его соревновательное начало, хоть иногда и формально, соблюдался. Среди целей имперской политики закупок можно отметить поддержание статуса крупной мировой державы, стабильное осуществление своих функций всеми институтами публичного управления, постепенное экстенсивно — ориентированное техническое перевооружение ключевых отраслей. Особенно жестко в данном периоде система закупок подверглась корректировкам после ряда провалов тылового обеспечения в русско-японской войне, при этом стоит отметить доминирование государственного имперского заказа в сфере обороны государства. Анализ управления закупками этого периода позволяет сделать вывод, что осознанно и целенаправленно применение публичных госзакупок как инструмента воздействия на различные сферы социально-экономической среды не осуществлялось. При этом к положительным результатам имперских закупок можно отнести импульс развития ряда новых направлений экономики производства, а также поддержку отечественных казенных предприятий. Однако паллиативные меры контроля в сфере закупок, высокий коррупционный фактор вкупе с фикцией публичности конкурентного торга стал одной из причин низкой оснащенности царской армии и флота как в период русско-японской, как и Первой мировой войн.

Основной целью закупочной политики в первые годы власти Советов являлось укрепление на завоёванных позициях, сохранение целостности и формирование новых экономических отношений. Особенности экстенсивного типа хозяйствования вкупе с разрушенными экономическими связями и отсутствием стимулов к активному развитию в состоянии неопределенности в стране привело к однобокому использованию закупочной политики в данный период. Публичный и соревновательный характер закупок для обеспечения государственных нужд, присущий дореволюционной экономике России, стал не востребован. Молодая советская власть в период 1919-1920 гг. издала ряд декретов касательно четкой регламентации закупок определенных видов товаров (продовольственные товары, коровье масло, яйца, скот, мед, сено, солома). Попытка утвердить «существенные условия закупки» — твердые цены, сроки поставки, четкие объемы заказов, была направлена на снижение спекуляции и желание взять под контроль вопрос обеспечения продовольствием. Программа продразверстки, сопутствовавшая вектору экономического управления данного периода, к сожалению, привела к существенным негативным социальным и экономическим последствиям.

Амплитуда колебания условий новой системы закупок советской экономики в первые два десятилетия была достаточно существенна, что дестабилизировало как саму экономическую ситуацию, так и попытки стратегического менеджмента данной сферы. Проблему также усугубляло исторически определенное отсутствие профессионалов, способных квалифицированно оценить риски и последствия конкретных закупочных процедур. Продразверстка, продналог, контрактация – вот ключевые и радиально непохожие условия закупочной политики тех лет. Стоит отметить особо договор контрактации, который в отличие од современной практики, считался особенным контрактом, связываем с продукцией агропромышленного комплекса. При этом, уже с 1925 года применялись определенные шаблоны, то есть типовые формы подобных контрактов, с оговоренными условиями авансирования и другими юридически-экономическими конструкциями, присущими многим современным шаблонам. Обобщив цель закупочных действий власти, можно отметить, что ключевым направлением была их адаптация под потребности строящегося нового государства.

Для перехода на рельсы новой экономической идеи потребовался ряд ресурсов, получение которых планировалось все же на основе конкуренции. Три последующих документа были созданы именно с данной целью. 30 ноября 1921 года принято разработанное РабКрИном «Положение о поставках и подрядах» восстановившее, пусть и в ограниченных правах, конкурентные процедуры закупок. Совет Труда и Обороны в 1923 году утверждает новое Положение «О государственных подрядах и поставках», в котором дополнительно урегулированы вопросы финансовой дисциплины — авансирования исполнителей с одной стороны и обеспечение исполнения контракта с другой. Следует отметить, что в торгах того периода использовались преимущества новых, набирающих популярность средств связи, в данном случае существовали торги по телеграфу.

11 мая 1927 года принимается Положение «О государственных подрядах и поставках», имеющее ряд не принципиальных в рассматриваемом контексте отличий. Были уточнены сроки, условия реализации наиболее популярных видов торгов, урегулированы спорные вопросы несостоявшихся процедур. Однако активность проведения торгов подобного рода снижалась параллельно со сменой экономических условий и свёртывания политики НЭПа. Если в июле 1928 г. было опубликовано всего 38 объявлений о торгах, то к декабрю 1930 г. в печати такие объявления уже не размещались. Также, говоря о преемственности, стоит упомянуть о жестко прописанных санкционных мерах в договорах контрактации этого периода. Постановление ЦИК и СНК СССР от 21.09.1935 «О признании контрактационных договоров имеющими силу закона и об ответственности за нарушение этих договоров» за нарушение условий сделки по такому договору установило как материальные санкции, так и уголовное наказание.

Вынужденный переход на обеспечение военных нужд характеризирует экономику 40-х годов. Великая Отечественная Война потребовала мобилизации всех ресурсов, в закупках акцент полностью сместился на приоритеты оборонзаказа. Стоит отметить, что предпринятые шаги по нейтрализации существенных угроз экономической безопасности страны, примерно аналогичны тем, которые предпринимаются в текущем году: ограничение в циркуляции информации о закупках, полный переход на отечественное производство, меры поддержки поставщиков.

Сейчас закон ограничивает содержание категории государственного оборонного заказа прежде всего заданиями на поставку продукции для федеральных нужд с целью обеспечения обороны и безопасности РФ, включая не только поставку вооружения и боеприпасов, но и, к примеру, продукты питания для армии, медикаменты и т.д. Такие закупки проводятся на основе прежде всего Военной доктрины Российской Федерации.

Есть еще ряд закупок ограниченного доступа, информация о которых в свободной ЕИС не размещается. Это закупки товаров, работ, услуг, необходимых для федеральных нужд, если сведения о таких нуждах либо о самой продукции составляют государственную тайну. Такие закупки в 2022 году проводятся в основном на конкурентной основе, в «бумажной» и электронной форме.

Централизованное планирование экономики и реализация данных планов вплоть до 90-х годов ХХ века осуществлялась в системе Государственного планового комитета Совета Министров СССР (Госплана СССР) и Государственного комитета Совета Министров СССР по материально-техническому снабжению (Госснаба СССР). Специфика периода Великой Отечественной войны в плане управления закупками такова, что усугубилось плановое директивное формирование оборонного заказа, что и позволило более четко ориентироваться в поставленных задачах и поставках основных требуемых товаров. Такой переход к полному управленческому контролю за формированием закупок был обусловлен как общей политикой индустриализации 30-х годов, так и условиями военного времени, когда четкость конкретного объёма закупок была приоритетнее гибкости в определении стоимости и объема производства. Существующие нормативы утвержденного Госплана даже при таких жестких рамках необходимо было нередко и кардинально изменять.

Налаживание новых пространственно-структурно-сетевых взаимодействий потребовало немало ресурсов и времени, однако дало свой положительный эффект – обновление сети точек роста промышленного производства, налаживание логистических цепочек сбыта, распределение по потребителям продукции. Послевоенное восстановление и стабилизация потребовало активной диверсификации производства и активное развитие секторов и отраслей экономики. Государственный заказ в этот период был нацелен на обеспечение ключевых функций советского государства. Разветвленная система Госснаба занималась как установлением рациональных и устойчивых хозяйственных связей между поставщиками и потребителями, так и обеспечивала плановый переход к централизованному директивному распределению оборудования, материалов и полуфабрикатов путем оптовой торговли.

Правовое поле в сфере государственного заказа разрабатывалось и изменялось и в этом периоде. Так, постановление ЦК КПСС и Совета Министров СССР от 25 февраля 1961 г. «О перестройке и улучшении организации государственных закупок сельскохозяйственных продуктов» конкретизировало сроки заключения договоров и планов закупок, которые, к слову, подобны тем, по которым осуществляются эти действия сейчас. А постановление Совета Министров СССР от 4 января 1966 г. «О договорах контрактации сельскохозяйственной продукции» утверждало, по аналогии с настоящим периодом развития системы закупок, типовой договор контрактации. Не менее познавательно постановление Совмина СССР от 25.07.88 N 888 «Об утверждении положения о поставках продукции производственно-технического назначения, положения о поставках товаров народного потребления и основных условий регулирования договорных отношений при осуществлении экспортно-импортных операций», регламентировавшее порядок заключения договоров и в целом весь процесс договорных отношений по различным основаниям.

Тотальное монопланирование и распределение результатов произведенной продукции без учета реальной статистической картины и обратной связи привело к кризису планирования и оперативного управления экономикой. Хотя в настоящее время система планирования в закупках существует, однако она более гибкая и адаптивная в быстроизменяющихся трендах. В шестидесятые годы ХХ века кризис планирования усугублялся отсутствием консенсуса между различными ведомствами по объемам капитальных вложений, и как следствие – борьбой за ресурсы. Реформирование данной системы не дало желаемых результатов, и закупочная политика второй половины прошлого века вплоть до 90-х годов не исполняла свои функции эффективно. Таким образом, кумулятивный эффект госзакупок в целом за период 30-90-х годов оказался невысоким. Низкая результативность директивного закупочного управления по потребностям без учета ресурсов, специфики и мультипликативного эффекта от управленческого воздействия в сфере закупок привело к необходимости поиска иного подхода для актуализации и удовлетворения изменяющихся потребностей развивающегося советского государства. Однако, созданная искусственно уникальная модель обеспечения потребностей, базирующаяся на созданной советской экономической реальности и тотальной государственной собственности носит исключительный характер и дает уникальный опыт управления.

В целом можно резюмировать существенное отличие закупочной политики государства в период существования СССР от закупок имперского периода. Прежде всего, конкурентность постепенно, со сменой общеэкономического курса исчезла, как и рыночное определение потребностей и цен на те или иные производимые в стране продукты. Иной подход к собственности на средства производства выразился в двойственности государственного заказа. Так, с позиции директивного управления госзаказ, как система четкого и прозрачного планирования на последующие пять лет, определяется как рамка достижимых результатов. А с позиций гражданских правоотношений госзаказ служил мерой непредусмотренного разового бытового заказа.

Существенной вехой государственной политики в сфере закупок служит указ Президента РСФР от 15 октября 1991 г № 143 «О хозяйственных связях и поставках продукции и товаров в 1992 году». Именно он ликвидировал плановую политику закупок и ее централизацию, как и принудительные механизмы экономических отношений в рамках заключения контрактов на государственную закупку товаров и услуг.

Перестройка на рельсы конкуренции в системе госзаказа произошла с принятием Закона РФ от 28 мая 1992 г. N 2859-1 «О поставках продукции и товаров для государственных нужд». Документ примечателен также ранжированием на две группы закупок –на федеральные и региональные. Само определение заказа на закупку, данное в этом нормативно-правовом документе, устанавливало, что данное действие касается предприятий, организаций, учреждений (то есть тех субъектов, которые в настоящее время могут определяться как поставщики), посредством заключения государственных контрактов государственными заказчиками. Отсюда контракт определялся как документ, регламентирующий отношения между вышеуказанными поставщиками и госзаказчиком- покупателем госуслуг. Этот период ознаменован еще одним ключевым документом — постановлением Верховного Совета РФ от 28 мая 1992 г. №2860-1 «О порядке введения в действие Закона Российской Федерации «О поставках продукции и товаров для государственных нужд». Именно данный нормативно-правовой акт характеризуется определением рамки конкурентной регламентации закупок, а также всеми присущими периоду ограничениями экономического порядка. Указанные недостатки уравновешивают преимущества, которые, казалось бы, должен дать уход от жестко-директивного управления к гибким рыночным договорным отношениям.

Новое наполнение смысла конкурентных закупок началось с активизацией имплементации мирового опыта и поиском ретроспективных решений досоветской эпохи. Так, в 1992 году свой взгляд на конкурентные торги привнес появившийся на пространстве РФ Всемирный банк, практикующий декларируемые и активные конкурентные процедуры. Примечательно, что с 1992 по 1997 годы не существовало в российском законодательстве единого правового документа, определявшего процедуры государственных закупок. Но с период с 1994 по 1995 годы был утвержден перечень актов, составивших впоследствии костяк закупочной политики государства, флагмански развивающейся с 2005 года по настоящее время. Именно они считаются фундаментом для последовавшей глобальной закупочной реформы. В это время деятельность государственных заказчиков была регламентирована Федеральным законом от 13 декабря 1994 г. № 60-ФЗ «О поставках продукции для федеральных государственных нужд». Закон устанавливал общие правовые и экономические принципы и порядок формирования и исполнения на контрактной основе заказов на закупку и поставку товаров, работ, услуг. Из недостатков можно выделить, что закон строго устанавливал рамки участия и исключал возможности иных субъектов правоотношений, таких как, например иностранные поставщики, исполнители, подрядчики. Оставшиеся управлялись в соответствии с принятыми нормативно-правовыми документами на уровне территорий (субъектов, муниципальных образований), что приводило к отсутствию единого подхода и некачественному исполнению сути госзаказа, снижая эффективность применения общего механизма. Однако, основы контрактной системы в ее современном понимании стали закладываться именно в этот период. Так, было сформулировано понятие государственного заказа и государственного контракта с учетом реалий рыночной экономики, установлены права и обязанности государственных заказчиков, требования для потенциальных участников системы госзаказа.

Еще один примечательный документ этого периода — Указ Президента № 305 «О первоочередных мерах по предотвращению коррупции и сокращению бюджетных расходов при организации закупки продукции для государственных нужд». Именно в нем был определен порядок конкурентной процедуры конкурса как закупочной процедуры, а также особенности оценки «эффективного освоения бюджетных средств». Сразу после его выхода, с мая 1997 года зафиксирована активность в реализации конкурентных процедур в форме конкурса. На тот момент это была не слишком прозрачная бумажная процедура, однако предполагавшая активную публичную фазу торга. Уже за первый год существования указа было организовано 9449 торгов, которые могли показать внушительную статистику эффективности. Однако ряд противоречий, присущих данному документу, не позволил транслировать его реализацию в долгосрочном периоде.

В это же время приходит понимание в необходимости решения проблемы кадрового голода как для заказчика, как и для поставщика. Последние предпринимали попытки решения этого вопроса через формирования ассоциаций, в то время как заказчики пошли по пути господдержки специалистов заказчиков через создание профессиональное сообщество. Площадкой для такой инициативы стали круглые столы Минэкономики РФ, проводившиеся в 1997 году ежеквартально. Попытка решения дефицита профессиональных закупщиков нашла отражение в Постановлении Правительства РФ от 18 ноября 1997 №1443 «О подготовке специалистов по организации и проведению торгов (конкурсов) на закупку продукции для государственных нужд», но проблема не нашла полного решения.

Поэтому заказчики возлагали много надежд на развитие правового поля закупочной политики нового периода. Тогда был принят Федеральный Закон от 06 мая 1999 №97-ФЗ «О конкурсах на размещение заказов на поставки товаров, выполнение работ, оказание услуг для государственных нужд», начали действовать новые правила взаимодействия между двумя ключевыми сторонами при заключении государственного контракта и в процессе проведения конкурса на размещение заказов на поставки товаров, выполнение работ, оказание услуг для государственных нужд. Конкурс был определен в качестве приоритетного способа закупок. Закон содержал немало противоречий с уже действующими документами и не мог интегрироваться в правовое поле закупок безболезненно. Он заложил основы антикоррупционных закупочных механизмов и прописал общие особенности конкурсных процедур, однако не смог адаптивно отвечать вызовам времени, и ввиду низкого качества и частой корректировки был упразднен.

Указ Президента РФ от 08.04.1997 № 305, так же, как и Федеральный закон от 06.05.1999 № 97-ФЗ, определили новый виток модернизации государственной закупочной политики, уже с учетом мер антикоррупционного характера, однако тоже не затрагивали вопросы профессионализма субъектов закупок. В целом, появление этого ряда документов говорит о том, что по сравнению с прежними директивными заданиями экономико-правовое содержание государственного заказа в переходный период отражало радикально иной подход к задачам управления публичными бюджетным закупками по отношению к поставщикам, в снижении степени централизма в планировании. Но при этом, несовершенное правовое поле госзаказа последнего десятилетия ХХ века позволило активизировать мошеннические схемы и коррупционные механизмы расходования бюджетных средств.

Около восьми лет все тендеры регулировались Законом от 21 июля 2005 г. № 94-ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказания услуг для государственных и муниципальных нужд». Появилась единая концепция, единый подход к публичным бюджетным закупкам. Среди отличительных особенностей закона стоит выделить ранжирование по способам закупок, кадровую поддержку заказчиков, и, впоследствии, постепенный переход на электронные аукционы, выбранные локомотивом в данной сфере. Этот закупочный закон декларировал свободный доступ участников, то есть честную конкуренцию; прозрачность процедур и антикоррупционные механизмы; низкие стоимостные уровни входа на конкурентные процедуры; единый подход к требованиям к участникам; а также переход от публикациях в бумажных СМИ к размещению информации на едином цифровом ресурсе www.zakupki.gov.ru по всем регионам страны, о котором чуть ниже будет сказано подробнее. Кроме того, по сравнению с предыдущим законом, где доминирующим способом закупок был конкурс, в новом документе предлагался выбор торгов в форме аукциона, в том числе в электронной форме. Но и этот закон быстро перестал отвечать всем вызовам времени, прежде всего зауженным полем регулирования – был унифицирован только сам процесс закупок, регламентирован лишь этап процедуры закупки, тогда как закупочная политика охватывает более широкий спектр действий.

Сложности закупочной политики были констатированы Президентом РФ, который инициировал в 2010 году «работу над новой редакцией закона о госзакупках» и дальнейшее развитие правового регулирования отношений в рамках публичных закупок неразрывно связано политическими решениями 2011-2012 гг. Речь идет, прежде всего, о разработанном по поручению Президента РФ новом федеральном законе «О контрактной системе в сфере закупок товаров, работ и услуг»; о вступлении РФ во ВТО, где уже действовали международные нормы о публичных закупок; а также о принятии Типового закона о публичных закупках Комиссией ООН по праву международной торговли (ЮНСИТРАЛ).

В 2014 году Всемирная торговая организация опубликовала обновленное Соглашение об электронных государственных закупках (GPA), учитывающего условия о необходимости внедрении и применения систем электронных госзакупок. Наша страна участвовала в разработке соглашения в качестве наблюдателя, однако процесс цифровизации данной сферы в РФ был инициирован гораздо раньше. Содержательно GPA охватывает вопросы борьбы с коррупцией, активного приобретения технологий по защите окружающей среды и использования цифровых систем e-Procurement. Эти направления — ключевые тренды современного этапа.

Параллельно с этим, в Российской Федерации шел активный процесс привлечения цифровых технологий для управления государственными закупками. Так, с 2011 года действует официальный сайт госзаказа- единая информационная система (далее-ЕИС), представляющая собой цифровую платформу, аккумулировавшую в то время информацию о крупных конкурентных процедурах. С 2014 года, с момента вступления в силу законодательства о контрактной системе Российской Федерации, цифровые возможности этой платформы постоянно расширяются. Сама ЕИС устойчиво модернизируется, а созданная вокруг нее инфраструктура позволяет в полной мере реализовывать принцип транспарентности. Однако тут также существуют свои сложности, о которых заговорили в настоящее время, связывая информационную прозрачность и доступность происходящих бизнес-процессов с вопросами экономической безопасности государства. Но фактом остается, что сейчас технологические изменения ЕИС позволили многим субъектам правоотношений в контрактной системе, как отечественным, так и иностранным, использовать электронные средства для предоставления информации о своем режиме публичных бюджетных закупок и уведомлять других участников об изменениях в данных условиях в режиме онлайн.

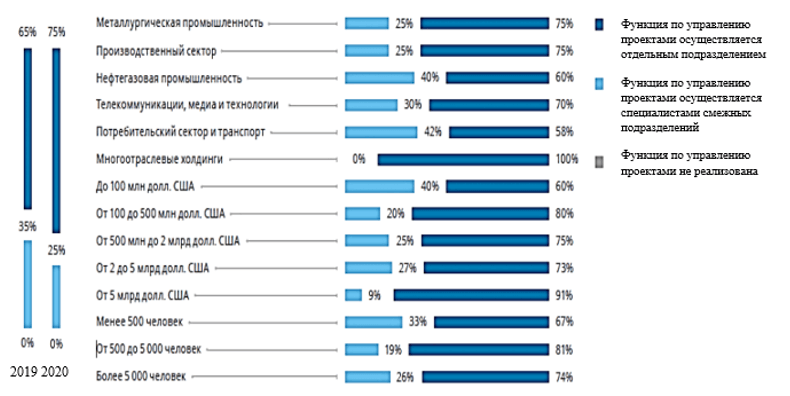

В период адаптации экономик к последствиям мирового финансово-экономического кризиса роль государства в экономике выросла в разы, что привело к пониманию необходимости более активного реформирования закупочной политики страны и мобилизации ее потенциала для поддержки общего экономического курса страны. Стоит отметить, что параллельно с государственными, была проведена регламентация корпоративных закупок, проявившаяся в принятии федерального закона от 17 июля 2011 года № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц». Он вступил в силу с 1 января 2012 года и определил основу деятельности по управлению корпоративными закупками. Конечно, закупочная политика корпоративных заказчиков в соответствии с этим правовым актом более гибкая, но, тем не менее, более четкая и регламентированная, конгруэнтная общей концепции публичных бюджетных закупок, в том числе и в аспекте поддержки профессионального управления этой сферой. Анализ Положений о закупках крупных компаний, показал наличие требований к деятельности контрактной службы, именуемой в зависимости от внутренней структуры «департамент по закупкам», «отдел закупок», «служба закупок» и т.д. В связи с более упрощенной процедурой, указанные заказчики использовали возможность формирования требований к количественному и качественному составу работников таких служб, определяя степень профессионализма изначально. Однако, реализовали требования закона в вышеуказанной форме далеко не все субъекты сразу, довольно долго адаптируясь к установленным правилам.

Но частичное исправление возникающих проблем при новых вызовах не давало высокого эффекта, требовался кардинальный пересмотр подхода к управлению бюджетными закупками. Так эволюционно новым этапом управления в сфере государственных и муниципальных закупок стал Федеральный закон от 05 апреля 2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее-закон о КС). Закон вступил в силу с 1 января 2014 года. Сфера его применения более обширна и охватывает уже весь закупочный цикл от планирования до анализа исполнения. Если на начальном периоде рыночных отношений государство представляло собой монопольного или «принудительного» приобретателя, который способен принудить иного субъекта правоотношений к продаже продукции по ценам и условиям, выгодным лишь одной из сторон договора, то к принятию закона о контрактной системе были сформированы предпосылки к рыночной оценке начальной максимальной цене контракта и конкурентным условиям ее утверждения в заключаемом договоре.

Предложенная концепция контрактной системы интересна была тем, что государственным и муниципальным заказчикам предложены новые способы для выбора поставщика, учтен положительный зарубежный опыт, в том числе и рекомендации ООН о публичных закупках.

Новацией закона стал и новый уровень требований к профессионализму в управлении закупками – появляется институт контрактных управляющих. История российских закупок периода империи знала уже подобные примеры, потому законодатель, учтя отечественный и зарубежный опыт, вводит новую категорию специалистов в сфере закупок, занимающихся документационным сопровождением закупок заказчика на профессиональной основе. Последнее предусматривает в том числе и требования к образованию. Законодатель также детально описал функциональный круг обязанностей контрактных управляющих. Приказ Министерства труда и социальной защиты РФ от 10 сентября 2015 г. № 625н «Об утверждении профессионального стандарта «Специалист в сфере закупок» и Приказ Министерства труда и социальной защиты РФ от 10 сентября 2015 г. № 626н «Об утверждении профессионального стандарта «Эксперт в сфере закупок» закрепили требования к данным группам специалистов. В этом аспекте отечественных подход аналогичен мировой практике, подобные стандарты в настоящее время действуют для специалистов-закупщиков в Великобритании, США, Канаде.

Параллельно с модернизацией внутренней политики закупок шел процесс адаптации закупочных инструментов экономической политики в отношении поставщиков Евразийского экономического союза, начавшего работать с 2015 года. Для всех стран Союза предоставляется благоприятный режим, позволяющий компаниям, зарегистрированным на территории ЕАЭС, участвовать в таких закупках конкурируя с участниками-резидентами, основная цель которого — попытка избежать монополии на участие в торгах только представителей конкретной страны. Это, в свою очередь, оказало немалое влияние на дальнейший курс политики государства в сфере закупок товаров, работ, услуг, особенно в части требований к стране происхождения и особенностей установления национального режима закупок.

Однако, дебюрократизация правил закупок, служившая одной из задач периодически модернизации закупочных процессов, так до конца и не была достигнута. Наложившаяся на это осознание пандемия COVID-19 и коронакризисные последствия в очередной раз изменили подходы к устойчивым хозяйственным связям, в этот период была отмечена тотальная тенденция перехода поставщиков и заказчиков на цифровизацию большинства бизнес-процессов. Пандемия, послужив триггером для активизации цифрового фронта, выявила и новые пробелы в цифровых навыках специалистов в сфере закупок, а также общие особенности цифровой инфраструктуры бюджетных закупок. Сейчас, с учетом тотальной цифровизации закупочных процессов, наблюдается передача части функций на исполнение искусственному интеллекту, и субъекты контрактной системы принимают решения и осуществляют экономические действия быстрее и гибче.

Понимание данных проблем и обусловило очередной виток модернизации системы закупок в начале 2022 года. Это, а также особенности защиты национальных интересов, обусловленных сложной международной политикой первого квартала 2022 года, привели к принятию нового пакета поправок и нормативных документов в сфере регулирования государственного заказа. Поэтому стоит отметить, что процесс реформирования не статичный, и модернизация закупочной политики и императивов, ее регулирующих также является основой современного управления.

Первый квартал 2022 года ознаменован волной санкционных ограничений. Законодатели оперативно отреагировали, проработав и предложив уже в начале марта пакет антисанкционных мер для поддержки всех участников правоотношений в рамках контрактной системы. Уже упомянутый пересмотр принципа прозрачности через публикацию информации о закупках в ЕИС в этом числе, правительство предлагает установить особые случаи неразмещения контрактов в открытой части ЕИС, позиционируя эту меру, как временную. Стороны контрактов, заключенных в соответствии с законом о контрактной системе, также получили больше возможностей по корректировке заданных существенных условий сделок, ведь это поможет более оперативно реагировать на внешние условия и быстрее к максимально эффективному решению.

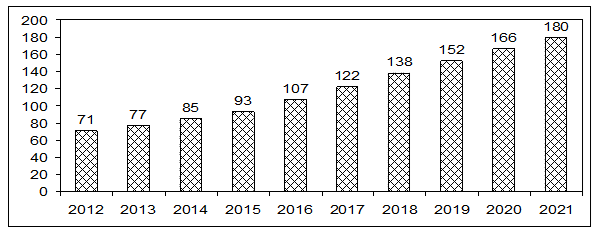

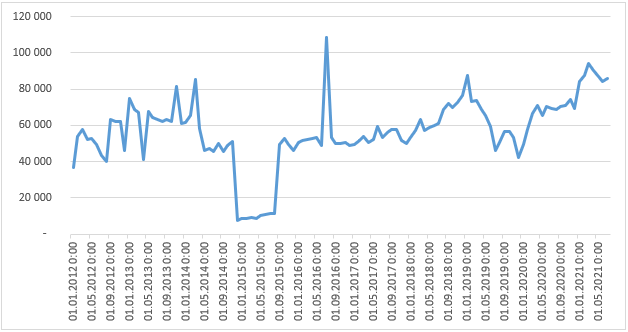

В 2020 году во время коронакризиса сумма выделенного бюджета государства на закупки была на 9% больше, чем в 2019 году, 2021 год также показал положительную динамику. И в 2022 году госзакупки будут одной из сфер поддержи отечественного бизнеса.

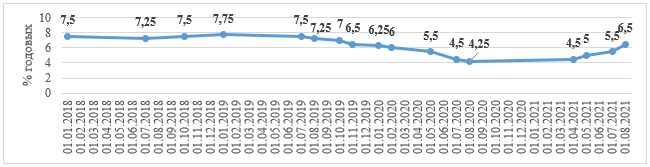

Законодателем учтен так же риск поставщиков, которые заключают контракты на поставку: среди обязательных требований закона стоит необходимость устанавливать штрафные санкции в случае, например, несвоевременного исполнения. Причем расчет суммы производится за каждый день просрочки с опорой на размер ключевой ставки Центробанка РФ. Тут возникает два условия, на которые добросовестный поставщик не в силах повлиять. Срыв поставок, нарушение логистических цепочек, транспортные проблемы, сбои партнерских отношений иностранными партнерами, санкционные запреты объективно влияют на возможность поставки той или иной продукции сейчас. А если участь, что ЦБ РФ повысил ставку 9,5 до 20%, то поставщик дополнительно должен будет выплатить высокую пеню. Потому правительство в пакет антикризисных мер включило инструмент списания штрафов в случае неисполнения заказа. Требуется объективный подход к оценке причин неисполнения, однако именно это уже задача заказчика в данных правоотношениях.

Еще одним предложением для поддержки экономических агентов-участников контрактной системы на фоне санкционных мер является увеличение возможностей закупки без проведения конкурентных процедур, у единого поставщика, как это было эффективно осуществлено при сопровождении строительства Крымского моста, а также в качестве меры поддержки в пандемию. В важной для жизнеобеспечения сфере здравоохранения также предусмотрены изменения условий закупок, увеличение пороговых значений цен для закупок лекарств, медицинских изделий, средств реабилитации по упрощенной форме.

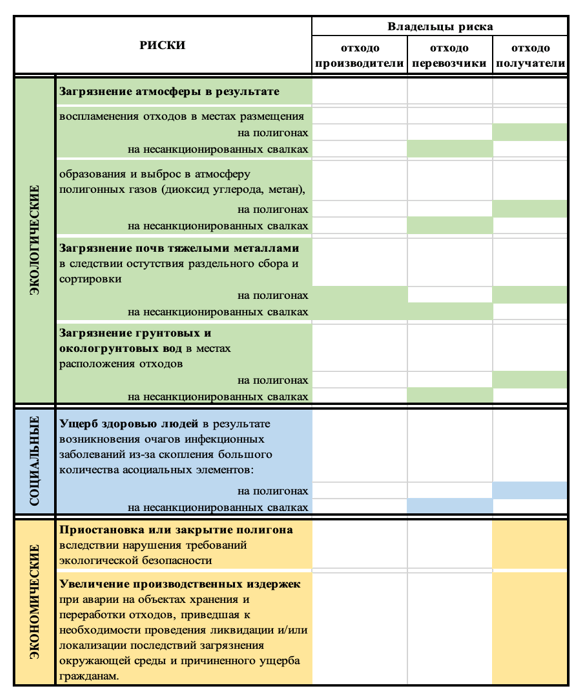

Существующие опасения снижения транспарентности и уход к информационной закрытости в текущей ситуации компенсируется ожидаемым эффектом от поддержки всех групп поставщиков на территории России. Цель изменений понятна, упростить условия для быстрого принятия решений участниками контрактной системы в непростой ситуации санкционного давления, создать экономически безопасные возможности для продолжения обеспечения государственных и муниципальных нужд с одновременной поддержкой отечественных поставщиков. Конечно, есть риск дисбаланса и доминирования неконкурентных закупок, потому следует сразу предусмотреть риски.

Заключение

Таким образом, сфера государственных и муниципальных закупок в исторической ретроспективе показывает свою комплементарность текущим условиям, вывозы времени и актуальные тренды всегда находили отражение в создаваемых механизмах управления бюджетными закупками. В свете событий, происходящих в первом квартале 2022 года, можно оценить скорость принятия мер по корректировке условий закупок, гибкость и адаптивность самой контрактной системы. Именно такого рода кризисы позволяют выявить все лучшие характеристики законодательной рамки и нивелировать негативные элементы. События 2022 года еще раз подтвердили значимость и высокий потенциал контрактной системы закупок Российской Федерации в поддержке экономической безопасности и стабилизации социально-экономических условий.

Библиографический список:

- СУ РСФСР. — 1920. — № 59. — Ст. 271, 272; № 13. — Ст. 81, 82.

- Декреты советской власти. Т. IV. — М., 1968. — С. 302-304.

- Стурза К.И. Историко-правовой анализ развития института государственного заказа в России // История государства и права. — 2013. — № 4. — С. 20-24.

- Смирнов В.И., Нестерович Н.В. Становление рыночной системы государственных закупок в России. — Казань.: НПО «БизнесИнфомСервис», 2000. — С. 21.

- Федеральный закон от 05.04.2013 N 44-ФЗ (ред. от 30.12.2021) «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (с изм. и доп., вступ. в силу с 01.01.2022) — «Собрание законодательства РФ», 08.04.2013, N 14, ст. 1652.

Эволюция государственных закупок: от Российской империи до Российской Федерации Читать далее »

(2.15)

(2.15)

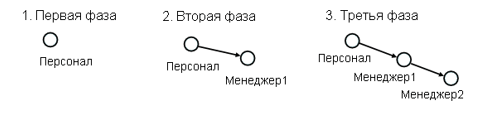

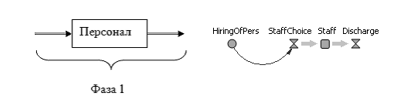

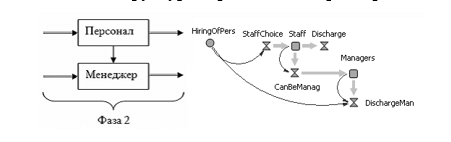

Рис. 9. Структура персонала на второй фазе

Рис. 9. Структура персонала на второй фазе

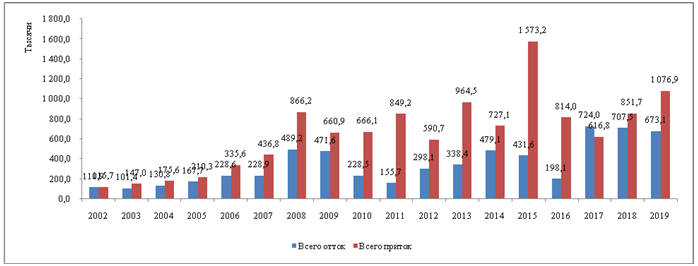

![Данные UNCTAD относительно прямых иностранных инвестиций в Кыргызскую Республику (в млн. долл. США) [9].](https://sovman.ru/wp-content/uploads/2021/09/9601_07.png)